Учебная работа № 2213. Формирование бухгалтерского баланса 2

Федеральное агентство по образованию Российской Федерации

Государственное образовательное учреждение высшего профессионального образования

Уфимский государственный авиационный технический университет

Кафедра управления в социальных и экономических системах

КОНТРОЛЬНАЯ РАБОТА

По дисциплине «Бухгалтерский учет»

«Формирование бухгалтерского баланса»

Выполнила:

студентка 2 курса

ф-та ИНЭК, гр. М-215

Абдуллина Э.М.

Проверила:

Нураева Ф.Ш.

Уфа 2010

Содержание

|

3 |

|

|

1. Расчетная часть |

|

|

1.1. Составление начального баланса на 01.03.06 |

5 |

|

1.2. Формирование бухгалтерских проводок за отчетный период |

8 |

|

1.3. Составление оборотно-шахматной ведомости за март 2006г. |

10 |

|

1.4. Составление оборотно-сальдовой ведомости на март 2006 г. |

10 |

|

1.5. Формирование конечного баланса на 01.04.2006 |

12 |

|

1.6 Построение схем используемых счетов |

15 |

|

2. Аналитическая часть. Анализ финансовых показателей |

19 |

|

Заключение |

25 |

|

Список использованной литературы |

26 |

Целью данной контрольной работы является:

— систематизация, закрепление, расширение теоретических знаний и практических навыков по ведению бухгалтерского учета;

— применение полученных теоретических знаний о методах бухгалтерского учета, как совокупности способов и приемов ведения учета;

— умение пользоваться планом счетов и формировать проводки, определять тип хозяйственных операций и их влияние на валюту баланса;

— построение схем счетов и умение отслеживать движение хозяйственных средств;

— умение вести отчетность, правильно заполнять бухгалтерские документы;

— умение высчитывать финансовые показатели, использовать их для оценки состояния предприятия;

— Умение видеть перспективы развития организации на основе данных отчетной информации.

Для реализации поставленной цели решим следующие задачи:

— изучим роль и назначение баланса

— рассмотрим порядок составления баланса

— рассмотрим правила оценки статей баланса

Сущность бухгалтерского баланса проявляется в его назначении. С одной стороны, он является частью метода бухгалтерского учета. С другой стороны, бухгалтерский баланс одна из форм периодической и годовой отчетности.

Баланс (французское balance- весы) система показателей, сгруппированных в сводную ведомость в виде двусторонней таблицы, отображающую наличие хозяйственных средств и источников их формирования в денежной оценке на определенную дату.

В балансе хозяйственные средства представлены, с одной стороны, по их видам, составу и функциональной роли в процессе воспроизводства совокупного общественного продукта, а с другой по источникам их формирования и целевому назначению. Состояние хозяйственных средств и их источников показывается на определенный момент, как правило, на первое число отчетного периода в стоимостном выражении. Принимая во внимание, что их группировка и обобщение в балансе приводится и на начало года, можно утверждать, что состояние показателей приведено не только в статике, но и в динамике.

Это значительно расширяет границы познания сущности бухгалтерского баланса, его места в определении финансовой устойчивости экономического субъекта на рынке товаров, работ, и услуг.

Для составления баланса будет использована следующая отчетность:

— составление таблицы начального баланса;

— формирование бухгалтерских проводок за отчетный период;

— составление оборотно-шахматной ведомости;

— составление оборотно-сальдовой ведомости;

— формирование конечного баланса.

1. Расчетная часть

1.1 Составление начального баланса на 01.03.2006

БУХГАЛТЕРСКИЙ БАЛАНС

на 2006 г.

К О Д Ы

Форма №1 по ОКУД

Дата (год, месяц, число) 200 | 6 |

Организация по ОКПО Идентификационный номер налогоплательщика ИНН

Вид деятельности по ОКВЭД Организационно-правовая форма / форма собственности по ОКОПФ / ОКФС

Единица измерения по ОКЕИ Адрес

Дата утверждения

Дата отправки / принятия

|

Справка о наличии ценностей, учитываемых на забалансовых счетах |

Код показателя |

На начало отчетного года |

На конец отчетного периода |

|

Арендованные основные средства в том числе по лизингу 001 |

|||

|

Товарно- матер цен, принятые на ответственное хранение 002 |

|||

|

Материалы, принятые в переработку 003 |

|||

|

Товары, принятые на комиссию 004 |

|||

|

Списанная в убыток задолженность неплатежных дебиторов 007 |

|||

|

Обеспечения обязательств и платежей полученные 008 |

|||

|

Обеспечения обязательств и платежей выданные 009 |

|||

|

Износ жилищного фонда 010 |

|||

|

Износ объектов внешнего благоустройства и других аналогичных объектов 011 |

|||

|

Нематериальные активы, полученные в пользование 012 |

Руководитель Главный бухгалтер

_______________________ 2006 г.

|

АКТИВ |

Код пока-зателя |

На начало отчетного года |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

1. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы (04,05) |

110 |

65000 |

55000 |

|

Основные средства (01,02) |

120 |

369998 |

329998 |

|

Незавершенное строительство (07,08,16) |

130 |

||

|

Доходные вложения в материальные ценности (03) |

135 |

||

|

Долгосрочные финансовые вложения (58,59) |

140 |

||

|

Отложенные налоговые активы (09) |

145 |

||

|

Прочие внеоборотные активы |

150 |

||

|

ИТОГО по разделу 1 |

190 |

434998 |

384998 |

|

2. Оборотные активы Запасы, в том числе |

210 |

65603 |

158801 |

|

сырье, материалы и другие аналогичные ценности (10,14,15) |

211 |

15003 |

41000 |

|

животные на выращивании и откорме (011) |

212 |

||

|

затраты в незавершенном производстве (20,21,23,29,44,46) |

213 |

41100 |

85800 |

|

готовая продукция и товары для перепродажи (14,15,41,43) |

214 |

6500 |

18001 |

|

товары отгруженные (45) |

215 |

3000 |

14000 |

|

расходы будущих периодов (97) |

216 |

||

|

прочие запасы и затраты |

217 |

||

|

Налог на добавленную стоимость по приобретенным ценностям (19) |

220 |

||

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) (60,62,63,73,76) |

230 |

||

|

в том числе покупатели и заказчики (62,63) |

|||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) (60,62,63,71,73,75,76) |

240 |

28001 |

1001 |

|

в том числе покупатели и заказчики (62,63) |

16000 |

||

|

Краткосрочные финансовые вложения (58,59) |

250 |

||

|

Денежные средства (50,51,52,55,57) |

260 |

12803 |

11003 |

|

Прочие оборотные активы |

270 |

||

|

ИТОГО по разделу 2 |

290 |

106407 |

170805 |

|

Баланс |

300 |

541405 |

555803 |

|

ПАССИВ |

Код пока-зателя |

На начало отчетного года |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

3. Капитал и резервы Уставный капитал (80) |

410 |

419003 |

419003 |

|

Собственные акции, выкупленные у акционеров (81) |

411 |

( ) |

( ) |

|

Добавочный капитал (83) |

420 |

||

|

Резервный капитал (82) |

430 |

15000 |

24000 |

|

в том числе: резервы, образованные в соответствии с законодательством (82) |

|||

|

резервы, образованные в соответствии с учредительными документами (82) |

|||

|

Нераспределенная прибыль (непокрытый убыток) (84,99) |

470 |

38602 |

55198 |

|

ИТОГО по разделу 3 |

490 |

472605 |

498201 |

|

4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты (67) |

510 |

26000 |

12000 |

|

Отложенные налоговые обязательства (77) |

515 |

||

|

Прочие долгосрочные обязательства |

520 |

||

|

ИТОГО по разделу 4 |

590 |

26000 |

12000 |

|

5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты (66) |

610 |

2998 |

25000 |

|

Кредиторская задолженность (60,62,68,69,70,71) , в том числе: |

620 |

39802 |

20602 |

|

поставщики и подрядчики (60) |

621 |

11001 |

9801 |

|

задолженность перед персоналом организации (70) |

622 |

15001 |

10001 |

|

задолженность перед государственными внебюджетными фондами (69) |

623 |

500 |

800 |

|

задолженность по налогам и сборам (68) |

624 |

||

|

прочие кредиторы (71,76) |

625 |

||

|

Задолженность перед участниками (учредителями) по выплате доходов (75) |

630 |

||

|

Доходы будущих периодов (86,98) |

640 |

||

|

Резервы предстоящих расходов (96) |

650 |

||

|

Прочие краткосрочные обязательства |

660 |

||

|

Итого по разделу 5 |

690 |

42800 |

45602 |

|

БАЛАНС |

700 |

541405 |

555803 |

1.2. Формирование бухгалтерских проводок за отчетный период

Таблица 1. Таблица хозяйственных операций за март 2006 г.

|

№ |

Содержание хозяйственной операции |

Дт |

Кт |

Сумма, ДЕ |

Тип ХО |

|

1 |

В счет оплаты вклада в УК поступили основные средства, требующие монтажа |

07 |

75.1 |

1001 |

1 |

|

2 |

Основные средства переданы в монтаж |

08.4 |

07 |

1001 |

1 |

|

3 |

Внесена в бюджет плата по социальному страхованию |

69.1 |

51 |

500 |

4 |

|

4 |

Получены средства для выплаты заработной платы |

50 |

51 |

10001 |

1 |

|

5 |

Выдана из кассы заработная плата |

70 |

50 |

10001 |

4 |

|

6 |

Поступили материалы от поставщиков (в том числе НДС) |

10.1 |

60.1 |

15000 |

3 |

|

7 |

Выделен НДС |

19.3 |

60.1 |

2700 |

3 |

|

8 |

Отпущены со склада в производство материалы |

20 |

10.1 |

19998 |

1 |

|

9 |

Переданы материалы для монтажных работ |

08.4 |

10.1 |

101 |

1 |

|

10 |

Поступила на склад из производства готовая продукция |

43 |

20 |

30003 |

1 |

|

11 |

Готовая продукция отгружена покупателям |

45 |

43 |

33003 |

1 |

|

12 |

Реализованы покупателям товары отгруженные (в том числе НДС) |

62.1 |

90.1 |

59000 |

— |

|

13 |

Выделен НДС с реализованной продукции |

90.3 |

68.2 |

9000 |

— |

|

14 |

С баланса списана себестоимость реализованной продукции |

90.2 |

45 |

35997 |

— |

|

15 |

Поступили авансы от покупателей |

51 |

62.2 |

50005 |

3 |

|

16 |

Погашена задолженность банку по долгосрочному кредиту |

67.1 |

51 |

7000 |

4 |

|

17 |

Перечислено с расчетного счета в уплату поставщикам |

60.1 |

51 |

15002 |

4 |

|

18 |

Погашена задолженность банку по краткосрочной ссуде |

66.1 |

51 |

20001 |

4 |

|

19 |

Начислена премия работникам из прибыли |

99 |

70 |

11998 |

2 |

|

20 |

Начислена зарплата работникам организации |

20 |

70 |

20000 |

3 |

|

21 |

Начислен ЕСН и платежи по страхованию от НС (0,5%) |

20 20 20 20 |

69.1 69.2 69.3 69.11 |

(2.9%) 580 (20%) 4000 (3.1%) 620 (0.5%) 100 |

3 |

|

22 |

Начислена заработная плата за монтажные работы |

08.4 |

70 |

400 |

3 |

|

23 |

Начислен ЕСН и платежи по страхованию от НС (0,5%) за монтажные работы |

08.4 08.4 08.4 08.4 |

69.1 69.2 69.3 69.11 |

(2.9%) 11.6 (20%) 80 (3.1%) 12.4 (0.5%) 2 |

3 |

|

24 |

Удержан подоходный налог с заработной платы |

70 |

68.1 |

2000 |

2 |

|

25 |

Основные средства введены в эксплуатацию в полном объеме |

01.1 |

08.4 |

1608 |

1 |

|

26 |

На расчетный счет поступила выручка от реализации продукции в полном объеме |

51 |

62.1 |

59000 |

1 |

|

27 |

Выдан аванс поставщикам |

60.2 |

51 |

25001 |

1 |

|

28 |

Начислен износ основных средств |

20 |

02 |

20001 |

3 |

|

29 |

Начислен износ НМА |

20 |

05 |

5001 |

3 |

|

30 |

По окончании отчетного периода выявлен финансовый результат |

90.9 |

99 |

14003 |

— |

Итого 483 732

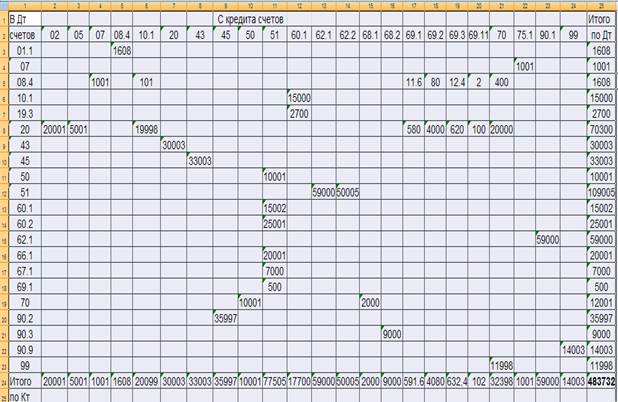

1.3 Составление оборотно-шахматной ведомости за отчетный период (март 2006)

Оборотно-шахматная ведомость (ОШВ) – свод оборотов по счетам бухгалтерского учета за отчетный период.

На основании установленных в таблице хозяйственных операций (Таб. 1) заполняем ОШВ (Таб. 2).

Таблица 2. Оборотно-шахматная ведомость за март 2006 г.

1.4 Составление оборотно-сальдовой ведомости за март 2006

Оборотно-сальдовая ведомость (ОСВ) – свод остатков и оборотов на отчетную дату. В ОСВ на каждый счет и субсчет заводится отдельная строка, в которой указывается начальное сальдо, обороты за период и конечное сальдо по этому счету или субсчету.

Используя данные баланса на 01.03.06 и данные ОШВ, составим ОСВ и рассчитаем остатки на 01.04.06 (табл. 3).

Таблица 3 – Оборотно-сальдовая ведомость на 01.04.2006 г., в ДЕ

|

№ счета |

Остатки на 01.03.06 |

Обороты за март |

Остатки на 01.04.06 |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

01 |

470000 |

|

16 08 |

|

4 71608 |

|

|

01.1 |

470000 |

1608 |

471608 |

|||

|

02 |

140002 |

20001 |

160003 |

|||

|

04 |

90000 |

90000 |

||||

|

05 |

35000 |

5001 |

40001 |

|||

|

07 |

1001 |

1001 |

||||

|

08 |

|

|

16 08 |

16 08 |

|

|

|

08.4 |

1608 |

1608 |

||||

|

10 |

41000 |

|

1 5000 |

200 99 |

3 5901 |

|

|

10.1 |

41000 |

15000 |

20099 |

35901 |

||

|

19 |

|

|

2700 |

|

2700 |

|

|

19.3 |

2700 |

2700 |

||||

|

20 |

85800 |

70300 |

30003 |

126097 |

||

|

43 |

18001 |

30003 |

33003 |

15001 |

||

|

45 |

14000 |

33003 |

35997 |

11006 |

||

|

50 |

103 |

10001 |

10001 |

103 |

||

|

51 |

10900 |

109005 |

77505 |

42400 |

||

|

60 |

|

9801 |

400 03 |

17700 |

250 01 |

124 99 |

|

60.1 |

9801 |

15002 |

17700 |

12499 |

||

|

60.2 |

25001 |

25001 |

||||

|

62 |

|

|

59000 |

109005 |

|

50 005 |

|

62.1 |

59000 |

59000 |

||||

|

62.2 |

50005 |

50005 |

||||

|

66 |

|

25000 |

200 01 |

|

|

4999 |

|

66.1 |

25000 |

20001 |

4999 |

|||

|

67 |

|

12000 |

7000 |

|

|

5000 |

|

67.1 |

12000 |

7000 |

5000 |

|||

|

68 |

|

|

|

11000 |

|

11000 |

|

68.1 |

2000 |

2000 |

||||

|

68.2 |

9000 |

9000 |

||||

|

69 |

|

800 |

500 |

5 406 |

|

5 706 |

|

69.1 |

800 |

500 |

591.6 |

891.6 |

||

|

69.2 |

4080 |

4080 |

||||

|

69.3 |

632.4 |

632.4 |

||||

|

69.11 |

102 |

102 |

||||

|

70 |

10001 |

12001 |

32398 |

30398 |

||

|

75 |

1001 |

|

|

1001 |

|

|

|

75.1 |

1001 |

1001 |

||||

|

80 |

419003 |

419003 |

||||

|

82 |

24000 |

24000 |

||||

|

84 |

25200 |

25200 |

||||

|

90 |

|

|

59000 |

59000 |

|

|

|

90.1 |

59000 |

59000 |

||||

|

90.2 |

35997 |

35997 |

||||

|

90.3 |

9000 |

9000 |

||||

|

90.9 |

14003 |

14003 |

||||

|

99 |

29998 |

11998 |

14003 |

32003 |

||

|

Итог |

730805 |

730805 |

483732 |

483732 |

878817 |

878817 |

1.5 Формирование конечного баланса на 01.04.2006

Бухгалтерский баланс является способом обобщения и группировки хозяйственных средств организации и источников их образования на конкретный момент времени в денежном (стоимостном) выражении.

По результатам произведенных расчетов и составления ОСВ формируем конечный баланс на 01.04.2006.

БУХГАЛТЕРСКИЙ БАЛАНС

на 2006 г.

К О Д Ы

Форма №1 по ОКУД

Дата (год, месяц, число) 200 | 6 |

Организация по ОКПО Идентификационный номер налогоплательщика ИНН

Вид деятельности по ОКВЭД Организационно-правовая форма / форма собственности по ОКОПФ / ОКФС

Единица измерения по ОКЕИ Адрес

Дата утверждения

Дата отправки / принятия

|

Справка о наличии ценностей, учитываемых на забалансовых счетах |

Код показателя |

На начало отчетного года |

На конец отчетного периода |

|

Арендованные основные средства в том числе по лизингу 001 |

|||

|

Товарно- матер цен, принятые на ответственное хранение 002 |

|||

|

Материалы, принятые в переработку 003 |

|||

|

Товары, принятые на комиссию 004 |

|||

|

Списанная в убыток задолженность неплатежных дебиторов 007 |

|||

|

Обеспечения обязательств и платежей полученные 008 |

|||

|

Обеспечения обязательств и платежей выданные 009 |

|||

|

Износ жилищного фонда 010 |

|||

|

Износ объектов внешнего благоустройства и других аналогичных объектов 011 |

|||

|

Нематериальные активы, полученные в пользование 012 |

Руководитель Главный бухгалтер

_______________________ 2006 г.

|

АКТИВ |

Код пока-зателя |

На начало отчетного года |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

1. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы (04,05) |

110 |

65000 |

49999 |

|

Основные средства (01,02) |

120 |

369998 |

311605 |

|

Незавершенное строительство (07,08,16) |

130 |

||

|

Доходные вложения в материальные ценности (03) |

135 |

||

|

Долгосрочные финансовые вложения (58,59) |

140 |

||

|

Отложенные налоговые активы (09) |

145 |

||

|

Прочие внеоборотные активы |

150 |

||

|

ИТОГО по разделу 1 |

190 |

434998 |

361604 |

|

2. Оборотные активы Запасы, в том числе |

210 |

65603 |

188005 |

|

сырье, материалы и другие аналогичные ценности (10,14,15) |

211 |

15003 |

35901 |

|

животные на выращивании и откорме (011) |

212 |

||

|

затраты в незавершенном производстве (20,21,23,29,44,46) |

213 |

41100 |

126097 |

|

готовая продукция и товары для перепродажи (14,15,41,43) |

214 |

6500 |

15001 |

|

товары отгруженные (45) |

215 |

3000 |

11006 |

|

расходы будущих периодов (97) |

216 |

||

|

прочие запасы и затраты |

217 |

||

|

Налог на добавленную стоимость по приобретенным ценностям (19) |

220 |

2700 |

|

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) (60,62,63,73,76) |

230 |

||

|

в том числе покупатели и заказчики (62,63) |

|||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) (60,62,63,71,73,75,76) |

240 |

28001 |

25001 |

|

в том числе покупатели и заказчики (62,63) |

16000 |

25001 |

|

|

Краткосрочные финансовые вложения (58,59) |

250 |

||

|

Денежные средства (50,51,52,55,57) |

260 |

12803 |

42503 |

|

Прочие оборотные активы |

270 |

||

|

ИТОГО по разделу 2 |

290 |

106407 |

258209 |

|

Баланс |

300 |

541405 |

619813 |

|

ПАССИВ |

Код пока-зателя |

На начало отчетного года |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

3. Капитал и резервы Уставный капитал (80) |

410 |

419003 |

419003 |

|

Собственные акции, выкупленные у акционеров (81) |

411 |

( ) |

( ) |

|

Добавочный капитал (83) |

420 |

||

|

Резервный капитал (82) |

430 |

15000 |

24000 |

|

в том числе: резервы, образованные в соответствии с законодательством (82) |

|||

|

резервы, образованные в соответствии с учредительными документами (82) |

|||

|

Нераспределенная прибыль (непокрытый убыток) (84,99) |

470 |

38602 |

57203 |

|

ИТОГО по разделу 3 |

490 |

472605 |

500206 |

|

4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты (67) |

510 |

26000 |

5000 |

|

Отложенные налоговые обязательства (77) |

515 |

||

|

Прочие долгосрочные обязательства |

520 |

||

|

ИТОГО по разделу 4 |

590 |

26000 |

5000 |

|

5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты (66) |

610 |

2998 |

4999 |

|

Кредиторская задолженность (60,62,68,69,70,71) , в том числе: |

620 |

39802 |

109608 |

|

поставщики и подрядчики (60) |

621 |

11001 |

12499 |

|

задолженность перед персоналом организации (70) |

622 |

15001 |

30398 |

|

задолженность перед государственными внебюджетными фондами (69) |

623 |

500 |

5706 |

|

задолженность по налогам и сборам (68) |

624 |

11000 |

|

|

прочие кредиторы (71,76) |

625 |

||

|

Задолженность перед участниками (учредителями) по выплате доходов (75) |

630 |

||

|

Доходы будущих периодов (86,98) |

640 |

||

|

Резервы предстоящих расходов (96) |

650 |

||

|

Прочие краткосрочные обязательства |

660 |

||

|

Итого по разделу 5 |

690 |

42800 |

114607

|

|

БАЛАНС |

700 |

541405 |

619813

|

1.6 Построение схем используемых счетов

Рисунок 1. Схема счета 20 «Основное производство»

|

Корр. сч. |

Счет 20 «Основное производство» (А) |

Корр. сч. |

|||

|

НС |

85800 |

||||

|

02 |

→ |

20001 |

30003 |

→ |

43 |

|

05 |

→ |

5001 |

|||

|

10.1 |

→ |

19998 |

|||

|

69.1 |

→ |

580 |

|||

|

69.2 |

→ |

4000 |

|||

|

69.3 |

→ |

620 |

|||

|

69.11 |

→ |

100 |

|||

|

70 |

→ |

20000 |

|||

|

ДО |

70300 |

30003 |

КО |

||

|

КС |

126097 |

||||

Рисунок 2. Схема счета 51 «Расчетный счет»

|

Корр. сч. |

Счет 51 «Расчетный счет» (А) |

Корр. сч. |

|||

|

НС |

10900 |

||||

|

62.1 |

→ |

59000 |

10001 |

→ |

50 |

|

62.2 |

→ |

50005 |

15002 |

→ |

60.1 |

|

25001 |

→ |

60.2 |

|||

|

20001 |

→ |

66.1 |

|||

|

7000 |

→ |

67.1 |

|||

|

500 |

→ |

69.1 |

|||

|

ДО |

109005 |

77505 |

КО |

||

|

КС |

42400 |

||||

Рисунок 3. Схема счета 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)»

|

Корр. сч. |

Счет 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)» (П) |

Корр. сч. |

|||

|

|

9801 |

НС |

|||

|

51 |

← |

15002 |

15000 |

← |

10.1 |

|

2700 |

← |

19.3 |

|||

|

ДО |

15002 |

17700 |

КО |

||

|

|

12499 |

КС |

|||

Рисунок 4. Схема счета 60.2 «Расчеты по авансам выданным (в рублях)»

|

Корр. сч. |

Счет 60.2 «Расчеты по авансам выданным (в рублях)» (А) |

Корр. сч. |

|||

|

НС |

0 |

||||

|

51 |

→ |

25001 |

|||

|

ДО |

25001 |

0 |

КО |

||

|

КС |

25001 |

||||

Рисунок 5. Схема счета 70 «Расчеты с персоналом по оплате труда»

|

Корр. сч. |

Счет 70 «Расчеты с персоналом по оплате труда» (П) |

Корр. сч. |

|||

|

|

10001 |

НС |

|||

|

50 |

← |

10001 |

400 |

← |

08.4 |

|

68.1 |

← |

2000 |

20000 |

← |

20 |

|

11998 |

← |

99 |

|||

|

ДО |

12001 |

32398 |

КО |

||

|

|

30398 |

КС |

|||

Рисунок 6. Схема счета 90.1 «Выручка»

|

Корр. сч. |

Счет 90.1 «Выручка» (П) |

Корр. сч. |

|||

|

|

НС |

||||

|

59000 |

← |

62.1 |

|||

|

ДО |

0 |

59000 |

КО |

||

|

|

59000 |

КС |

|||

Рисунок 7. Схема счета 90.2 «Себестоимость продаж»

|

Корр. сч. |

Счет 90.2 «Себестоимость продаж» (А) |

Корр. сч. |

|||

|

НС |

|||||

|

45 |

→ |

35997 |

|||

|

ДО |

35997 |

0 |

КО |

||

|

КС |

35997 |

||||

Рисунок 8. Схема счета 90.3 «Налог на добавленную стоимость»

|

Корр. сч. |

Счет 90.3 «Налог на добавленную стоимость» (А) |

Корр. сч. |

|||

|

НС |

|||||

|

68.2 |

→ |

9000 |

|||

|

ДО |

9000 |

0 |

КО |

||

|

КС |

9000 |

||||

Рисунок 9. Схема счета 90.9 «Прибыль/Убыток от продаж»

|

Корр. сч. |

Счет 90.9 «Прибыль/Убыток от продаж» (АП) |

Корр. сч. |

|||

|

НС |

|||||

|

99 |

→ |

14003 |

|||

|

ДО |

14003 |

0 |

КО |

||

|

КС |

14003 |

||||

Рисунок 10. Схема счета 99 «Прибыли и убытки»

|

Корр. сч. |

Счет 99 «Прибыли и убытки» (АП) |

Корр. сч. |

|||

|

29998 |

НС |

||||

|

70 |

← |

11998 |

14003 |

← |

90.9 |

|

ДО |

11998 |

||||

|

|

14003 |

КО |

|||

|

|

32003 |

КС |

|||

2. Аналитическая часть

Анализ финансовых показателей

Бухгалтерская отчетность организации является информационным звеном, связывающим предприятие с деловыми партнерами. Наиболее информативной формой для анализа и оценки финансового состояния предприятия служит бухгалтерский баланс, отражающий состояние имущества, собственного капитала и обязательств на определенную дату. В активе баланса включены статьи, в которые объединены элементы по функциональному признаку. Имущество в активе отражено по возрастанию ликвидности, то есть в порядке возрастания скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. В пассиве группировка статей дана по юридическому признаку. Вся совокупность обязательств разделяется по субъектам: перед собственниками хозяйства и иными лицами. Статьи пассива группируются по степени срочности.

На основе изучения баланса внешние пользователи могут принять решение о целесообразности и условиях ведения дел с данным предприятием как с партнером, оценить кредитоспособность как заемщика, оценить возможные риски своих вложений, целесообразность приобретения акций данной организации и др.

Основные задачи анализа финансового состояния: определение качества финансового состояния, путей его улучшения, причин ухудшения, подготовить рекомендации по повышению финансовой устойчивости и платежеспособности.

Эти задачи решаются на основе исследования абсолютных и относительных финансовых показателей и разбиваются на следующие блоки:

— структурный анализ актива и пассива;

— анализ финансовой устойчивости;

— анализ платежеспособности (ликвидности);

— анализ необходимого прироста собственного капитала.

Структурный анализ актива и пассива

Структурный анализ баланса предназначен для изучения структуры и динамики средств предприятия и их источников. Одним из показателей, позволяющим провести подобный анализ, является коэффициент финансовой автономии (kфа ), который показывает, какая часть имущества организации сформирована за счет собственных средств.

k фа = РСК / (РСК + СП), k фа ≥ 0,5;

где РСК – реальный собственный капитал, СП – скорректированные пассивы.

РСК = Итог 3 раздела + Доходы будущих периодов – Задолженность учредителей по вкладам в уставный капитал – Собственные акции, выкупленные у акционеров

СП = Итог 4 раздела + Итог 5 раздела – Доходы будущих периодов

РСК1=472605+0-5001-0=467604;

РСК2=498201+0-1001-0=497200;

РСК3=500206+0-0-0=500206;

СП1=26000+42800-0=68800;

СП2=12000+45602-0=57602;

СП3=5000+114607-0=119607.

k фа1= 467604/(467604+68800)=0.87, >=0.5

k фа2= 497200/(497200+57602)=0.9,>=0.5

k фа3= 500206/(500206+119607)=0.8,>=0.5

Анализ финансовой устойчивости

Анализ финансовой устойчивости основывается на анализе наличия и достаточности реального собственного капитала, а также анализе обеспеченности запасов источниками их формирования.

Для оценки финансовой устойчивости акционерных организаций используется показатель чистых активов (ЧА), определяемый по формуле:

ЧА = Активы к расчету — Обязательства к расчету

ЧА = (Итог 1 раздела + Итог 2 раздела – Стоимость акций, выкупленных у акционеров – Задолженность по вкладам в УК) – (Итог 4 раздела + Итог 5 раздела – Доходы будущих периодов)

ЧА1=(434998+106407-0-5001)-(26000+42800-0)=467604

ЧА2=(384998+170805-0-1001)-(12000+45602-0)=497200

ЧА3=(361604+258209-0-0)-(5000+114607-0)=500206

Положительная разница характеризует прирост собственного капитала после образования организации, отрицательная – отвлечение собственного капитала.

Анализ платежеспособности и ликвидности

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которого является обеспеченность оборотных активов долгосрочными источниками. Существует несколько показателей для проведения подобного анализа:

— коэффициент абсолютной ликвидности (kал ) показывает какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности:

![]()

k ал1 =(12803 + 0)/(2998 + 39802) = 0,3

k ал2 =(11003 + 0)/(25000 + 20602) = 0,24

k ал3 =(42503 +0)/(4999 + 109608) = 0,37

— коэффициент текущей ликвидности (kтл) показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности:

![]()

![]()

k тл1 =(128 03 + 0 + 28001 )/ ( 29 98 + 398 02 + 0 + 0) = 0,95

k тл 2 =( 11003 + 0 + 1001 )/ ( 2 5000 + 2 0602 + 0 + 0) = 0 ,26

k тл 3 =( 42503 + 0 + 25001 ) /(4999 + 109 6 0 8 + 0 + 0) = 0 ,59

— коэффициент покрытия (kпок) характеризует прогнозируемые платежные возможности при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов:

![]()

k пок1 =(128 03 + 0 + 28001 + 656 03 )/ ( 29 98 + 398 02 + 0 + 0) = 2 ,5

k пок 2 =( 11003 + 0 + 1001 + 158801 )/ ( 2 5000 + 2 0602 + 0 + 0) = 3,74

k пок 3 =( 42503 + 0 + 25001 + 18 80 05 ) /(4999 + 109 6 0 8 + 0 + 0) = 2,23

— коэффициент общей платежеспособности (kоп) определяет способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами:

![]()

K оп1 =(541405 )/(26000 + 42800) = 7,87

k оп 2 =(555803)/(12000 + 45602) = 9,65

k оп3 =(619813)/(5000 + 114607) = 5,18

Пользуясь изложенным материалом и данными баланса, провели расчет финансовых показателей на начало года, на начало отчетного периода и конец отчетного периода. Свели данные расчетов в таблицу 4 и провели анализ финансового состояния предприятия.

Таблица 4. Анализ финансовых показателей

|

№ |

Показатель |

Норматив |

Значение показателя на: |

Изменения за период |

||||

|

01.01 |

01.03 |

01.04 |

01.01-01.03 |

01.03-01.04 |

1.01.-1.04 |

|||

|

1 |

kфа |

≥ 0,5 |

0,87 |

0,9 |

0,8 |

0,03 |

-0,1 |

-0,07 |

|

2 |

ЧА |

– |

467604 |

497200 |

500206 |

29596 |

3006 |

32602 |

|

3 |

kал |

≥ 0,2 |

0,3 |

0,24 |

0,37 |

-0,06 |

0,13 |

-0,07 |

|

4 |

kтл |

≥ 1,0 |

0,95 |

0,26 |

0,59 |

-0,69 |

0,33 |

-0,36 |

|

5 |

kпок |

≥ 2,0 |

2,5 |

3,74 |

2,23 |

1,24 |

-1,51 |

-0,27 |

|

6 |

kоп |

≥ 2,0 |

7,87 |

9,65 |

5,18 |

1,78 |

-4,47 |

-2,69 |

Изменение финансового показателя за период рассчитывается как разница значения показателя на начало и конец периода. Обозначим знаком «+» рост значения показателя, а знаком «–» – его уменьшение.

Вывод:

Коэффициент финансовой автономии за отчетный период снизился на 0,07, что свидетельствует об уменьшении части той части имущества, которая сформирована за счет собственных средств.

Показатель чистых активов увеличился на 32602. Увеличение данного показателя свидетельствует о приросте собственного капитала после образования организации.

Коэффициент абсолютной ликвидности на конец отчетного периода, равный 0,37 (≥0,2), показывает, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений. Увеличение коэффициента абсолютной ликвидности указывает на то, что увеличилась часть краткосрочной финансовой задолженности, которую может покрыть организация за счет увеличившейся суммы денежных средств.

Коэффициент текущей ликвидности показывает, что на начало периода организация могла покрыть 0,95 своей текущей задолженности при условии полного погашения дебиторской задолженности, а на конец периода только 0,59. Уменьшение коэффициента текущей ликвидности на 0,36 обусловлено значительным увеличением краткосрочных обязательств.

Коэффициент покрытия на начало и на конец периода >2 (2,5 и 2,23 соответственно). Следовательно, данное предприятие способно погасить все свои краткосрочные обязательства при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов, но уменьшение данного коэффициента за отчетный период свидетельствует о снижении способности предприятия погасить все краткосрочные обязательства.

Коэффициент общей платежеспособности на начало и на конец отчетного периода превышает 2 (7,87 и 5,18 соответственно), значит предприятие способно покрыть свои обязательства (краткосрочные и долгосрочные) за счет активов, является платежеспособным и ликвидным, но так как в течение отчетного периода данный коэффициент уменьшается на 2,69,то можно свидетельствовать о снижении платежеспособности и ликвидности предприятия.

Заключение

В ходе данной контрольной работы были рассмотрены следующие вопросы: бухгалтерский баланс, бухгалтерские проводки, счета, финансовые показатели.

В основной части была составлена таблица начального баланса, сформирована таблица хозяйственных операций, составлены оборотно-шахматная и оборотно-сальдовая ведомости. По результатам произведенных расчетов был заполнен бланк конечного баланса.

Далее был проведен анализ показателей финансовой устойчивости.

Таким образом, цели курсовой работы, а именно расширение теоретических знаний, применение теоретических навыков о методах бухгалтерского учета, умение вести отчетность, использовать полученную информацию для выработки эффективных решений за счет правильного отражения в учете издержек, связанных с осуществлением внутренних, внешних операций, услуг предприятий различных организационно-правовых форм были достигнуты.

Список использованной литературы

1. Кондраков Н. П. Бухгалтерский учет: учебное пособие. – 5-е изд., перераб. и доп. – М.: ИНФРА-М, 2006 – 717 с. – (Серия «Высшее образование»).

2. Уткина С.А. Составление бухгалтерских проводок. — Система ГАРАНТ, 2006 г.

3. Составление бухгалтерского баланса: Методические указания к выполнению курсовой работы по дисциплинам «Основы бухгалтерского учета», «Бухгалтерский учет», «Бухгалтерский учет и аудит»./Уфимск. гос. авиац. техн. ун-т; Составители: Ф.Ш. Нураева, Ф.В. Проценко. – Уфа, 2004. – 32 с.

4. План счетов бухгалтерского учета и Инструкция по его применению (Приказ Минфина России от 31.10.2000г. № 94н)

5. Федеральный закон № 129- ФЗ «О бухгалтерском учете» от 21.11.96г.

6. Закон Республики Башкортостан от 28.11.2003 N 43-з (ред. от 11.07.2006) «О налоге на имущество организаций»

7. www.1gl.ru – «Система Главбух» — система точных рекомендаций

8. www.audit-it.ru – финансовый аналитик

9. www.consultant.ru –справочно-правовая система

(6 оценок, среднее: 4,67 из 5)

(6 оценок, среднее: 4,67 из 5)