Учебная работа № 2013. Анализ и оценка организации учета труда и заработной платы и их аудит

Дипломная работа

Анализ и оценка организации учета труда и заработной платы и их аудит

Учет труда и заработной платы является составной частью бухгалтерского учета. Заработная плата во всем мире — источник дохода работающих.

Трудовые доходы каждого работника определяются по личным вкладам, с учетом конечных результатов работы предприятия, регулируются налогами и максимальными размерами не ограничиваются. Минимальный размер оплаты труда работников предприятия установлен законодательством.

Уставной юридической формой регулирования трудовых отношений в области оплаты труда работников, является коллективный договор предприятия, в котором фиксируются все условия оплаты труда, входящие в компетенцию предприятия.

В условиях хозяйствования важнейшими задачами учета труда и заработной платы на предприятии являются:

· в установленные сроки производить расчеты с персоналом предприятия по оплате труда (начисление заработной платы и прочих выплат, сумм к удержанию и выдаче на руки);

· своевременно и правильно относить в себестоимость продукции (работ, услуг) суммы начисленной заработной платы и отчислений в Федеральный фонд, и во внебюджетный фонды;

· собирать и группировать показатели по труду и заработной плате для целей оперативного руководства и составления необходимой отчетности, а также расчетов с органами социального страхования, пенсионным фондом;

· обеспечение оперативного контроля за количеством и качеством труда, за использованием средств, направляемых на потребление.

Для организации учета труда, выработки и заработной платы, для составления отчетности и контроля за фондом оплаты труда, численность работников предприятия распределяется на две группы: рабочих и служащих. Учетом личного состава предприятия занимается отдел кадров, либо эти функции возлагаются на главного бухгалтера.

От обеспеченности предприятия трудовыми ресурсами и эффективности их использования зависят объем и своевременность выполнения всех работ, степень использования оборудования, машин, механизмов и как следствие — объем производства продукции, ее себестоимость, прибыль и ряд других экономических показателей.

Целью дипломной работы является анализ и оценка организации учета труда и заработной платы и их аудит.

Для достижения данной цели необходимо решить следующие задачи:

1. Изучить организацию бухгалтерского учета труда и заработной платы на предприятии

2. Провести анализ и дать оценку действующей системе оплаты труда на предприятии ХХХ

3. Провести экономический анализ производительности труда персонала предприятия, структуры заработанной платы и её использования

4. Провести аудит учета заработной платы в ХХХ

В процессе написания курсовой работы в качестве материалов исследования были использованы отчетные данные о деятельности ХХХ за 2005-2007 г.г.,

В процессе написания курсовой работы пользоваться нормативными актами, методической литературой, журналами и газетами.

1. Бухгалтерский учет и аудит заработной платы

1.1 Организация и документальное оформление учета заработной платы

Трудовые доходы каждого работника определяются по личным вкладам, с учетом конечных результатов работы предприятия, регулируются налогами и максимальными размерами не ограничиваются. Минимальный размер оплаты труда работников предприятия ХХХ установлен законодательством.

Уставной юридической формой регулирования трудовых отношений в области оплаты труда работников, является коллективный договор предприятия, в котором фиксируются все условия оплаты труда, входящие в компетенцию предприятия [1].

В условиях хозяйствования важнейшими задачами учета труда и заработной платы в ХХХ являются [25]:

· в установленные сроки производить расчеты с персоналом предприятия по оплате труда (начисление заработной платы и прочих выплат, сумм к удержанию и выдаче на руки);

· своевременно и правильно относить в себестоимость продукции (работ, услуг) суммы начисленной заработной платы и отчислений в Федеральный фонд, и во внебюджетный фонды;

· собирать и группировать показатели по труду и заработной плате для целей оперативного руководства и составления необходимой отчетности, а также расчетов с органами социального страхования, пенсионным фондом;

· обеспечение оперативного контроля за количеством и качеством труда, за использованием средств, направляемых на потребление.

Для организации учета труда, выработки и заработной платы, для составления отчетности и контроля за фондом оплаты труда, численность работников предприятия распределяется на две группы: рабочих и служащих. Учетом личного состава предприятия занимается отдел кадров, либо эти функции возлагаются на главного бухгалтера.

Для учета кадров, начисления и выплаты заработной платы используют унифицированные формы первичных документов, утвержденные постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» [14]. Список используемых унифицированных форм первичных документов используемых на предприятии приведен в (приложении А).

По данным первичных документов ведется оперативный учет движения численности, изменений, происходящих в составе рабочих и служащих, составляется отчетность, используемая для управления и контроля за соблюдением штатной и финансовой дисциплины.

Для оформления структуры, штатного состава и штатной численности организации в соответствии с Уставом применяется форма № Т-3 «Штатное расписание». Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы. Утверждается приказом руководителя организации или уполномоченным им лицом. Изменения в штатное расписание также вносятся в соответствии с приказом руководителя организации или уполномоченным им лицом.

Каждому работнику при приеме на работу присваивается табельный номер, который в дальнейшем проставляется на всех документах по учету личного состава, выработки и заработной платы. В случаях увольнения или перевода работника на другую работу его табельный номер, не присваиваться другому работнику в течение двух лет.

Организация заработной платы на предприятии определяется тремя взаимосвязанными и взаимозависимыми элементами, а именно тарифной системой, нормированием труда и формами оплаты труда[31].

Тарифная система служит основой организации заработной платы рабочих и строится в зависимости от условий труда, квалификации работающих, формы оплаты труда и значения данной отрасли в народном хозяйстве. Тарифная система включает: тарифную ставку, тарифную сетку и тарифно-квалификационные справочники.

В настоящее время основой построения системы тарифных ставок и окладов для дифференциации оплаты по основным тарифообразующим факторам является минимальная заработная плата, установленная Правительством РФ.

Предприятие самостоятельно устанавливает формы и системы оплаты труда работников.

На ХХХ различают основную и дополнительную оплату труда.

К основной относится оплата, начисляемая работникам за отработанное время, количество и качество выполненных работ: оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты в связи с отклонениями от нормальных условий работы, за работу в ночное время, за сверхурочные работы, за бригадирство, оплата простоев не по вине рабочих.

К дополнительной заработной плате относятся выплаты за непроработанное время, предусмотренные законодательством по труду: оплата очередных отпусков, перерывов на работе кормящих матерей, льготных часов подростков, за время выполнения государственных и общественных обязанностей, выходного пособия при увольнении и так далее.

Основными формами оплаты труда используемые на ХХХ являются повременная, сдельная и аккордная. Первые две формы оплаты труда имеют свои системы [25]:

· простая повременная, повременно-премиальная;

· прямая сдельная, сдельно-премиальная, сдельно-прогрессивная, косвенно-сдельная.

При повременных формах оплата производится за определенное количество отработанного времени независимо от количества выполненных работ.

Заработок рабочих определяют умножением часовой или дневной тарифной ставки его разряда на количество отработанных им часов или дней. Заработок других категорий работников определяют следующим образом:

· если эти работники отработали все рабочие дни месяца, то их оплату составят установленные для них оклады;

· если же они отработали неполное число рабочих дней, то их заработок определяют делением установленной ставки на календарное количество рабочих дней и умножением полученного результата на количество оплачиваемых за счет предприятия рабочих дней.

При повременно-премиальной системе оплаты труда к сумме заработка по тарифу прибавляют премию в определенном проценте к тарифной ставке или к другому измерителю. Первичным документом по учету труда работников при повременной оплате является табель учета рабочего времени.

При прямой сдельной системе оплата труда рабочих осуществляется число единиц изготовленной ими продукции и выполненных работ исходя из твердых сдельных расценок, установленных с учетом необходимой квалификации. Сдельно-премиальная система оплаты труда рабочих предусматривает премирование за превышение норм выработки и достижение определенных качественных показателей. При сдельно-прогрессивной системе оплата повышается за выработку сверх нормы. При косвенно-сдельной системе оплата труда наладчиков, комплектовщиков, помощников мастеров и других рабочих осуществляется в процентах к заработку основных рабочих обслуживаемого участка.

Труд некоторых работников иногда оплачивается и по сдельной, и по повременной оплате труда, например оплата труда руководителя небольшого коллектива, совмещающего руководство коллективом (повременная оплата) с непосредственной производственной деятельностью, оплачиваемой по сдельным расценкам.

Аккордная система оплаты труда предусматривает определение совокупного заработка за выполнение стадий работы или производство определенного объема продукции.

Расчет заработка при сдельной форме оплаты труда осуществляется по документам о выработке.

Для правильного начисления оплаты труда рабочим большое значение имеет учет отступлений от нормальных условий работы, которые требуют дополнительных затрат труда и оплачиваются дополнительно к действующим расценкам на сдельную работу.

Оплата часов сверхурочной работы [1]. Сверхурочные работы допускаются в исключительных случаях и с решения профкома организации. Работа в сверхурочное время оплачивается за первые 2 часа не менее чем в полуторном размере, а за последующие часы — не менее чем в двойном размере за каждый час сверхурочной работы. Сверхурочные работы не должны превышать для каждого работника 4 часа в течение 2 дней подряд и 120 часов в год. Компенсация сверхурочных часов отгулом не допускается.

К сверхурочным работам и работе в ночное время не допускаются беременные женщины и женщины, имеющие детей в возрасте до 3 лет, работники моложе 18 лет, работники других категорий, установленных законодательством[1].

Оплата работы в выходные и праздничные дни. Работа в выходные и праздничные дни компенсируется работнику предоставлением другого дня отдыха или, по соглашению сторон, в денежной форме. Работа в выходные и праздничные дни оплачивается не менее чем в двойном размере.

Оплата очередных отпусков[25]. Право на отпуск работникам предоставляется по истечению 11 месяцев непрерывной работы на данном предприятии. За работником, находящимся в отпуске, сохраняют его средний заработок.

Трудовым кодексом РФ предусмотрены следующие виды отпусков[1]:

· ежегодный оплачиваемый отпуск (ст. 114ТКРФ);

· ежегодный дополнительный оплачиваемый отпуск (ст. 116 ТК РФ);

· ежегодный дополнительный оплачиваемый отпуск работникам, занятым на работах с вредными и (или) опасными условиями труда (ст. 117ТКРФ);

· ежегодный дополнительный оплачиваемый отпуск за особый характер работы (ст. 118 ТК РФ);

· ежегодный дополнительный оплачиваемый отпуск работникам с ненормированным рабочим днём (ст. 119ТКРФ);

· отпуск без сохранения заработной платы (ст. 128 ТК РФ), в том числе и лицам, осуществляющим уход за детьми (ст. 263 ТК РФ);

· отпуск по беременности и родам и уходу за ребёнком (ст. 255-256 ТКРФ);

· отпуск работникам, усыновившим ребёнка (ст. 257 ТК РФ);

· учебный отпуск (с сохранением среднего заработка или без сохранения заработной платы) сотрудникам, совмещающим работу с обучением в образовательных учреждениях высшего, среднего и начального профессионального образования, в вечерних (сменных) общеобразовательных учреждениях (ст. 173-176 ТКРФ);

· отпуск при работе по совместительству (ст. 286 ТК РФ);

· ежегодный основной удлинённый оплачиваемый отпуск (ст. 334 ТКРФ).

В статье 116 ТК РФ приводится перечень случаев, когда работникам предоставляется ежегодный дополнительный оплачиваемый отпуск[1].

Оплата за время выполнения государственных и общественных обязанностей. За время выполнения государственных и общественных обязанностей (участие в судебных заседаниях в качестве народных заседателей, общественных обвинителей, экспертов или свидетелей; осуществление избирательного права и так далее) работники получают свой средний заработок по месту работы.

Пособия по временной нетрудоспособности выплачивают рабочим и служащим за счет отчислений на социальное страхование. Основанием для выплаты пособий являются больничные листы, выдаваемые лечебными учреждениями. Размер пособия по временной нетрудоспособности зависит от стажа работы работника и его среднего заработка:

при непрерывном стаже работы до 5 лет – 60 % заработка;

от 5 до 8 лет – 80 % заработка;

от 8 лет и более – 100 % заработка.

Независимо от стажа работы пособия выдаются в размере 100 %[18]:

· в следствие трудового увечья или профессионального заболевания, работающим инвалидам Вов и другим инвалидам, приравненным по льготам к инвалидам ВОВ, лицам, имеющим на своем иждивении трех или более, не достигших 16 лет (учащиеся 18 лет).

· по беременности и родам.

Помимо указанных случаев средний заработок сохраняется:

· за работниками, находящимися в медицинском учреждении на обследовании, обязанными проходить такое обследование;

· за донорами в день обследования и вдень сдачи крови, а также за предоставлением им день отдыха после каждого дня сдачи крови. По желанию работника этот день присоединяется к ежегодному отпуску;

· за работниками- авторами изобретений или рационализаторских предложений — при освобождении от основной работы для участия во внедрении изобретения или рационализаторского предложения на том же предприятии;

· при задержке выдачи работнику трудовой книжки по вине администрации — за все время вынужденного прогула;

· при переводе работника на другую постоянную нижеоплачиваемую работу — в течение 2 недель со дня перевода,

· при временном переводе на другую работу, в случае производственной необходимости, с оплатой труда по выполняемой работе, но не ниже среднего заработка по прежней работе;

· за работниками, выполняющими нормы выработки при временном переводе на другую, нижеоплачиваемую работу вследствие простоя. За работниками, не выполняющими нормы или переведенными на работу, оплачиваемую повременно, сохраняется их тарифная ставка (оклад);

· за работниками, переведенными по состоянию здоровья на более легкую, нижеоплачиваемую работу, — в течение 2 недель со дня перевода;

· за работниками, временно переведенными на нижеоплачиваемую работу вследствие увечья или иного повреждения здоровья, связанного с работой, по вине предприятия — до восстановления трудоспособности или установления стойкой утраты трудоспособности либо инвалидности;

· при увольнении беременных женщин и женщин, имеющих детей, по причине полной ликвидации предприятия — на период их трудоустройства, но не свыше 3 месяцев со дня окончания трудового договора.

Статьёй 139 Трудового кодекса РФ определено, что обязанность устанавливать особенности порядка исчисления среднего заработка возлагается на Правительство РФ.

В течение последних пяти лет таким руководящим документом для расчета средней заработной платы было постановление Правительства РФ от 11.04.03 № 213, которым и был утверждён такой порядок. Но в 2006 году были внесены существенные изменения в Трудовой кодекс РФ. Поправки не обошли стороной и те статьи, которые регулируют начисление заработной платы. В результате порядок исчисления среднего заработка, установленный постановлением № 213, не соответствует ТК РФ. И более года бухгалтерам ХХХ приходилось руководствоваться непосредственно статьями ТК РФ, а прежний порядок расчёта среднего заработка применять в той части, которая не противоречила Трудовому кодексу.

И вот Правительство РФ приняло новое постановление от 24.12.07 № 922 «Об особенностях порядка исчисления средней заработной платы». А постановление № 213 было признано утратившим силу [21].

Постановление № 922 вступило в силу 6 января 2008 года. Новый порядок, как и порядок, действовавший до 2008 года, применяется для всех случаев определения его размера, предусмотренных Трудовым кодексом РФ.

Средний заработок сохраняется, в частности, в следующих случаях:

· при освобождении от основной работы лиц, участвующих в коллективных переговорах, подготовке проекта коллективного договора (ст. 39 ТК РФ);

· при временном переводе на другую работу по производственной необходимости и при чрезвычайных обстоятельствах (ст. 72 ТК РФ);

· при прекращении трудового договора вследствие нарушения правил его заключения (ст. 84 ТК РФ);

· при предоставлении ежегодного отпуска (ст. 114 ТК РФ) и учебного отпуска (ст. 173-176 ТК РФ);

· ![]()

![]() при выплате компенсации за неиспользованный отпуск и замене части ежегодного отпуска денежной компенсацией (ст. 126 и 127 ТК РФ);

при выплате компенсации за неиспользованный отпуск и замене части ежегодного отпуска денежной компенсацией (ст. 126 и 127 ТК РФ);

· при невыполнении норм труда, неисполнении трудовых (должностных) обязанностей по вине работодателя (ст. 155 ТК РФ);

· при оплате времени простоя по вине работодателя (ст. 157 ТК РФ);

· при направлении в служебную командировку (ст. 167 ТК РФ);

· при участии в свободное от основной деятельности время в работе комиссии по трудовым спорам (ст. 172 ТК РФ);

· при выплате выходного пособия при увольнении (ст. 178 ТК РФ);

· при переводе на нижеоплачиваемую работу по медицинским показаниям (ст. 182 ТК РФ) и в других случаях.

Как и прежде, в новом порядке исчисления среднего заработка предусмотрены три методики расчёта:

· для отпусков (ежегодных, дополнительных, учебных, а также для выплаты компенсаций за неиспользованный отпуск);

· для суммированного учёта рабочего времени;

· для других случаев (выплаты выходных пособий, командировок и пр.).

Установлены новые правила подсчёта для отпускных количества дней в не полностью отработанном расчётном периоде. Устранена несправедливость в оплате учебных отпусков, связанная с праздничными днями. Самые значительные изменения связаны с уточнением особенностей учёта премий и годовых вознаграждений. Наконец, уточнён порядок корректировок среднего заработка при повышении окладов (тарифных ставок) [21].

Новый порядок не затрагивает правила исчисления среднего заработка для выплаты пособий по временной нетрудоспособности, по беременности и родам, а также пособий по уходу за ребёнком. Для этих выплат порядок расчёта среднего заработка установлен другим документом, а именно постановлением Правительства РФ от 15.06 07 № 375.

Частью второй статьи 139 ТК РФ определено, что «для расчёта средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя независимо от источников этих выплат».

Порядок исчисления среднего заработка распространяется на работодателей — индивидуальных предпринимателей и других физических лиц. В перечень включены виды выплат работнику в качестве вознаграждения за труд. Это, прежде всего, заработная плата, начисленная работнику:

· по тарифным ставкам, окладам (должностным окладам) за отработанное время;

· за выполненную работу по сдельным расценкам;

· за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг) или комиссионное вознаграждение;

· выданная в не денежной форме.

Помимо непосредственно заработной платы как в прежнем, так и в новом перечне указаны компенсационные выплаты, связанные с условиями труда. В числе таких выплат названы:

· выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате);

· доплаты за работу с вредными и (или) опасными, тяжёлыми и иными особыми условиями труда;

· оплата сверхурочной работы, доплаты за работу в ночное время, в выходные и нерабочие праздничные дни.

Последний вид доплат производится в соответствии со статьёй 112 ТК РФ, действующей с 1 января 2005 года. Ныне действующей редакцией этой статьи определено, что дополнительное вознаграждение, за нерабочие праздничные дни выплачивается всем работникам (кроме тех, которые получают оклад (должностной оклад)). Это работники, труд которых независимо от графика работы оплачивается на основе часовых тарифных ставок, дневных тарифных ставок и сдельщики. Размер дополнительного вознаграждения и порядок его выплаты определяются коллективным договором, соглашениями, локальным нормативным актом, принимаемым с учётом мнения выборного органа первичной профсоюзной организации, трудовым договором.

При расчёте среднего заработка учитываются премии и вознаграждения, предусмотренные системой оплаты труда.

Важным уточнением является пункт 3 нового порядка. В нём перечислены виды выплат социального характера, которые не относятся к оплате труда.

При расчёте среднего заработка не учитываются материальная помощь, а также оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие социальные выплаты[21].

Перечисленные выплаты не зависят от количества и качества труда работника и не могут являться частью опла![]()

![]() ты труда. Размер этих выплат может быть обусловлен финансовым положением работодателя. В этой связи правительство сочло необходимым вывести эти выплаты за рамки тех, которые учитываются в среднем заработке.

ты труда. Размер этих выплат может быть обусловлен финансовым положением работодателя. В этой связи правительство сочло необходимым вывести эти выплаты за рамки тех, которые учитываются в среднем заработке.

Согласно пункту 5 нового порядка исчисления среднего заработка, из расчётного периода исключаются те промежутки времени, когда сотрудник либо вообще не работал, либо работал, но заработная плата ему выплачивалась исходя из среднего заработка.

Итак, из расчётного периода исключается время, а также начисленные за это время суммы, если:

· за работником сохранялся средний заработок в соответствии с законодательством РФ. По сравнению с прежним порядком в это положение внесено исключение. Это перерывы для кормления ребёнка, предусмотренные трудовым законодательством РФ;

· работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

· работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

· работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

· работнику предоставлялись дополнительные оплачиваемые выходные дни

· для ухода за детьми-инвалидами и инвалидами с детства;

· работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

Для расчётов среднего заработка, связанных с отпусками, расчётный период составлял последние три календарных месяца, для остальных расчётов — 12 месяцев.

После принятия закона № 90-ФЗ при любом режиме работы средняя зарплата рассчитывается исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. Во всех случаях для определения среднего заработка используется среднедневной заработок. И теперь среднедневной заработок для оплаты отпусков, предоставляемых в календарных днях, при полностью отработанном расчётном периоде исчисляется за последние 12 календарных месяцев путём деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней).

Если в расчётном периоде какой-либо из месяцев отработан не полностью, следует применять коэффициент 1,4 при пятидневной рабочей неделе и коэффициент 1,2 при шестидневной рабочей неделе.

Если один или несколько месяцев расчётного периода отработаны не полностью, то количество календарных, дней в таких месяцах подсчитывается по следующей формуле (1.1):

Кол-во календарных дней в неполном календарном месяце = (29,4/ Кол-во календарных дней этого месяца) * Кол-во календарных дней, приходящихся на отработанное время в этом месяце. (1.1)

Правила учёта премий и вознаграждений при исчислении среднего заработка. По видам премии и вознаграждения делятся, на три вида[20]:

· ежемесячные;

· выплачиваемые за период работы, превышающий один месяц;

· вознаграждения, выплачиваемые по итогам работы за год, единовременные вознаграждения за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год.

В расчёте учитываются ежемесячные премии и вознаграждения, фактически начисленные в расчётном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчётного периода.

Премии и вознаграждения за период работы, превышающий один месяц, учитываются в суммах, фактически начисленных в расчётном периоде за каждый показатель, если продолжительность периода, за который они начислены, не превышает продолжительности расчётного периода.

Если продолжительность периода, за который начислены премии, превышает продолжительность расчётного периода, то такие премии учитываются в размере месячной части за каждый месяц расчётного периода.

Вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, учитывается независимо от времени начисления вознаграждения.

Премии в не полностью отработанном расчётном периоде учитываются при определении среднего заработка пропорционально времени, отработанному в расчётном периоде. Исключение составляют премии, начисленные за фактически отработанное время в расчётном периоде (ежемесячные, ежеквартальные и др.).

Если работник проработал неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены в установленном порядке пропорционально отработанному времени, то такие премии учитываются при определении среднего заработка исходя из фактически начисленных сумм.

В соответствии с пунктом 16 нового порядка исчисления среднего заработка в некоторых случаях необходимо корректировать средний заработок. В частности, корректировка производится в случае повышения тарифных ставок, должностных окладов, денежного вознаграждения в организации, филиале или структурном подразделении. При этом уточнено, что корректировке подлежат лишь те выплаты, которые установлены к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению в фиксированном размере (процентах, кратности). Если же выплаты установлены в диапазоне значений (непостоянный процент), то такие выплаты повышению не подлежат.

Установленные в абсолютных размерах выплаты, учитываемые при расчёте среднего заработка, не корректируются при повышении тарифных ставок, должностных окладов, денежного вознаграждения.

При определении среднего заработка для оплаты дополнительных учебных Отпусков оплате подлежат все календарные дни (включая нерабочие праздничные дни), приходящиеся на период таких отпусков, предоставляемых в соответствии со справкой-вызовом учебного заведения.

Во всех случаях средний заработок работника, отработавшего полностью определенную в расчетном периоде норму рабочего времени, не может быть менее установленного федеральным законом минимального размера оплаты труда.

Из оплаты труда лиц работающих в организации по трудовым соглашениям, договорам подряда, по совместительству выполняющих разовые и случайные работы, производятся различного рода удержания. По своему характеру эти удержания подразделяются на две группы: обязательные и удержания по инициативе организации[19].

К числу обязательных удержаний (дебет счета 70 «Расчеты с персоналом по оплате труда») относятся подоходный налог (кредит счета 68), по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц (кредит субсчета 76-1).

К удержаниям по инициативе организации относят суммы, удержанные с членов трудового коллектива и работающих в нем лиц (дебет счета 70 «Расчеты с персоналом по оплате труда») за причиненный материальный ущерб (кредит субсчета 73-3); своевременно не возвращенные суммы, полученные подотчет (кредит счета 71); своевременно не погашенные беспроцентные ссуды, выданные работникам предприятия (кредит субсчета 73-2).

Удержанные суммы в установленные сроки подлежат перечислению в бюджет (дебет счета 68, кредит счета 51); юридическим и физическим лицам (дебет субсчета 76-1, кредит счета 51).

Налогообложение доходов членов трудового коллектива осуществляется в соответствии с Законом РФ «О подоходном налоге с физических лиц» от 7 декабря 1991 года № 1998-1 в редакции Закона РФ от 10 января 2001 года № 10-ФЗ, в порядке, предусмотренном Инструкцией по применению Закона РФ «О подоходном налоге с физических лиц» № 35, утвержденной Государственной налоговой службой РФ 29 июня 2000 года, с последующими изменениями и дополнениями.

Удержанный налог на доходы физических лиц (дебет счета 70, кредит счета 68) подлежит перечислению в бюджет (дебет счета 68, кредит счета 51) не позднее дня фактического получения в банке наличных средств на оплату труда.

Объектом налогообложения является полученный работником в данной организации с начала календарного года совокупный доход, уменьшенный на установленные законом стандартные вычеты и льготы по подоходному налогу.

При определении размера налоговой базы в соответствии с пунктом 2 статьи 210 НК РФ налогоплательщик имеет право на получение стандартных налоговых вычетов.

На ХХХ используют следующие стандартные вычеты:

· 400 рублей на налогоплательщика;

· 600 рублей на ребенка.

Льготы по подоходному налогу.

Перечень выплат членам трудового коллектива, которые не включаются в совокупный годовой доход работника:

· государственные пособия по беременности и родам, на рождение ребенка, на погребение и другие, предусмотренные законодательством, за исключением пособия по временной нетрудоспособности;

· суммы, получаемые работниками возмещение ущерба, причиненного им увечья либо иным повреждением здоровья, связанным с исполнением ими трудовых обязанностей;

· выходные пособия, выплачиваемые при увольнении, а также все виды денежной компенсации, выплачиваемой высвобождаемым работникам при их увольнении с предприятий в соответствии с действующим законодательством о труде;

· компенсационные выплаты работникам в пределах норм, установленных действующим законодательством и др.

Удержание по исполнительным листам производятся организацией алиментов по исполнительным листам руководствуясь Временной инструкцией о порядке удержания алиментов по исполнительным документам, переданным для производства взыскания предприятиям, учреждениям и организациям, утвержденной Министерством юстиции РФ 2 сентября 1993 года.

Основанием для удержания алиментов служат исполнительные листы, а в случае их утраты-дубликаты; письменные заявления граждан о добровольной уплате алиментов: отметки ОВД в паспортах лиц о том, что в соответствии с решением судов эти лица обязаны уплачивать алименты.

Учет расчетов с юридическими и физическими лицами по удержаниям в их пользу организации учитывают на счете 76 «Расчеты с разными дебиторами и кредиторами». Рекомендуется к нему открыть субсчет 76-1 «Удержания по исполнительным листам». Суммы, удержанные из заработной платы (дебет счета 70, кредит субсчета 76-1), подлежат перечислению (дебет субсчета 76-1, кредит счета 51) в день получения в банке средств по чеку на оплату труда. Расчеты с физическими лицами по удержанным суммам могут быть произведены наличными (дебет субсчета 76-1, кредит счета 50). Выдачу наличных оформляют расходным кассовым ордером.

Поступившие в организацию исполнительные документы для взыскания алиментов регистрируются и не позднее следующего дня после их поступления передаются в бухгалтерию, где они регистрируются в специальном журнале и хранятся как бланки строгой отчетности наравне с ценными бумагами. Одновременно бухгалтерия организации извещает судебного исполнителя и взыскателя о поступлении исполнительного листа.

Удержанные суммы алиментов бухгалтерия должна не позднее чем в 3-дневный срок со дня выплаты заработной платы выдать взыскателю лично из кассы, или перевести по почте акцептованным платежным поручением, или перечислить на счет взыскателя по вкладам в отделение Сберегательного банка на основании письменного заявления, поданного получателем алиментов в бухгалтерию организации. Взысканные суммы переводят по почте за счет взыскателя.

Материальная ответственность членов трудового коллектива за ущерб, причиненный организации по их вине, предусматривается Кодексом законов о труде РФ.

Администрация организации вправе требовать от членов трудового коллектива и лиц, работающих по трудовому договору (контракту), возмещения, причиненного ущерба при наличии противоправных действий с их стороны, результатом которых и явился причиненный ущерб.

Различают полную и ограниченную материальную ответственность за причиненный материальный ущерб. При ограниченной материальной ответственности работник возмещает причиненный материальный ущерб в заранее установленном пределе — в размере действительных потерь, но не выше установленных законом. Полная материальная ответственность заключается в обязанности работника, по вине которого причинен ущерб, возместить его сполна независимо от размера.

Беспроцентные займы организация выдает членам трудового коллектива на улучшение жилищных условий, покупку бытовой техники, автомобильного транспорта. Беспроцентный займ выдается работнику, проработавшему в данной организации не менее 2 лет. С работником заключается договор займа, в котором оговариваются срок и условия погашения займа. Выдается займ (дебет субсчета 73-2, кредит счетов 50, 51).

Удержание за форменную одежду. Форменная одежда выдается в готовом виде и предназначена для ношения только на работе. Она должна соответствовать утвержденному образцу. Форменную одежду выдают работникам бесплатно. Выданную форменную одежду учитывают непосредственно в бухгалтерии организации в лицевых счетах, открываемых на каждого работника, который имеет право пользования данными предметами. В карточках указывают наименование каждого предмета, входящего в комплект форменной одежды, и дату его выдачи. При увольнении работника он должен возвратить форменную одежду либо погасить соответствующую часть ее стоимости.

Удержание своевременно не возмещенных подотчетными лицами сумм. Наличные денежные средства выдаются под отчет (дебет счета 71, кредит счета 50) на хозяйственные расходы, по приобретению ГСМ, представительские расходы, на командировки. Наличные выдаются на определенный срок, по истечении которого подотчетное лицо должно представить авансовый отчет с приложением оправдательных расходных документов. Если работник своевременно не возвратил неиспользованную сумму, то она может быть удержана по инициативе организации из заработной платы (дебет счета 70, кредит счета 71).

Отчисления в государственные внебюджетные социальные фонды. Расчеты организации с государственными внебюджетными социальными фондами учитываются на счете 69 «Расчеты по социальному страхованию и обеспечению» по субсчетам: с Фондом социального страхования (субсчет 69-1); Пенсионным фондом (субсчет 69-2); Фондом обязательного медицинского страхования (субсчет 69-3); Фондом занятости населения (субсчет 69-4).

Взносы во внебюджетные государственные фонды (кредит счета 69) начисляют по страховым тарифам, размеры которых устанавливаются федеральным законом. В настоящее время они составляют[17]:

· в Фонд социального страхования – 2,9 % к оплате труда, начисленной по всем основаниям;

· в Фонд обязательного медицинского страхования 3,1 % (В том числе в ФФОМС 1,1 %, в ТФОМС 2,0 %);

· в Пенсионный фонд размер отчислений – 14 % по отношению к выплатам, начисленным работнику по всем основаниям независимо от источника финансирования.

Установленные сроки платежей в государственные внебюджетные социальные фонды:

· в Фонд социального страхования — один раз в месяц в срок, установленный для выплаты заработной платы за истекший месяц;

· в Пенсионный фонд — ежемесячно в сроки получения в учреждении банка средств на оплату труда за истекший месяц, но не позднее 15-го числа месяца, следующего за месяцем, за который исчислены взносы;

· в Фонд обязательного медицинского страхования — один раз в месяц в срок, установленный для получения заработной платы за истекший месяц.

1.2 Аналитический и синтетический учет начислений и удержаний из заработной платы в ХХХ

Активные и пассивные счета бухгалтерского учета по способу группировки и обобщения учетных данных делятся на синтетические и аналитические [26].

Синтетические счета — счета бухгалтерского учета, предназначенные для учета наличия и движения средств, предприятия, их источников и совершаемых процессов в обобщенном виде.

Синтетические счета ведут только в денежном выражении. Данные синтетического счета используют при заполнении форм бухгалтерской отчетности, и прежде всего баланса, а значит, для анализа финансово-хозяйственной деятельности предприятия.

Отражение хозяйственных средств и процессов в обобщенном виде на синтетических счетах называется синтетическим учетом.

К счетам синтетического учета, имеющим несколько групп аналитических счетов, открывают субсчета. Субсчета необходимы для получения укрупненных показателей для анализа и составления баланса. Субсчет является промежуточным звеном между синтетическим счетом и открытыми к нему аналитическими счетами. Например, на предприятии ХХХ учет затрат на оплату труда рабочих и служащих ведется на синтетическом счете 70 «Расчеты с персоналом по оплате труда». По кредиту этого счета отражают начисления, а по дебету — удержания и выплаты заработной платы, пособий и доходов. Сальдо этого счета, как правило, кредитовое и показывает задолженность предприятия по заработной плате и другим видам выплат. Начисление оплаты труда по производственным операциям отражают:

Дебет 20 «Основное производство» (оплата труда рабочих основного производства); Кредит 70 «Расчеты с персоналом по оплате труда».

Начисление пособия по временной нетрудоспособности в бухгалтерском учете отражается: Дебет 69-1 «Расчеты по социальному страхованию» Кредит 70 «Расчеты с персоналом по оплате труда».

Из начисленных сумм оплаты труда в бухгалтерии производят различные удержания. Эти операции в бухгалтерском учете отражают по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов:

68 «Расчеты по налогам и сборам» — на сумму налога с физических лиц;

73 «Расчеты с персоналом по прочим операциям» — на сумму удержаний по возмещению материального ущерба;

76 «Расчеты с разными дебиторами и кредиторами» — на суммы удержаний по исполнительным листам и за товары, приобретенные в кредит.

Выдачу заработной платы и пособий в бухгалтерском учете отражают следующей записью: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 50 «Касса».

Не выданные в срок суммы оплаты труда по истечении трех дней депонируются и сдаются в банк на расчетный счет. На эти операции в бухгалтерском учете делают следующие записи:

1) депонирование сумм оплаты труда:

Дебет счета 70 «Расчеты с персоналом по оплате труда», Кредит счета 76 «Расчеты с разными дебиторами и кредиторами»;

2) сдача депонированной суммы оплаты труда на расчетный счет в банке:

Дебет счета 51 «Расчетные счета», Кредит счета 50 «Касса».

Учет расчетов с депонентами ведут в книге учета депонированной заработной платы, открываемой на год. Для каждого депонента в ней отводят отдельную строку, в которой указывают табельный номер депонента, его фамилию и инициалы, депонированную сумму и отметки о ее выдаче. Суммы, оставшиеся на конец года невыплаченными, переносят в новую книгу, открываемую также на год.

Последующая выдача депонированной заработной платы в бухгалтерском учете отражается следующей записью:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», Кредит счета 50 «Касса».

Аналитические счета — счета бухгалтерского учета, предназначенные для детализации, конкретизации информации о наличии, состоянии и движении средств и их источников, содержащейся в синтетических счетах[26]. Они открываются в развитие определенного синтетического счета в разрезе его видов, частей, статей, и где это требуется, с оценкой информации в натуральном, трудовом и денежном выражении. Содержание синтетических счетов раскрывают данные аналитических счетов. Данные аналитического учета должны соответствовать оборотам и остаткам по счетам синтетического учета. Различают аналитические счета, открытые к активным и пассивным синтетическим счетам.

Между синтетическим счетом и относящимися к нему аналитическими счетами существует определенная взаимосвязь:

· сальдо начальное и конечное данного синтетического счета равно сумме остатков на всех аналитических счетах, открытых к данному счету;

· суммы оборотов по дебету и кредиту одного синтетического счета, должны быть равны суммам оборотов (соответственно) по дебету и кредиту всех аналитических счетов, относящихся к нему.

Отражение хозяйственных средств и процессов в детализированном виде на аналитических счетах называется аналитическим учетом. Аналитический учет организуется в карточках или книгах.

Регистрация хозяйственных операций в бухгалтерском учете ХХХ производиться в форме хронологической и систематической записи. Хронологическая запись фиксирует хозяйственные операции в порядке их совершения и оформления, а систематическая — посредством двойной записи на счетах бухгалтерского учета в соответствии с содержанием хозяйственных операций.

Аналитический учет расчетов с рабочими и служащими по оплате труда ведется на лицевых счетах, расчетных книжках, расчетно-платежных ведомостях.

1.3 Аудит заработной платы

При проверки расчетов по оплате труда и исчисления налога на доходы физических лиц пользуются следующими Законодательными и нормативными актами[24]:

· Федеральный закон «О бухгалтерском учете» №129-ФЗ от 21.11.1996 г.;

· Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (Приказ Минфина РФ №34н от 29.07.1998 г.);

· План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению (Приказ Минфина РФ №94н от 31.10.2000г.);

· Методические указания по инвентаризации имущества и финансовых обязательств (Приказ Минфина РФ №49 от 13.06.1995 г.);

· Трудовой кодекс РФ от 20.11.2006 г.;

· Положение об условиях работы по совместительству;

· Инструкция о порядке ведения трудовых книжек на предприятиях, в учреждениях и организациях (постановление Госкомтруда СССР №252 от 02.08.1985 г.);

· «О порядке исчисления среднего заработка в 2000-2001 гг.» (Постановление Минтруда РФ №38 от 17.05.2000 г.);

· Нормы и порядок возмещения расходов при направлении работников предприятий, организаций и учреждений для выполнения монтажных, наладочных, строительных работ, на курсы повышения квалификации, а также за подвижной и разъездной характер работы, за производство работ вахтовым методом и полевых работ, за постоянную работу в пути на территории РФ (Постановление Минтруда РФ №51 от 29.06.1994 г.);

· Положение о выплате полевого довольствия работникам геолого-разведочных и топографо-геодезических предприятий, организаций, учреждений РФ, занятым на геолого-разведочных и топографо-геодезических работах (Постановление Минтруда РФ №56 от 15.07.1994 г.);

· Порядок начисления процентных надбавок к заработной плате лицам, работающим в районах Крайнего Севера, приравненных к ним местностям, в южных районах Восточной Сибири, Дальнего Востока и коэффициентов (районных, за работу в высокогорных районах, за работу в пустынных и безводных местностях) (Постановление Минтруда РФ №49 от 11.09.1995 г.);

· Порядок бесплатной выдачи молока или других равноценных пищевых продуктов рабочим и служащим, занятым на работах с вредными условиями труда (Постановление Госкомтруда СССР, ВЦСПС №731/П-13 от 16.12.1987 г.);

· Инструкция о порядке применения списка производств, цехов, профессий и должностей с вредными условиями труда, работа в которых дает право на дополнительный отпуск и сокращенный рабочий день (Постановление Госкомтруда СССР, ВЦСПС №273/П-20 от 21.11.1975 г.);

· Правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты (Постановление Минтруда РФ №51 от 18.12.1998 г.);

· Перечень тяжелых работ и работ с вредными или опасными условиями труда, при выполнении которых запрещается применению труда лиц моложе восемнадцати лет (Постановление Правительства РФ №163 от 25.02.2000 г.);

· Перечень тяжелых работ и работ с вредными или опасными условиями руда, при выполнении которых запрещается применение труд женщин (Постановление Правительства РФ №162 от 25.02.2000 г.);

· Унифицированные формы первичной учетной документации по учету труда и его оплаты (Постановление Госкомстата РФ №135 от 29.12.2000 г.);

· «Налоговый кодекс РФ», часть I от 31.07.1998 г.;

· Методические рекомендации налоговым органам о порядке применения главы 23 «Налог на доходы физических лиц» части второй Налогового кодекса РФ (Приказ МНС РФ №БГ-3-08/41 от 29.11.2000 г.);

· Формы отчетности по налогу на доходы физических лиц (Приказ МНС РФ №БГ-3-04/458 от 30.10.2001 г.);

· Перечни медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета (Постановление Правительства РФ от 19.03.2001 г. №201).

Рекомендуемые аудиторские процедуры при проверке расчетов по оплате труда и исчислению подоходного налога[24]:

· аналитические процедуры (например, сравнение данных различных периодов, анализ соотношений данных — начисленной оплаты труда и исчисленного налога на доходы физических лиц и т.д.);

· опрос;

· просмотр документов, сравнение документов.

Основная задача аудита расчетов с работниками по заработной плате — проверка соблюдения нормативно-правовых актов при начислении оплаты труда, удержаниях из нее и правильности ведения бухгалтерского учета по оплате труда.

Проверка носит комплексный характер и включает контроль соблюдения нормативно-правовых актов, касающихся трудового законодательства, правильности начисления различных видов оплат и удержаний, правильности ведения бухгалтерского учета расчетов, как по физическим лицам, так и в целом по предприятию, а также начисления налогов и платежей с фонда оплаты труда (ФОТ) и выплат социального характера[24].

Источниками информации являются документы по зачислению, увольнению и переводу работников предприятия, первичные документы, регистры бухгалтерского учета и отчетность. В качестве первичных документов преимущественно используются унифицированные формы первичной документации. Ведение первичного учета по унифицированным формам распространяется на юридических лиц всех форм собственности, осуществляющих деятельность в отраслях народного хозяйства. Так, по учету личного состава используются следующие формы[29]:

· приказ (распоряжение) о приеме на работу (ф. № Т-1),

· личная карточка (ф. № Т-2),

· учетная карточка научного работника (ф. № Т-4),

· приказ (распоряжение) о переводе на другую работу (ф. № Т-5),

· приказ (распоряжение) о предоставлении отпуска (ф. № Т-6),

· приказ (распоряжение) о прекращении трудового договора (контракта) (ф. № Т-8).

По учету использования рабочего времени и расчетов с персоналом по оплате труда применяются[30]:

· табель учета использования рабочего времени и расчета заработной платы (ф. № Т-12),

· расчетно-платежная ведомость (ф. № Т-49),

· расчетная ведомость (ф. № Т-53),

· лицевой счет (ф. № Т-54).

Кроме того, применяются первичные документы по учету выработки и сдельной заработной платы[30]:

· наряды,

· рапорты,

· маршрутные листы

· другие документы.

К регистрам, которые подлежат проверке, относятся[29]:

· сводные ведомости распределения заработной платы (по видам, шифрам затрат и др.),

· регистры по сч. 76 «Расчеты с разными дебиторами и кредиторами» в части расчетов по исполнительным листам и депонированной заработной плате,

· журналы-ордера № 8 и № 10 (при журнально-ордерной форме учета),

· Главная книга,

· баланс (ф. № 1).

К числу основных комплексов задач, которые необходимо проверить, относятся следующие[24]:

1. Соблюдение положений законодательства о труде, состояние внутреннего контроля по трудовым отношениям:

· применяются ли типовые формы документов по учету личного состава;

· личные карточки на работающих (ф. № Т-2);

· приказ (распоряжение) о предоставлении отпуска (ф. № Т-6);

· приказ о переводе на другую работу (ф. № Т-5);

· приказ (распоряжение) о прекращении трудового договора (контракта) (ф. № Т-8);

· ведутся ли на работающих трудовые книжки;

· проверяется ли отделом кадров соответствие применяемых окладов и разрядов рабочих, установленных в штатном расписании;

· ведутся ли в цехах (отделах) табели рабочего времени.

2. Учет и контроль выработки и начисления заработной платы рабочим-сдельщикам[24]:

· применяются ли на предприятии утвержденные отделом труда нормы и расценки по видам работ;

· используются ли типовые формы первичных документов;

· организовано ли гашение (проставление отметки об оплате) первичных документов;

· применяются ли ПК для выполнения расчетов по сдельной оплате труда;

· применяются ли наряды на бригаду.

3. Учет и начисление повременных и прочих видов оплат[23]:

· ведутся ли расчеты по начислению повременных видов оплат согласно табелю рабочего времени;

· проверяет ли отдел труда или внутренний аудитор правильность расчетов по начислениям различных видов оплат;

· применяется ли ПК для выполнения расчетов по начислению заработной платы.

4. Расчеты удержаний из заработной платы физических лиц[24]:

· проставлены ли в расчетных ведомостях (лицевых счетах) данные для правильного исчисления удержаний;

· налог на доходы с физических лиц;

· удержаний по исполнительным листам;

· прочих удержаний;

· применяются ли ПК для прочих удержаний;

· проверяли ли органы фондов социального страхования и налоговых служб расчеты по налогу на доходы с физических лиц.

Задачи проверки исчисления налога на доходы физических лиц:

· Правильность определения налоговой базы налога на доходы физических лиц по каждому виду дохода, облагаемому по своей ставке;

· Обоснованность невключения в налоговую базу доходов, освобождаемых от налогообложения;

· Правильность применения налоговой ставки (13, 35 %);

· Правильность исчисления суммы налога на доходы физических лиц организацией как налоговым агентом и отражения ее в учете;

· Своевременность извещения налогового органа о невозможности удержания налога с налогоплательщика;

· Своевременность уплаты налога на доходы физических лиц организацией как налоговым агентом;

· Ведение налогового учета доходов, полученных налогоплательщиками, в порядке, установленном МНС РФ;

· Своевременность представления в налоговый орган сведений о доходах, полученных работниками организации;

· Правильность уплаты налога на доходы физических лиц по месту нахождения обособленных подразделений;

· Наличие инвентаризации (сверки) расчетов по налогу на доходы физических лиц;

· Соответствие учетных данных о задолженности по налогу на доходы физических лиц по данным инвентаризации (сверки).

5. Аналитический учет по каждому работнику (по видам начислений и удержаний)[24]:

· какие ведутся документы по аналитическому учету;

· расчетно-платежные ведомости;

· расчетно-платежные ведомости и лицевые счета на работающих;

· применяются ли ПК для ведения аналитического учета;

· организовано ли архивное хранение документов по аналитическому учету с работающими.

6. Сводные расчеты по заработной плате, расчет налогооблагаемой базы с фонда оплаты труда, учет налогов и платежей с ФОТ[28]:

· имеют ли сквозную нумерацию расчетно-платежные ведомости;

· сопоставляются ли начисления на оплату труда с данными отчетов по социальному страхованию, медицинскому страхованию, пенсионному фонду, фонду занятости;

· проверяет ли ответственный бухгалтер данные о месячных, квартальных и годовых накоплениях сумм начислений по оплате труда;

· применяются ли ПК для сводных расчетов по оплате труда;

· имеются ли на предприятии задержки с расчетами и выплатами по оплате труда.

7. Расчеты по депонированной заработной плате[28]:

· ведутся ли на предприятии карточки по депонированной заработной плате;

· производится ли отнесение депонированных сумм на счета «Прибыли и убытки» по истечении срока исковой давности;

· применяются ли ПК для расчетов по депонированной заработной плате.

Прежде всего, целесообразно проконтролировать, как осуществляется на предприятии соблюдение трудового законодательства. В этой связи аудитор может проверить, как ведется оформление сотрудников при приеме и увольнении, учет рабочего времени сотрудников, построение системы оплаты труда и др.

Правильность оформления работников (прием на работу и увольнение) проверяется по приказам, контрактам, трудовым соглашениям. Из применяемых систем оплаты труда в основном используются сдельная и повременная системы, что должно быть отмечено в соответствующих документах работников предприятия. При повышенной оплате труда необходимо проверить правильность применения тарифных ставок или условий контракта, а при сдельной — правильность применения норм и расценок.

Учет рабочего времени, соблюдение установленного режима работы и начисления заработной платы работников, состоящих на повременной оплате труда, организуется в табеле учета использования рабочего времени и расчета заработной платы (ф. № Т-12). По этому документу можно проверить все необходимые данные по каждому работающему (дни отпуска, время нахождения в командировке, дни болезни и др.).

Для проверки применяется метод сбора аудиторских доказательств по сопоставлению соответствующих документов (личных карточек, табелей учета рабочего времени) с приказами и распоряжениями.

Аудитор проверяет, как оформлены первичные документы (наряды, маршрутные листы и др.), правильность применения норм и расценок, наличие подписей должностных лиц, заполнение соответствующих реквизитов, обращает внимание на имеющиеся исправления. Особое внимание уделяется расчетам сдельного заработка, расчетам за дни пребывания в отпуске, расчетам премий и других видов оплат, правильности переноса итоговых сумм по работающим в расчетно-платежные ведомости. Целесообразно проверить, нет ли случаев повторного начисления сумм по ранее оплаченным документам (нарядам, разовым документам). Если расчеты по учету сдельной заработной платы выполняются с применением ПК, то целесообразно проверить алгоритмы расчетов, нормативно-справочные данные.

При проверке применяются такие методы сбора аудиторских доказательств, как проверка документов, подготовленных на предприятии, контроль арифметических расчетов (определение сумм сдельной заработной платы).

При несовпадении полученных аудитором данных с бухгалтерскими записями необходимо установить причину расхождения, и, если выясниться, что бухгалтер-расчетчик неправильно произвел расчеты, то делаются соответствующие замечания в отчете аудитора. Бухгалтер-расчетчик должен произвести исправления и отразить их в соответствующих документах.

При расчете начислений, которые рассчитываются с использованием среднего заработка, прежде всего, необходимо установить, правильно ли определен средний заработок, а затем проверить правильность выполненных начислений по соответствующим видам оплат.

Аудитор также проверяет правильность начислений по прочим видам оплат и доплат: оплата отпусков, работы в праздничные дни, доплата за работу в ночное время и др. Методика проверки сводится к проверке алгоритмов расчетов и исходных данных. По обнаруженным ошибкам бухгалтер-расчетчик вносит необходимые исправления, пересчитывает начисления и удержания по работающим.

К основным видам удержаний относятся: налог на доходы с физических лиц, удержания по исполнительным листам, прочие удержания (за брак, за товары, купленные в кредит, и др.). Вначале необходимо проверить справочные данные (льготы по налогу на доходы с физических лиц, размер удержаний по исполнительным листам и др.), затем установить соответствие алгоритма законодательным документам и, наконец, проверить сами выполненные расчеты.

Аналитический учет расчетов с персоналом по оплате труда ведется по физическим лицам, как состоящим, так и не состоящим в списочном составе предприятия, по всем видам заработной платы, премиям, пособиям и другим выплатам и удержаниям (налогам, платежам и др.).

Для этой цели необходимые данные накапливаются в лицевых счетах (накопительных документах), расчетно-платежной документации, а при использовании ПК могут храниться в виде отдельных файлов.

Аудитор должен проверить, ведется ли такой учет, и обратить внимание на сохранность этой информации и формирование на каждого работающего совокупного годового дохода. Помимо прямых начислений в совокупный доход должны быть включены[24]:

· стоимость натуральной оплаты работником,

· вознаграждения по результатам работы за год,

· стоимость проезда к месту отдыха работников предприятий, расположенных в районах Крайнего Севера, приравненных к ним местностях и в отдаленных районах Дальнего Востока,

· стоимость бесплатно предоставляемого питания и продуктов,

· единовременные вознаграждения за выслугу лет и др.

Сводные расчеты по заработной плате выполняют проверку данных по счету 70 «Расчеты с персоналом по оплате труда» и корреспондирующих с ним счетов. При журнально-ордерной форме учета обороты по кредиту этого счета проверяют по данным журнала-ордера № 10, а дебетовые данные по счету 70 (выдача заработной платы, удержания и др.) — по данным журналов-ордеров № 1 «Касса», № 2 «Расчетный счет», № 8 — по счетам учета расчетов с бюджетом, депонентами.

При автоматизированной форме учета контролю подвергаются записи в ведомостях дебетовых и кредитовых оборотов. Кроме того, сводные данные проверяют по Главной книге (счета 70 и 69). Сальдо по этим счетам должны быть тождественны показателям баланса ф. № 1 по ст. «Расчеты с кредиторами по оплате труда» и «Расчеты по социальному страхованию и обеспечению» раздела VI пассива и по ст. «Расчеты с прочими дебиторами» раздела II актива (в части долгов за работающими и органами страхования).

Для контроля расчетов по оплате труда используются следующие документы: первичные документы по учету выработки и заработной платы, расчетные (расчетно-платежные) ведомости, лицевые счета работающих, платежные ведомости и др.

Прежде всего, необходимо проверить соответствие итогов в отдельных ведомостях (цехов, отделов) с общими итогами по предприятию. Далее проверяется правильность производимых операций по отнесению начисленной заработной платы на соответствующие счета.

Так, выплаты из фонда оплаты труда, включенные в себестоимость продукции, относятся на дебет счета 20 (производственные затраты).

Помимо контроля расчетов по оплате труда необходимо проверить правильность расчетов по начислению ЕСН и платежей в бюджет. С этой целью уточняют базу налогообложения для определения ЕСН и платежей, перечисляемых в бюджет.

Аудитор проверяет, как организован аналитический учет по счету 76, субсчет «Депонированная заработная плата». Он устанавливает, велись ли карточки в разрезе физических лиц и депонированных сумм, как производилась выдача сумм депонированной заработной платы, куда относилась депонированная заработная плата после окончания срока исковой давности (трех лет) и т.п.

Типичные ошибки [24].

Для аудитора очень важно знание наиболее распространенных ошибок и нарушений, встречающихся при аудите расчетов по оплате труда. Наиболее характерные ошибки:

· не применяются типовые формы первичных документов по оплате труда;

· не ведутся табели учета рабочего времени (Т-2);

· 3.включение в себестоимость продукции (работ, услуг) для целей налогообложения оплаты труда за проведение строительных работ;

· не включались в совокупный доход работающих суммы премий и выданных подарков;

· неверно производилось начисление налога на доходы с физических лиц;

· неверно рассчитывались суммы по прочим видам оплат.

Ошибки и нарушения в учете оплаты труда и при исчислении налога на доходы физических лиц встречаются не часто и в основном сводятся к следующим:

· отсутствие системных документов (положения об оплате труда, положения о премировании, штатного расписания, трудовых договоров, лицевых счетов и т.д.);

· несоответствие формы и содержания системных и первичных документов (трудовых договоров, расчетных ведомостей, приказов и т.д.) установленным требованиям;

· несоблюдение требований трудового законодательства (неоплата сверхурочных, предоставление отпуска продолжительностью менее установленной, неоплата вынужденного простоя, невыплата заработной платы и т.д.).

Наряду с проверкой аналитических и синтетических данных расчетов по оплате важное значение приобретает работа по улучшению организации этого участка учета. Для этой цели аудиторская фирма может порекомендовать: автоматизировать расчеты по оплате труда, использовать унифицированные формы документов, уточнить правильность выполнения расчетов, применять наиболее рациональные системы ведения аналитического учета по работающим и др.

После проведения всех необходимых процедур проверки аудитор оценивает полноту и качество выполнения всех пунктов общего плана и программы аудита. По окончании аудиторской проверки можно констатировать, что мероприятия, предусмотренные общим планом и программой аудита, выполнены в полном объеме. Проверка проводилась сплошным методом с использованием следующих документов: Главная книга, расчетные ведомости по начислению заработной платы, своды по заработной плате, договора на оказанные услуги, учетные регистры (налоговая карточка, журнал-ордер по счетам 50, 51, 69, 70, 71, 76 и т.д.), «Баланс» (ф. № 1) и др.

Необходимо описать результаты проверки, выявить все возможные недостатки и нарушения по расчетам с работниками по заработной плате. После проверки организации, составление аудиторского отчета по объекту проверки, отчета аудитора генеральному директору предприятия, аудитор обязан написать аудиторское заключение.

2. Анализ и оценка бухгалтерского учета расчетов с персоналом ХХХ

2.1 Х арактеристика ХХХ Предприятие ХХХ, с организационно-правовой формой – общество с ограниченной ответственностью, расположенное по адресу: город Комсомольск-на-Амуре, ул. Аллея Труда, 60/3. В данное время ХХХ имеет: Арендуемый офис расположенный жилом здании, участок озеленения, подсобное помещение, склад для хранения материалов, база для проведения поверочных работ и тестирования приборов учета тепловой энергии/, компьютеры, телефоны, факс, принтер и многое другое.

Видами деятельности Общества, согласно устава предприятия, являются:

· выполнение проектных работ по строительству зданий, сооружений, энергоснабжения промышленных и социально-бытовых объектов и системам учета энергопотребления;

· выполнение монтажных, сантехмонтажных и пуско-наладочных работ по энергоснабжению промышленных и социально-бытовых объектов и системам учета энергопотребления;

· эксплуатация и техническое обслуживание лифтов и лифтовой диспетчерской сигнализации и связи;

· ремонт лифтов и лифтовой диспетчерской сигнализации и связи;

· техническое освидетельствование лифтов;

· демонтаж и монтаж любых видов лифтов;

· обучение технического персонала, занятого монтажом, ремонтом и обслуживанием лифтов;

· монтаж и обслуживание лифтов, лифтовой диспетчерской сигнализации и связи;

· ремонт и восстановление электрооборудования;

· выполнение ремонта и изготовления энергетического оборудования;

· изготовление, ремонт, поверка и монтаж контрольно-измерительных приборов на системах энергопотребления;

· монтаж, наладка и эксплуатация энергетического оборудования;

· монтаж, наладка и эксплуатация городской телефонной связи;

· монтаж, наладка дистанционной связи на железной дороге;

· монтаж, наладка и эксплуатация оборудования при распределении электроэнергии;

· монтаж, наладка и эксплуатация газового оборудования;

· ремонт и эксплуатация автомобильного транспорта. Организация автостоянок и СТО.

Целью деятельности общества, согласно устава предприятия, являются:

· разработка и осуществление инвестиционных проектов и программ развития систем учета энергопотребления и энергосберегающих технологий, в частности, внедрение передового отечественного и зарубежного оборудования и приборов;

· маркетинг энергосберегающих технологий, приборов учета энергопотребления и оборудования на внешнем и внутреннем рынке;

· оказание услуг населению (ремонт бытовой электротехники, изготовление спецоборудования по индивидуальным заказам);

· торгово-закупочная, посредническая и коммерческая деятельность;

· внешнеэкономическая деятельность, включая совместную деятельность на территории Российской Федерации и за рубежом с любыми российскими и иностранными юридическими и физическими лицами, а также их представителями;

· выполнение функций инвестора, заказчика и подрядчика по строительству собственных и других объектов на территории Российской Федерации и за рубежом.

Деятельность Общества не ограничивается оговоренной в данном уставе.

Сделки, выходящие за пределы уставной деятельности, но не противоречащие действующему законодательству, признаются действительными. Отдельными видами деятельности, перечень которых определяется федеральным законом, Общество может заниматься только на основании специального разрешения (лицензии).

Вся работа по установке счетчиков и проведения технического обслуживания приборов учета продукция выполняется в соответствии с мировыми стандартами и действующими нормами, технологической документацией и репутацией. Бухгалтерский учет на предприятии ведется по журнально-ордерной системе, в соответствии с планом счетов по ХХХ. Переход на новый план счетов состоялся 01.01.2002г. На предприятии ХХХ отдельной службы маркетинга не предусмотрено. Сегодня ООО «Интерфейс-ДВ» одно из крупнейших предприятий в г. Комсомольск-на-Амуре. С 01 января 2008г. предприятие ХХХ входит в группу компаний «Интерфейс», которое объединяет в себе компании по установке и обслуживанию приборов учета на всем Дальневосточном Федеральном Округе. Законом «О бухгалтерском учёте в РФ» предусмотрено, что с самого начала своей работы и затем в начале каждого календарного года предприятие заявляет в налоговые органы и органы, ведающие его регистрацией, так называемую учётную политику на текущий год. Учётная политика предприятия – это выбор самим предприятием определённых и конкретных методик, формы и техники ведения бухгалтерского учёта исходя из установленных правил и особенностей деятельности предприятия.При формировании учётной политики предполагаются имущественная независимость и непрерывность деятельности предприятия, а также последовательность применения выбранной учётной политики. При создании учётной политики руководитель и бухгалтер опираются на Положение «Учётная политика предприятия» – отдельный нормативный документ, в котором указаны все те особенности, которые влияют на деятельность предприятия и учёт на нём.Руководитель предприятия издаёт приказ об учётной политике, где объявляет, каким образом в течении года будет решаться выше перечисленный набор учётных проблем предприятия. В нём конкретно отражены все параметры финансово-экономической деятельности предприятия, которые используются непосредственно в его работе: как разделить так называемые основные средства (те материальные ценности, которые стоят дорого и служат долго) и средства в обороте (служащие недолго и стоящие недорого), как учитывать неизбежный износ зданий, оборудования и машин, как считать стоимость выполненных работ и т.д.Менять учётную политику предприятие может только в особых случаях, которые также указаны в документе «Положение по учётной политике предприятия». Приказ по Учетной политики ХХХ приведена в (приложении Ц).Бухгалтерский учет на предприятии ХХХ осуществляется бухгалтерией предприятия в строгом соответствии с действующим законодательством («Положение по ведению Бухгалтерского учета и бухгалтерской отчетности в РФ приказом Минфина и плана счетов по журнально-ордерной системе с применением компьютерной обработки»).Положение о бухгалтерии: · Бухгалтерия является самостоятельным структурным подразделением предприятия и подчиняется главному бухгалтеру. Главный бухгалтер назначается на должность и освобождается от должности приказом руководителя предприятия.· Бухгалтерия в своей деятельности строго руководствуется Федеральным законом «О бухгалтерском учете», «Положением о ведении бухгалтерского учета и отчетности в РФ» и другими нормативными документами. Бухгалтерия не должна принимать к исполнению документы, противоречащие законодательству.· В случае разногласий между руководителем организации и главным бухгалтером по осуществлению отдельных финансово-хозяйственных операций документы по ним могут быть приняты к исполнению с письменного распоряжения руководителя предприятия.Задачи бухгалтерии:· Формирование полной и достоверной информации о деятельности предприятия, и ее имущественном положении. · Обеспечение информацией руководителей предприятия с целью правильного осуществления предприятием хозяйственных операций.· Обеспечение учета наличия и движения имущества и обязательств, использования материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами.· Предотвращение отрицательных результатов хозяйственной деятельности предприятия и выявление внутрихозяйственных ресурсов обеспечения его финансовой устойчивости. Функции бухгалтерии: В бухгалтерии ХХХ существуют свои функции и обязанности, вот некоторые из них:· Организация учета уставного капитала, расчетов по выделенному имуществу.· Организация учета расчетов с персоналом, социальному страхованию, удержанию из заработной платы.· Организация учета финансовых результатов, прибыли, учета собственных средств предприятия, и т.д. На данном предприятии бухгалтерия состоит из одного общего отдела. В общем отделе бухгалтерии работает 2 человека:· Бухгалтер материального отдела;· Бухгалтер-расчетчик.На предприятии ООО «Интерфейс ДВ» разработаны должностные инструкции по распределению обязанностей работников бухгалтерии, которые также утверждены директором (приложение Ы). Каждый работник отдела бухгалтерии имеет свои обязанности и функции, согласно положениям по ведению бухгалтерского учета и бухгалтерской отчетности РФ. Общий отдел бухгалтерии подчиняется непосредственно главному бухгалтеру.

2.2 Анализ и оценка фонда оплаты труда и его использования

Анализ использования трудовых ресурсов, рост производительности труда необходимо рассматривать в тесной связи с оплатой труда. С ростом производительности труда создаются реальные предпосылки повышения его оплаты. В свою очередь, повышение уровня оплаты труда способствует росту его мотивации и производительности. [41]

В связи с этим анализ расходования средств на оплату труда имеет исключительно большое значение. В процессе его необходимо осуществлять систематический контроль за использованием фонда заработной платы (ФЗП), выявлять возможности его экономии за счет роста производительности труда.

Труд работников обязательно оплачивается. Совокупность основной и дополнительной оплаты составляет фонд заработной платы.

Изучение использования фонда заработной платы следует начать с выявления абсолютной и относительной экономии (перерасхода) фонда. [40]

Абсолютное отклонение (DФЗПабс) рассчитывается как разность между фактически использованными средствами на оплату труда и базовым ФЗП в целом по предприятию, производственным подразделениям и категориям работников

DФЗПабс = ФЗП1-ФЗП0.

Поскольку абсолютное отклонение определяется без учета изменения объема производства продукции, то по нему нельзя судить об экономии или перерасходе ФЗП.

Относительное отклонение (DФЗПотн) рассчитывается как разность между фактически начисленной суммой зарплаты и базовым фондом, скорректированным на индекс объема производства продукции. При этом следует иметь в виду, что корректируется только переменная часть ФЗП, которая изменяется пропорционально объему производства продукции. Это зарплата рабочих по сдельным расценкам, премии рабочим и управленческому персоналу за производственные результаты и сумма отпускных, соответствующая доле переменной зарплаты.

Постоянная часть оплаты труда не изменяется при увеличении или спаде объема производства (зарплата рабочих по тарифным ставкам, зарплата служащих по окладам, все виды доплат, оплата труда работников строительных бригад, жилищно-коммунального хозяйства, социальной сферы и соответствующая им сумма отпускных).

Переменная часть ФЗП зависит от объема производства продукции (УВП), его структуры (Уд,), удельной трудоемкости (ТЕ) и уровня среднечасовой оплаты труда (ОТ).

Постоянная часть ФЗП зависит от численности работников, количества отработанных дней одним работником в среднем за год, средней продолжительности рабочего дня и среднечасовой заработной платы.

Изучение использования фонда заработной платы следует начать с выявления абсолютной и относительной экономии (перерасхода) фонда. Для этого сопоставим фактический расход фонда заработной платы с плановым (таблица 2.1)

Таблица 2.1 — Анализ экономии (перерасхода) фонда заработной платы

|

Показатели |

2005 г. |

2006 г. |

2007 г. |

|

Плановый фонд заработной платы тыс. р. |

1 160 |

1 200 |

1 150 |

|

Фактический фонд заработной платы тыс. р. |

1 146 |

1 184 |

1 113 |

|

Абсолютная экономия (перерасход) фонда заработной платы тыс. р. |

+14 |

+16 |

+37 |

|

Относительная экономии (перерасход) фонда заработной платы % |

98,8 +1,2 % |

98,7 +1,3 % |

96,8 +3,2 % |

По данным таблицы можно сделать вывод, что на предприятии по последним трем годам наблюдается экономия фонда заработной платы: в 2005 году на 14 тыс. р. (1,2 %), в 2006 году на16 тыс. р. (1,3 %) и в 2007 году на 37 тыс. р. (3,2 %).

Основными источниками экономии фонда заработной платы в организации являются: внедрение современных организационных форм производства и труда; выполнение плана по труду и эффективное использование численного состава работников; повышение производительности труда. С этой целью рассмотрим (таблицу 2.2) и сделаем вывод.

Таблица 2.2 — Относительная экономия (перерасход) фонда заработной платы

|

Показатели |

2005 г. |

2006 г. |

2007 г. |

||

|

план |

факт |

план |

факт |

||

|

Фонд заработной платы тыс. р. |

1 146 |

1 200 |

1 184 |

1 200 |

1 113 |

|

Выручка тыс. р. |

4 622 |

4 800 |

3 143 |

4 800 |

5 480 |

|

Расход по заработной плате на 1 рубль выручки, коп. |

24,8 |

25 |

37,7 |

25 |

20,3 |

|

Экономия (перерасход) на единицу выручки по сравнению с предыдущими годами и планом |

-4,5 |

-4,7 |

-17,4 |

-4,7 |

|

Таким образом, можно сказать, что в ООО “Интерфейс-ДВ” в 2007 году наблюдается перерасход фонда заработной платы на 1 рубль произведенных работ по сравнению с планом на 4,7 рубля, а по сравнению с 2006 годом — на 17,4 рубля. В 2006 году перерасход фонда заработной платы на 1 рубль произведенных работ на 4,7 рубля как и в 2007 году, а по сравнению с планом на 4,5 рубля. Следовательно, наблюдается увеличение себестоимости работ, так как сюда относят суммы начисленной заработной платы.

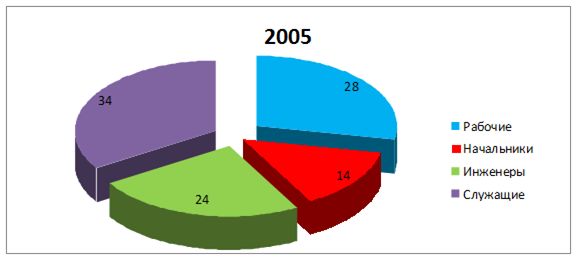

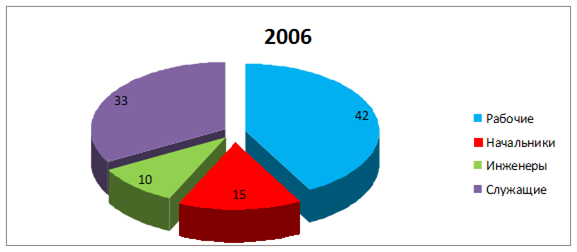

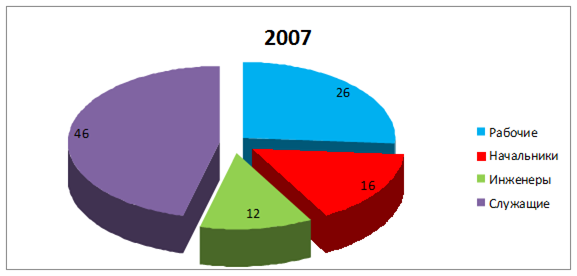

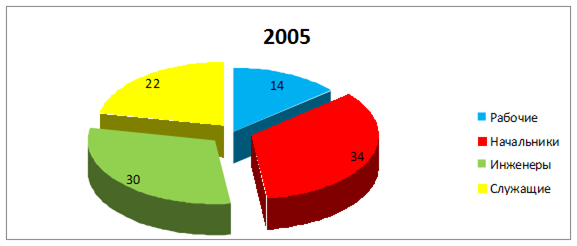

Далее рассмотрим, из каких же элементов состоит фонд заработной платы на предприятии ХХХ (приложения Б, В).

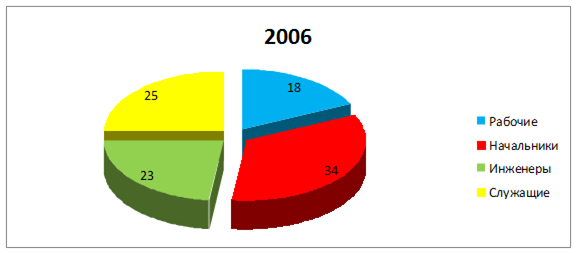

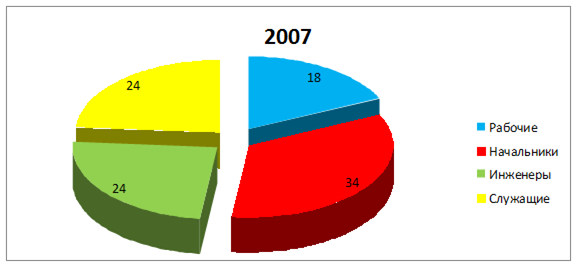

Исследуя (приложения Б, В), можно сказать, что в организации фонд заработной платы в 2006 году по сравнению с 2005 годом увеличился на 38 тыс. р. В 2007 году по сравнению с 2006 годом фонд заработной платы снизился на 71 тыс. р., и по отношению к 2005 году фонд заработной платы снизился на 33 тыс. р. Изучив структуру фонда заработной платы за весь анализируемый период, можно сказать, что наибольший удельный вес в структуре фонда приходится на оклад 58 %, процентные надбавки 29 %, районный коэффициент от 11 % до 12 % и от 1 % до 2 % составляют доплаты различного рода .

Далее рассмотрим причины и факторы влияющие на изменение фонда заработной платы. Для детерминированного факторного анализа абсолютного отклонения по ФЗП могут быть использованы следующие модели:

ФЗП = ЧР * ГЗП, (2.1)

ФЗП = ЧР * Д * ДЗП, (2.2)

ФЗП =ЧР * Д * П * ЧЗП (2.3)

где ФЗП — фонд заработной платы,

ЧР — среднесписочная численность работников,

Д — количество отработанных дней одним рабочим,

П — средняя продолжительность рабочего дня, час.

ГЗП — среднегодовая зарплата одного работника,

ДЗП — среднедневная зарплата одного работника,

ЧЗП — среднечасовая зарплата одного работника

Расчет влияния этих факторов можно произвести методом цепной подстановки, используя данные (приложения Г).