Учебная работа. Учет кредитов на примере ОАО Металлургический завод им АК Серова № 1574

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ОБРАЗОВАНИЯ

Коломенский институт (филиал)

Государственного образовательного учреждения

высшего профессионального образования

«МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ ОТКРЫТЫЙ УНИВЕРСИТЕТ»

Экономический факультет

Кафедра «Экономика, экономическая теория»

Специальность 080502 «Экономика и управление на предприятии машиностроения»

КУРСОВАЯ РАБОТА

по дисциплине

«Бухгалтерский учет»

Тема: «Учет кредитов»

(на примере ОАО «Металлургический завод им. А. К. Серова»)

Выполнил: __________________.

Проверил: __________________

Сдано: _______________________

Дата защиты__________________

Оценка ______________________

Комиссия по защите:

Коломна

2008

Содержание

Раздел 1. Теоретические основы учета кредитов

1.1 Понятие, виды и формы кредита

1.2 Учет кредитов банка

1.2.1 Заключение кредитного договора

1.2.2 Виды обеспечения кредита

1.3 Учет коммерческих кредитов по сферам их функционирования

1.3.1 Кредиты для приобретения основных фондов

1.3.2 Кредиты банка на приобретение оборотных фондов

Раздел 2. Модель работы бухгалтера

2.1 Краткая характеристика деятельности предприятия

2.2 Учетная политика организации

2.3. Унифицированные формы первичной учетной документации

2.4Вступительный баланс

2.5 Расшифровка к счету 10 «Материалы»

2.6 Расшифровка к счету 60 «Расчеты с поставщиками»

2.7 Журнал хозяйственных операций

2.8 Открытие синтетических счетов

2.9 Составление оборотно-сальдового баланса

2.10 Открытие аналитических счетов к счету 10 «Материалы»

2.11 Составление оборотно-сальдовой ведомости к счету 10 «Материалы»

2.12 Открытие аналитических счетов к счету 60 «Расчеты с поставщиками»

2.13 Составление оборотно-сальдовой ведомости к счету 60 «Расчеты с поставщиками»

2.14 Составление бухгалтерской отчетности (формы №1,2,3,4,5)

2.15 Составление пояснительной записки

Заключение

Список используемой литературы

В системе экономических отношений кредит как самостоятельная экономическая категория всегда занимал особое положение. Он способен ускорить общественное развитие, с его помощью экономика и ее субъекты преодолевают ограниченность финансовых ресурсов, быстрее проходят стадии спада и депрессий, обеспечивается устойчивое экономическое развитие. Кредитные отношения могут существенно расширить рамки производства и обращения продукта, укрепить экономический потенциал общества.

Накапливать капиталы за счет бережливости, умеренности в расходах, конечно, можно, но для настоящего подъема экономики в этом случае потребуется не один десяток лет. Благодаря более активной кредитной политике, более активному применению кредита как источника инвестиций в условиях острой нехватки ресурсов в переходной экономике, общество получает источник устойчивого экономического развития. Важно при этом рассматривать кредит не как показатель бедности, а как эффективный инструмент ускорения и расширения производства.

Целью курсовой работы стало изучение кредитных отношений, составление кредитного договора и бухгалтерской отчетности.

Бухгалтерский учет призван способствовать лучшей организации управления, планирования, прогнозирования, анализа посредством обеспечения учетной информацией разных уровней управления. Более того, бухгалтерский учет – одна из основных функций управления. Это означает, что совершенствование управления неразрывно связано с развитием всей системы бухгалтерского учета.

Основные задачи бухгалтерского учета состоят в следующем:

формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности — руководителям, учредителям, участникам и собственникам имущества организации, а также внешним — инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

предотвращение отрицательных результатов в хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

Курсовая работа состоит из введения, двух разделов и заключения. Первый раздел посвящен учету кредитов, который включает в себя понятие, виды, формы кредита, а также особенности коммерческого кредита – его правовое обеспечение, документооборот и его различие по сферам функционирования. Объектом исследования являются заемные денежные средства и предметом — отражение кредита в бухгалтерских проводках.

Во втором разделе данной работы приводится модель работы бухгалтера на промышленном предприятии ОАО «Металлургический завод им. А.К.Серова».

Раздел 1. Теоретические основы учета кредитов

1.1 Понятие, виды и формы кредита

Для деятельности организаций в условиях постоянно меняющейся конъюнктуры рынка недостаточно формировать оборотные активы только за счет собственных источников: уставного капитала, резервного капитала, нераспределенной прибыли, целевого финансирования. Возникающая дополнительная (временная) потребность в оборотных средствах покрывается за счет привлеченных источников: кредитов и займов, предоставляемых банками и другими не кредитными организациями.

Организация имеет возможность получать кредиты, если она является юридическим лицом, имеет самостоятельный баланс и собственные оборотные средства.

Сущность кредита всегда устойчива и неизменна независимо от специфики проявления и всегда сохраняет черты, присущие экономическим отношениям, которые лежат в основе кредита.

Как экономическая категория кредит — это совокупность определённых экономических отношений.

С этих позиций, кредит можно охарактеризовать как отношения между кредитором и заемщиком по поводу возвратного движения стоимости. Специфика структуры кредитных отношений заключается в том, что его субъекты всегда выступают как кредитор и заёмщик и в качестве таковых обладают характерными чертами. В современных условиях кредитора и заёмщика порождает любая финансовая операция, вызывающая задолженность одного из участников операции перед другим участником.

Кредитор – это субъект кредитного отношения, представляющий стоимость во временное пользование, причем источником средств могут быть как собственные средства, так и заемные.

Заемщик – субъект кредитного отношения, получающий кредит.

Таким образом, кредит по сущности можно определить как систему экономических отношений между различными физическими и юридическими лицами (кредитором и заемщиком), возникающие при передаче в долг денег или товаров во временное пользование на условиях срочности, платности, возвратности, целевого назначения и материального обеспечения.

В зависимости от объектов кредитования, состава участников сделки, величины процента, целевого назначения и сроков предоставления существуют различные виды кредитов.

Банковский кредит — это кредит, предоставляемый в денежной форме кредитно-финансовыми институтами на условиях срочности, платности, возвратности, материального обеспечения и целевого назначения. Банковский кредит- это основная форма кредита, в роли заемщика могут выступать в основном юридические лица. Инструментом кредитных отношений является кредитный договор. Доход по этой форме кредита поступает в виде ссудного, т.е. банковского процента.

Банковский кредит классифицируется – по ряду признаков:

| Критерий различия | Название кредита |

| По срокам погашения |

Онкольный Краткосрочный Среднесрочный Долгосрочный |

| По способу погашения |

Единовременно В рассрочку |

| По способу взимания процента |

В момент погашения Равномерно в течение всего срока В момент выдачи кредита |

| Наличие обеспечения |

Доверительный Обеспеченный Под финансовые гарантии третьих лиц |

| По целевому назначению |

Общего характера Целевые |

Рис. 1.1 Виды банковского кредита.

Онкольный — это кредит до востребования, т.е. подлежит возврату в фиксированный срок после уведомления.

Краткосрочный кредит- совокупность краткосрочных операций образует денежный рынок. Данный кредит предоставляется, как правило, на пополнение оборотных средств сроком до 1 года.

В России краткосрочные кредиты характеризуются:

более короткими сроками от 1 до 3-х месяцев;

ставкой % и обратно пропорциональной сроку возврата ссуды;

обслуживание в основном сферы обращения.

Среднесрочный кредит в России предоставляется сроком до 6 месяцев.

Долгосрочный кредит (5-25лет), в условиях России сроком до 1 года, причем удельный вес данных кредитов в общем объеме не превышает 1 — 5 % в общем объеме выданных кредитов.

Кредит может погашаться единовременно, то есть в момент его окончания возвращается в банк с процентами за использование или в рассрочку, то есть он возвращается частями в течение определенного периода времени.

Проценты за использование кредита также могут выплачиваться либо в момент его возврата, либо в течение определенного срока его использования. Также существует такой вид банковского кредита, проценты по которому удерживаются в момент его выдачи, но данный вид кредита характерен для нестабильной экономики и, как правило, используется ростовщическим капиталом.

В доверительном кредите единственной формой обеспечения является кредитный договор. Такие кредиты выдаются первоклассным заемщикам, при средне- и долгосрочном кредитовании. Доверительные кредиты всегда должны быть застрахованы банком от их невозвращения.

Обеспеченные кредиты — в роли обеспечения могут выступить: любое имущество, принадлежащее заемщику на правах собственности (недвижимость, земля, ценные бумаги). Размер выдаваемой ссуды всегда меньше обеспечения.

Реальным выражением кредитов под финансовые гарантии третьих лиц служит юридически оформленное обязательство со стороны гаранта.

Кредиты общего характера используются заемщиком по своему усмотрению; а целевые кредиты он может использовать только по прямому назначению.

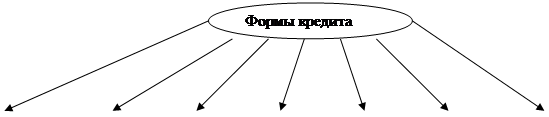

По категории потенциальных заемщиков различают несколько форм кредитов:

| Коммер-ческий | Потреби-тельский | Государ-ственный | Межбан-ковский | Межхозяй-ственный | Ипотеч-ный | Ростов-щический |

Рис 1.2 Формы банковского кредита.

Коммерческий кредит — это кредиты, предоставляемые только в товарной форме одним предприятием другому с целью реализации продукции с отсрочкой платежа. Инструментом кредитных отношений является вексель, который оплачивается через коммерческий банк. Особенностью коммерческого кредита является то, что здесь ссудный капитал сливается с промышленным. Проценты по коммерческому кредиту, как правило, ниже, чем по банковскому. Размер коммерческого кредита ограничивается величиной резервных капиталов предприятия.

Потребительский кредит — это заемные средства, предоставляемые кредитно-финансовыми институтами по поводу кредитования конечного потребления. Потребительский кредит может быть предоставлен:

В виде рассрочки платежа за товары и услуги длительного пользования

Потребительские кредиты инвестиционного характера (строительство, покупка жилья, садовых домиков, гаражей и т.д.)

В качестве кредиторов могут выступать банки, небанковские кредитно-финансовые институты (ломбарды, кассы взаимопомощи, кредитные кооперативы, пункты проката и т.д.). При этом содержание кредита не меняется, объектами кредитования являются затраты, связанные с удовлетворением потребностей населения текущего и инвестиционного характера. Потребительский кредит регулируется государством, так как связан с потребностями людей и их уровнем жизни.

Основным признаком государственного кредита является непременное участие государства в лице органов исполнительной власти любого уровня.

Государственный кредит необходимо разделять на два вида:

1. государственный кредит (государство кредитует основные отрасли экономики и является кредитором).

2. государственный долг (государство является заемщиком, а кредитором является коммерческий банк, население, предприятия, традиционная форма такого кредитования — облигационные займы).

Межбанковский кредит — данный кредит предоставляется банками друг другу, когда у одних возникают свободные ресурсы, а у других их недостает. Текущая ставка по межбанковским кредитам является очень важным фактором, которая определяет учетную политику конкретного коммерческого банка по остальным видам выдаваемых им кредитов. Конкретная величина этой ставки прямо зависит от центрального банка, который является прямым координатором рынка межбанковских кредитов.

Межхозяйственный кредит — при данной форме кредитования субъектами кредитных отношений выступают различные предприятия, которые дают средства в займы друг другу, он имеет сходство с коммерческим кредитом, однако, в отличие от коммерческого, межхозяйственный предоставляется в денежной форме.

Ипотечный кредит — это предоставление ссуд под залог недвижимости, земли. Кредит осуществляется в рассрочку с уплатой процентов.

Ростовщический кредит сохраняется в развивающихся странах, такой кредит выдают физические лица, меняльные конторы. Особенность данного кредита является высокий процент.

Учет кредитов осуществляется на счетах 66 и 67. Эти счета являются пассивными, а, следовательно, по кредиту отражается сумма выданного кредита, а по дебету его гашение.

1.2 Учет кредитов банка

Банковский кредит выдается банками в виде денежных ссуд, используемых для расширения производства и в качестве источника платежных средств для текущей деятельности. Порядок выдачи и погашения кредитов определяется соответствующим законодательством и регулируется кредитным договором между организацией и банком, объединяющего сразу два договора: предварительный договор о предоставлении кредита в определенный срок и собственно кредитный договор. Для возникновения прав и обязанностей по предварительному договору достаточно согласования всех существенных условий сторонами, а для вступления в силу кредитного договора требуется перечисление денег заемщику.

В зависимости от целевого назначения и сроков предоставления различают краткосрочный и долгосрочный кредиты.

Краткосрочный кредит выдается на нужды текущей деятельности организации (необходимые для выполнения плана) и предоставляется, как правило, на срок до одного года.

Долгосрочный кредит используется на цели производственного и социального развития организации (для строительства и приобретения основных фондов, расширения и совершенствования производства и др.) и выдается на срок свыше одного года.

Для получения кредита организация направляет банку заявление с приложением копий учредительных документов, расчетов, бухгалтерских, статистических отчетов и других данных, подтверждающих обеспеченность кредита и реальность его возврата.

Банки и другие кредитные учреждения определяют процентные ставки за кредит для организаций дифференцированно — в зависимости от срока пользования ссудой, а также с учетом складывающегося спроса и предложения на кредитные ресурсы.

Конкретные процентные ставки за пользование кредитами, порядок уплаты процентов и другие условия кредитования предусматриваются в кредитном договоре.

На договорной основе между банком и организациями по остаткам на расчетных, текущих и других счетах (кроме бюджетных и депозитных) организациям могут выплачиваться проценты за хранение.

Для учета операций по получению и погашению кредитов используют пассивные счета 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Полученные ссуды отражают по кредиту этих счетов в корреспонденции со счетами по учету денежных средств и расчетов, а погашение ссуд -по дебету счетов в корреспонденции по счетам денежных средств.

Начисленные проценты по полученным кредитам являются для заемщика в соответствии с ПБУ 15/01 (20) и ПБУ 10/99 (15) его операционными расходами и отражаются по дебету счета 91 «Прочие доходы и расходы» и кредиту счетов 66 и 67.

Из этого общего правила имеются два исключения. При использовании заемных средств для предварительной оплаты, выдачи авансов и задатков, связанных с приобретением МПЗ, предстоящим выполнением работ и оказанием услуг, начисленные заемщиком проценты за использование заемных средств относятся на увеличение дебиторской задолженности и отражаются по дебету счетов 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счетов 66 и 67. При поступлении МПЗ, выполнении работ и оказании услуг их стоимость увеличивается на сумму начисленной дебиторской задолженности (дебетуют счета 10,15 и др. и кредитуют счета 60 и 76).

Последующие начисления процентов за полученные кредиты под указанные объекты учитываются в общем порядке, т.е. включаются в состав операционных расходов. Вторым исключением из общих правил является порядок начисления процентов по кредитам, полученным для финансирования инвестиционных активов (основных средств, имущественных комплексов и других аналогичных активов).

Начисленные проценты по кредитам, полученным под инвестиционные активы, включаются в их первоначальную стоимость и отражаются по дебету счетов 07 «Оборудование к установке» и 08 «Вложения во внеоборотные активы».

После принятия к учету основных средств, имущественного комплекса и других аналогичных объектов к учету, а также в случае, если эти объекты используются при серийном выпуске продукции, выполнении работ и оказании услуг, начисляемые проценты за полученныекредиты включаются в состав операционных расходов (дебетуют счет91 и кредитуют счета 66 и 67).

При прекращении строительства на длительный период (свыше трех месяцев) начисляемые в этот период проценты включаются в состав операционных расходов. После возобновления строительных работ начисленные проценты вновь включают в первоначальную стоимость объектов,. вплоть до их принятия к учету или их использования.

Начисленные организации проценты за хранение денежных средств в банках отражают по дебету счета 51 «Расчетные счета» и кредиту счета 91.

Учет дополнительных затрат, связанных с получением кредитов (расходы по исследованию рынка кредитных услуг, оплате нотариальных услуг, услуг связи и др.), осуществляют по дебету счета 91 в качестве операционных расходов с кредита счетов учета денежных средств или расчетов. Если указанные дополнительные затраты составляют значительную величину, то заемщик может учитывать их на счете 76 «Расчеты с разными дебиторами и кредиторами» и затем равномерно списывать с кредита этого счета в дебет счета 91.

Курсовые разницы по основной сумме долга по кредитам и начисленным процентам, возникающие из-за несовпадения времени получения и погашения кредита и начисления и перечисления процентных сумм, отражаются на счетах 91, 66 и 67. При этом положительные курсовые разницы отражаются по дебету счетов 66 и 67 и кредиту счета 91, а отрицательные — по дебету счета 91 и кредиту счетов 66 и 67.

1.2.1 Заключение кредитного договора

Порядок выдачи и погашения кредитов определяется законодательством и регулируется кредитным договором.

Кредитный договор — это целенаправленный документ, который составляется под исполнение конкретных условий контракта.

В нем предусматриваются:

Объекты кредитования и срок кредита.

Условия и порядок его выдачи и погашения кредита.

Формы обеспечения обязательств (поручительство, договор-гарантия, залог ценных бумаг, товаров, основных средств, страхование и пр.).

Процентные ставки за пользование кредитом, порядок их уплаты.

Права и ответственность сторон по выдаче и погашению кредита.

Перечень документов и периодичность их представления банку (заявление на получение кредита, копии учредительных документов, балансы годовой и на отчетную дату, технико-экономический расчет в обоснование потребности в кредите, сведения о кредитах, полученных в других банках, копии договоров в подтверждение кредитуемой сделки, документы, подтверждающие наличие обеспеченности кредита, срочное обязательство-поручение на погашение кредита в установленные сроки, заполненная карточка с образцами подписей и оттиском печати и другие документы при необходимости).

Перед заключением кредитного договора банк тщательно анализирует платежеспособность организации, изучает ее возможности в установленные сроки погасить кредит и уплатить проценты. Иногда практикуется выезд банковского работника в организацию с целью выяснения поставленных выше вопросов.

Для получения кредита в банке в первую очередь предприятию необходимо оформить заявку на получение кредита. Форма предварительного договора о предоставлении кредита устанавливается каждым коммерческим банком самостоятельно, но все они имеют сходное содержание.

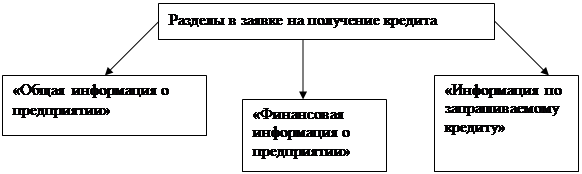

Заявка на получение кредита состоит из нескольких разделов, содержащих информацию о предприятии, его финансовом положении, об испрашиваемом кредите и из заключения работника кредитного отдела коммерческого банка. Также к заявке прилагаются несколько отчетов и планов, уточняющих и расширяющих информацию из самой заявки.

Рис. 1.3. Разделы, содержащиеся в заявке на получение кредита.

В разделе «Общая информация о предприятии» заявки указывается форма собственности предприятия, сфера деятельности и характеристика продукции и рынка продукции, основные акционеры и учредители, контактная информация.

В разделе «Финансовая информация о предприятии» указывается размер уставного капитала, наличие в обороте заемных средств, их структура и сроки возврата, список выданных гарантий и поручительств, сумма кредиторской и дебиторской задолженностей. Расшифровка данных задолженностей в специальной форме, предложенной банком, прилагается к заявке.

В разделе «Информация по запрашиваемому кредиту» указывается сумма запрашиваемого кредита, подробное описание целей кредита, которое расшифровывается в бизнес-плане или технико-экономическом обосновании, которое прилагается к заявке; также в данном разделе указываются предполагаемые формы обеспечения кредита и прочие условия, касающиеся предоставления кредита.

К заявке, кроме вышеперечисленных документов прилагаются копии учредительных документов, баланс на отчетную дату, отчет о финансовых результатах, копии договоров, справок и других документов, подтверждающих предоставленные расчетные данные, а также документы, подтверждающие право владения закладываемым имуществом. Если предприятие желает получить кредит в свободно конвертируемой валюте, то необходимо также предоставить документы, аргументирующие необходимость такого кредита (контракт на выполнение работ или закупку товаров, оборудования, заключенный с иностранной фирмой).

В заключении сотрудником банка описывается кредитная история предприятия, его деловая репутация, анализ финансового состояния, характеристика достоверности расчетов и возможности выполнения запланированных показателей, перечень основных рисков, делаются выводы о целесообразности выдачи кредита и предлагаются условия кредитования. В зависимости от величины кредита решение о его выдаче принимается либо руководством кредитного отдела, либо кредитным комитетом. Решение о выдаче особо крупных кредитов принимается Советом банка либо Общим собранием акционеров.

После одобрения заявки на кредит и принятия коммерческим банком решения о его выдаче, оформляется и подписывается обеими сторонами кредитный договор. В дальнейшем кредитные взаимоотношения предприятия с банковской организацией строятся на основе заключенного кредитного договора.

Заключение кредитных договоров происходит в несколько этапов:

1. Формирование содержания кредитного договора клиентом-заемщиком (вид кредита, сумма, срок, обеспечение и т.д.).

2. Рассмотрение банком представленного клиентом проекта кредитного договора и составление заключения о возможности предоставления кредита вообще и об условиях его предоставления в частности (при положительном решении вопроса). На этом этапе банки определяют:

а) кредитоспособность потенциальных заемщиков, т.е. способность их своевременно вернуть ссуду. Проверка кредитоспособности является предпосылкой заключения кредитного договора. Банк в процессе этой работы реализует предоставленное ему рыночными условиями хозяйствования право на выбор субъекта кредитной сделки, сообразуясь со своими экономическими интересами;

б) свои возможности предоставить кредит предприятию в требуемой им сумме исходя из имеющихся в наличии кредитных ресурсов, возможностей их увеличения за счет своей депозитной и процентной политики, привлечения межбанковских кредитов, рефинансирования в ЦБ РФ и т.д.

3. Совместная корректировка кредитного договора клиентом и банком до достижения взаимоприемлемого варианта и представления его на рассмотрение юристов.

4. Подписание кредитного договора обеими сторонами, т.е. придание ему силы юридического документа.

Срок возврата полученных средств заемщиком определяется либо в кредитном договоре, либо в срочном обязательстве документе, которым оформляется получение заемщиком каждой суммы в пределах общей суммы кредитного договора.

1.2.2 Виды обеспечения кредита

Для бухгалтерии предприятия кредитный договор является основным документом, подтверждающим получение кредита, выплату процентов, пеней, комиссий и других выплат банку со стороны предприятия. В зависимости от условий кредитного договора между предприятием и банком могут быть заключены и другие договора, предусмотренные в кредитном договоре.

Банки предоставляют кредиты на определенные цели (приобретение оборудования, строительство и т.п.), которые фиксируются в кредитном договоре и создают для заемщика обязанность использовать полученные средства строго по назначению. Если заемщик направляет заемные средства на финансирование затрат, не предусмотренных в кредитном договоре, то банк имеет право досрочного взыскания кредита.

Рис. 1.4 Виды обеспечения кредита.

Залог возникает в силу договора, который может быть отдельным договором или частью кредитного договора. Договор залога предусматривает, что кредитор- залогодержатель (в данном случае — банк) по обеспеченному залогом обязательству (обязательству возвратить кредит) имеет право в случае неисполнения обязательства (невозвращения заемных средств) должником (заемщиком) удовлетворить свои требования из стоимости заложенного имущества (получить причитающуюся ему по кредитному договору сумму после продажи имущества) преимущественно перед другими кредиторами должника-залогодателя (заемщика).

Поручительство возникает из договора, по которому поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства. Применительно к кредитному договору поручитель обязывается в случае полного или частичного невозвращения кредита (неуплаты процентов по нему) выплатить сумму задолженности заемщика банку.

Банковская гарантия — это письменное обязательство банка, иного кредитного учреждения или страховой организации (гаранта) уплатить кредитору принципала (получателя гарантии) определенную денежную сумму по представлению этим кредитором требования о ее уплате. Таким образом, при получении кредита организация может обратиться в другой банк или страховое общество, которые за определенное вознаграждение выдадут письменное обязательство погасить задолженность организации перед банком по кредитному договору.

Страхование непогашения кредита заключается в добровольном страховании ответственности заемщика по кредитному договору и основывается на договоре, в силу которого страховая организация обязуется за обусловленную плату (страховые платежи) со стороны заемщика возместить банку убытки, возникающие в случае непогашения кредита заемщиком.

1.3 Учет коммерческих кредитов по сферам их функционирования

1.3.1 Кредиты для приобретения основных фондов

Не каждая организация в состоянии изыскать средства, необходимые для покупки имущества, техники или производственного оборудования. Ведь все это стоит немалых денег, и зачастую потратить их так, чтобы это не отразилось на работе предприятия и на его финансовом положении, просто невозможно. А у некоторых таких сумм вообще нет. Поэтому многие организации берут в банке кредит на покупку оборудования, и к тому моменту, как закончится срок договора, возвращают банку долг с процентами.

Важным моментом является то, что проценты по такому кредиту включаются в стоимость приобретенных основных средств.

Чтобы купить основные средства, предприятие берет в банке краткосрочный или долгосрочный кредит. Обычно организации на приобретение основных фондов берут долгосрочные кредиты, а на приобретение оборотных фондов – краткосрочные, но это не правило.

Получение долгосрочного кредита в учете отражается следующим образом.

Д-т 51 К-т 67 — получен долгосрочный кредит.

Затем отражается задолженность за приобретенные основные фонды

Д-т 08 К-т 76

Д-т 19 К-т 76 – учтен НДС

Д-т 76 К-т 51 – оплачен счет продавца.

На начало отчетного года у организации может числиться задолженность по долгосрочному кредиту, срок погашения которой наступает в этом году. Обязательство по такому кредиту нужно перевести в разряд краткосрочных. [16]Эту операцию обязательно отражают в пояснениях к бухгалтерскому балансу. В учете при этом надо сделать следующую проводку

Д-т 67 К-т 66 — переведена долгосрочная задолженность по кредиту в состав краткосрочной.

За пользование банковским кредитом организация должна заплатить проценты. Процентная ставка и порядок выплаты процентов устанавливаются в кредитном договоре.

Так как кредит берется для покупки основных средств, то проценты можно включить в их первоначальную стоимость. Начисляются проценты проводкой.

Д-т 08 К-т 67 — начислены проценты по кредиту, начисленные до введения основного фонда в эксплуатацию.

Суммы процентов учитываются обособленно от сумм основного долга по кредитному договору, на отдельном субсчете. Так сказано в Инструкции по применению Плана счетов.

Начислять проценты надо в том отчетном периоде, к которому они относятся. При этом не важно, когда проценты фактически уплачены. Как часто начислять проценты, стороны определяют в кредитном договоре.

Но в состав фактических затрат на приобретение основных средств можно включить не все проценты, а только те, которые были начислены до принятия этих средств к бухгалтерскому учету, то есть до того момента когда в бухгалтерском учете делается следующая проводка

Д-т 01 К-т 08 – введен в эксплуатацию объект основных средств

Чтобы определить этот момент, нужно знать, для чего приобретаются основные средства. Если основные средства предназначены не для действующего производства, а для строительства новых объектов, расширения, реконструкции, технического перевооружения старых, то они вводятся в действие одновременно с этими объектами. Основанием для этого является акт приемки законченного строительством объекта. А если основные средства покупаются для действующего производства, то их вводят в эксплуатацию после того, как они поступили на предприятие и были приведены в рабочее состояние. При этом составляется акт приемки-передачи основных средств.

В первоначальную стоимость основных средств можно включить всю сумму процентов, которые начислены по ставке, указанной в кредитном договоре. Ведь ПБУ 6/01 не устанавливает в этом случае никаких ограничений.

Что касается процентов, которые начислены после принятия основных средств к учету, то они не увеличивают первоначальную стоимость этих основных средств. Такие проценты, надо отразить в учете как операционные расходы. При этом делается следующая проводка.

Д-т 91 субсчет «Прочие расходы» К-т 67 — начислены проценты по кредиту.

Д-т 67 К-т 51 – погашена долгосрочная задолженность перед банком (основная сумма и проценты).

При составлении бухгалтерской отчетности к долгосрочным кредитам следует относить суммы полученных кредитов, не погашенных к 31 декабря и подлежащие погашению более чем через 12 месяцев после отчетной даты.

Долгосрочные кредиты отражаются в пассиве бухгалтерского баланса (ф. №1) в разделе IV «Долгосрочные обязательства». Записи в строке бухгалтерского баланса осуществляются на основании показателей синтетического и аналитического учета по счету 67 «Расчеты по долгосрочным кредитам и займам». Сумма долгосрочной задолженности организации по полученным кредитам отражается в бухгалтерском балансе с учетом причитающихся к уплате на конец отчетного года процентов, если они не перечислены кредитору в течение года. Сальдо счета на конец года свидетельствует о наличии кредиторской задолженности организации по полученным кредитам и (или) процентам по ним.

К счету 67 могут быть открыты субсчета:

«Долгосрочные кредиты банков»;

«Проценты по долгосрочным кредитам».

Перечень субсчетов может быть расширен исходя из особенностей кредитных операций организации. В разрезе каждого субсчета осуществляется аналитический учет по видам кредитов, кредиторам, кредитным договорам.

3.2 Кредит банка на приобретение оборотных фондов

Управление оборотным капиталом – актуальная задача, которую ежедневно решает каждый предприниматель.

В теории бухгалтерского учета оборотными средствами (текущими активами) являются активы, которые могут быть обращены в наличность в течение одного года.

Оборотные активы обслуживают текущую деятельность предприятия, от их состояния и оборачиваемости зависит непрерывность производственно-коммерческого цикла.

Не у каждого предприятия есть достаточно денег, чтобы купить необходимое сырье, материалы и т. п. Но без них производство остановится. Поэтому многие фирмы вынуждены привлекать заемные средства, в частности брать кредит в банке. Такой кредит участвует в организации оборотных фондов.

Сумма кредита учитывается на счете 67, проценты за пользование кредитом учитывают по кредиту счета 67 — на отдельном субсчете.

Таким образом, на конец каждого отчетного периода задолженность предприятия перед банком числится на счете и состоит из:

суммы предоставленного кредита;

процентов за пользование этим кредитом.

Проценты за кредит отражают в бухгалтерском учете по мере того, как их начисляют. И не важно, уплачены они банку или нет. Проценты по полученным кредитам — это операционные расходы предприятия. Их учитывают по дебету счета 91 «Прочие доходы и расходы».

Получая банковский кредит и покупая материалы, бухгалтер делает следующие записи:

Д-т 51 К-т 66 субсчет «Сумма кредита» — получен рублевый кредит банка.

Д-т 10 К-т 60 — оприходованы материалы, купленные у поставщика

Д-т 19 Д-т 60 – учтен НДС по оприходованным материалам

Д-т 60 К-т 51 — деньги за оприходованные материалы перечислены поставщику

Д-т 68 субсчет «Расчеты по НДС» К-т 19 — зачтен НДС по оплаченным материалам

Д-т 91 субсчет «Прочие расходы» К-т 66 субсчет «Проценты по кредиту» — начислены проценты за пользование кредитом банка.

Проценты за пользование банковским кредитом не всегда нужно учитывать на счете 91 в составе операционных расходов. Они могут отражаться и на счете 10 «Материалы». Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости. А фактическая себестоимость материальных ценностей — это сумма всех затрат на их приобретение (за исключением НДС и акцизов), включая затраты и проценты, начисленные по банковскому кредиту, который организация брала специально для покупки материалов. При этом на счет 10 относятся только те проценты, которые начислены до того, как ценности были доставлены на склад.

Если сумма полученного кредита направлена на перечисление аванса поставщику, то расходы по обслуживанию этого кредита заемщик относит на увеличение дебиторской задолженности, то есть в дебет счета 60 субсчет «Расчеты по выданным авансам». К расходам по обслуживанию относятся и проценты по кредиту, начисленные до момента получения материалов. Согласно этому же пункту проценты, начисленные после получения материалов, предприятие должно относить на операционные расходы (то есть в дебет счета 91 субсчет «Прочие расходы»).

Проценты по кредиту, полученному на покупку материалов, включают в их фактическую себестоимость, если выполняется два условия:

сумма кредита направлена на перечисление аванса поставщику;

проценты начислены до оприходования материалов.

При этом в учете делаются такие проводки.

Д-т 51 К-т 66 субсчет «Сумма кредита» — получен рублевый кредит банка

Д-т 60 субсчет «Расчеты по выданным авансам» К-т 51 — сумма полученного кредита направлена на перечисление аванса поставщику.

Д-т 60 субсчет «Расчеты по выданным авансам» К-т 66 субсчет «Проценты по кредиту» — проценты, начисленные до даты получения материалов, отнесены на увеличение дебиторской задолженности.

Д-т 10 К-т 60 субсчет «Расчеты с поставщиками» — оприходованы материалы, полученные от поставщика

Д-т 19 К-т 60 субсчет «Расчеты с поставщиками» — учтен НДС по оприходованным материалам.

Д-т 10 К-т 60 субсчет «Расчеты по выданным авансам» — сумма процентов, ранее отнесенных на увеличение дебиторской задолженности, включена в фактическую себестоимость полученных материалов.

Д-т 60 субсчет «Расчеты с поставщиками» К-т 60 субсчет «Расчеты по выданным авансам» — зачтен аванс, ранее перечисленный поставщику.

Д-т 68 субсчет «Расчеты по НДС» К-т 19 — зачтен НДС по оприходованным и оплаченным материалам.

Д-т 91 субсчет «Прочие расходы» К-т 66 субсчет «Проценты по кредиту» — отражена сумма процентов по кредиту, начисленных после получения материалов.

Краткосрочная задолженность отражается в строке «Займы и кредиты» раздела V бухгалтерского баланса. В этом разделе учитываются суммы кредиторской задолженности, подлежащие погашению в течение 12 месяцев после отчетной даты (то есть после 31 декабря).

По строке «Кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты» приводится кредиторская задолженность по банковским кредитам.

К счету 66 могут быть открыты субсчета:

«Краткосрочные кредиты банков»;

«Проценты по краткосрочным кредитам».

Перечень субсчетов может быть расширен исходя из особенностей кредитных операций организации. В разрезе каждого субсчета осуществляется аналитический учет по видам кредитов, кредиторам, кредитным договорам.

Задачей бухгалтера при взятии кредита является – определение допустимых границ заимствования, выбор вида и формы кредитования, в наибольшей степени соответствующие специфике деятельности предприятия, особенностям его производственно-коммерческого и финансового цикла. Критериями выбора способов кредитного финансирования текущей деятельности являются оперативность привлечения источника, его стоимость, оцениваемая с точки зрения влияния издержек на формирование финансового результата организации и налоговых последствий заимствований. Гибкость управления оборотным капиталом обеспечивается именно привлечением краткосрочного кредита, а также существующими способами трансформации долга в работающий капитал (факторинг, учетно-вексельный кредит, кредитование под залог долговых обязательств), которые позволяют кредиторам восполнить отвлеченные в дебиторскую задолженность оборотные активы.

Раздел 2. Модель работы бухгалтера

2.1 Краткая характеристика деятельности ОАО «Металлургический завод им. А. К. Серова»

Практическая часть курсовой работы рассмотрена на примере ОАО «Металлургический завод им. А. К. Серова» – динамично развивающегося предприятия, которое с 2000 года входит в сферу влияния крупнейшего российского холдинга – Уральской горно-металлургической компании.

Градообразующее предприятие имеет полный металлургический цикл, свою сырьевую базу, выпускает более 200 марок высококачественной стали и сплавов, имеющих повышенные прочностные и пластические свойства при низких и высоких температурах, стойких к щелочам и кислотам, предназначенных для холодной высадки и горячей обработки, автоматных марок стали с регламентированными механическими свойствами.

Завод специализируется так же на выпуске следующих видов изделий –прокат калиброванный; прокат круглый со специальной отделкой поверхности; заготовка трубная; сталь буровая пустотелая; прутки круглые высокой точности из высокопрочной стали; уголки стальные горячекатаные равнополочные; заготовка квадратная горячекатаная; чугун передельный; шлак доменный гранулированный и др.

Широкий спектр выпускаемой продукции востребован в автомобилестроении, машиностроении, на трубных заводах и в нефтедобывающей промышленности.

Предприятие имеет следующие реквизиты:

Наименование организации: ОАО «Металлургический завод им. А. К. Серова»

ИНН 5023013618

Расчетный счет: 40475810100000000042 в КФАБ «Промышленно-финансовое сотрудничество»

БИК: 047361285

Кор.счет :3020140000000000257

Коды: ОКПО: 05756843; ОКОНХ: 15320, 12470; ОКУД: 0340095;

КОПФ/КФС (ОФКС): 47/30

ОКВЭД:286120

ОКАТО: 47258000000

ОКОГУ: 43001

Юридический адрес: 134607, Московская обл., г. Дубна, ул. Кузнецова, 36.

Факс: (095) 542-76-00

Генеральный директор: Калинин П.И.

Главный бухгалтер: Соловьева О.А.

2.2 Учетная политика организации

Приказ №1

по ОАО «Металлургический завод им. А. К. Серова»

об учетной политике предприятия на 2008 год

для целей бухгалтерского учета

25.12.2007 г. Дубна

На основании и в соответствии с Федеральным законом от 21.11.96 г. № 129-ФЗ Положением по ведению бухгалтерского учета и отчетности в РФ (Приказ Минфина РФ № 34н). Положением по бухгалтерскому учету «Учетная политика предприятия» (ПБУ 1/98), утвержденным Приказом Минфина РФ №60 от 09.12.98 г.

ПРИКАЗЫВАЮ:

Принять на 2008 г. следующую учетную политику:

Износ основным средствам начислять линейным способом (Постановление Правительства РФ от 01.01.2002 № 1).

Срок полезного использования основных средств определяется по нормам, установленным законодательством РФ

Амортизация по НМА начисляется исходя из срока полезного использования

Затраты на ремонт основных средств включать в себестоимость продукции по фактическим затратам.

Метод оценки материально-производственных запасов применять по средней себестоимости.

При выбытии остаточную стоимость основных средств формировать на счете 01.

Стоимость нематериальных активов погашать линейным способом, исходя их норм, определенных с учетом срока полезного использования. Если срок полезного использования нематериального актива документацией не определен, то он устанавливается распоряжением руководителя. Отражать начисление амортизации с использованием счета 05 «Амортизация нематериальных активов».

Затраты на ремонт основных средств включать в себестоимость продукции по фактическим затратам.

Организация учета затрат на производство.

Затраты на производство продукции собирать по дебету счета 20 «Основное производство» на отдельных субсчетах.

Затраты общепроизводственного и общехозяйственного назначения собирать на Дебете счета 25 «Общепроизводственные расходы» и на Дебете счета 26 «Общехозяйственные расходы» соответственно.

Коммерческие и управленческие расходы признавать в себестоимости проданной продукции полностью в отчетном периоде их признания в качестве расходов по обычным видам деятельности.

Товары учитываются по покупной стоимости.

Транспортные расходы по доставке товаров сверх договорной цены поставки учитываются в составе фактических затрат на приобретение.

Коммерческие и управленческие расходы признаются расходами того отчетного периода, в котором они возникли.

Операции по заготовлению и приобретению материальных ценностей отражать в бухгалтерском учете без использования счетов «Заготовление и приобретение материалов» и др. «Отклонения в стоимости материалов».

Учет готовой продукции осуществлять по фактической себестоимости.

Сроки и направление списания расходов будущих периодов определять на основании условий, в соответствии в которыми произведены данные расходы, и действующим Законодательством, а при необходимости — приказом руководителя предприятия.

Резервы предстоящих расходов и платежей не создавать.

Резервы по сомнительным долгам не создавать

Переводить долгосрочную кредиторскую задолженность ( по кредитам и займам ) в краткосрочную с момента, когда по условиям договора до возврата основной суммы долга осталось 365 дней.

Периодичность и порядок распределения дивидендов определяются собранием акционеров.

Проценты по кредитам и займам — в расходы включать проценты, которые не превышают сумму, рассчитанную исходя из увеличенной в 1,1 раза ставки рефинансирования Центрального Банка РФ.

Главному бухгалтеру Соловьевой О.А.

Обеспечить ведение бухгалтерского учета в полном соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, Планом счетов бухгалтерского учета и Инструкцией по его применению (утверждены Приказом Минфина СССР от 01.11.91 № 56) и другими действующими нормативными актами в области методологии бухгалтерского учета.

Обеспечить своевременное и полное представление необходимой отчетности заинтересованным пользователям в соответствии с действующим законодательством.

Установить сроки представления промежуточной отчетности структурными подразделениями до 25 числа месяца, следующего за отчетным.

При ведении бухгалтерского учета обеспечить возможность оперативного учета изменений действующего законодательства.

Использовать Рабочий план счетов для отражения хозяйственных операций.

Утвердить перечень форм первичных документов по учету материально-производственных запасов

При формировании затрат на производство продукции (работ, услуг) руководствоваться ПБУ 10/99.

Применять типовые формы первичной бухгалтерском документации по учету:

а) ОС

б) НА

Обеспечить возможность достоверного определения налогооблагаемой базы для расчета с бюджетом и внебюджетными фондами по установленным налогам и прочим платежам в соответствии с действующим налоговым законодательством.

Обеспечить самостоятельно разработанных с учетом специфики деятельности учетных регистров, которые будут использоваться при осуществлении бухгалтерского учета (в случае необходимости).

Утвердить график проведения инвентаризации имущества и обязательств на 2005 год.

Разработать график документооборота

Установить необходимую и пригодную систему учетных регистров, определив их перечень, построение, последовательность, технику и взаимосвязь производимых в них записей.

III. Контроль за исполнением приказа об учетной политике возлагается на директора.

Генеральный директор

ОАО «Металлургический завод им. А. К. Серова» Калинин П.И.

2.3 Унифицированные формы первичной учетной документации

КРЕДИТНЫЙ ДОГОВОР

№ 1592/2008

г. Москва «03» мая 2007 г.

Закрытое акционерное общество «РосБанк», именуемый в дальнейшем «Банк», в лице Начальника Кредитного управления Зотова Андрея Михайловича, действующего на основании Доверенности № 2 от 07.01.2008 г., с одной стороны, и Открытое Акционерное общество «Металлургический завод им. А.К.Серова», именуемый в дальнейшем «Заемщик», в лице Директора Калинина Петра Ивановича, действующего на основании Устава, с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

Банк предоставляет Заемщику денежные средства в сумме 70 000, 00 (Семьдесят тысяч) рублей 00 копеек на срок до «30» августа 2008года с взиманием процентов согласно п. 3.3. на условиях срочности, платности, возвратности и обеспеченности, а Заемщик обязуется возвратить полученный кредит, уплатить начисленные Банком проценты за пользование кредитом, а также возместить Банку убытки, причиненные несвоевременным исполнением обязательств по настоящему кредитному договору.

Кредит предоставляется на осуществление основной деятельности.

2. ПРЕДВАРИТЕЛЬНЫЕ УСЛОВИЯ КРЕДИТОВАНИЯ

Для учета выданного Заемщику кредита Банк открывает ссудный счет.

Заемщик для получения кредита предоставляет в Банк документы, в соответствии с установленными в Банке требованиями.

Кредит предоставляется не ранее даты надлежащего исполнения Заемщиком условий п.п. 2.2. и 4.3. настоящего договора.

3. ОБЩИЕ УСЛОВИЯ КРЕДИТОВАНИЯ

3.1. Срок погашения кредита: «30» августа 2008 года.

Погашение кредита Заемщиком производится в соответствии со следующим графиком:

| Дата погашения | Сумма погашения |

| по 31 января 2008 г. | Не менее 35 000 (тридцать пять тысяч) рублей 00 копеек |

| по 29 февраля 2008 г. | Не менее 35 000 (тридцать пять тысяч) рублей 00 копеек |

Досрочное погашение кредита, как в полном объеме, так и частично, допускается только по согласованию с Банком.

Порядок начисления и уплаты процентов и комиссии банка за обслуживание кредита:

3.3.1. База для начисления процентов и комиссии банка за обслуживание кредита: денежные средства, числящиеся на ссудном счете Заёмщика на начало операционного дня.

3.3.2.Процентная ставка:

— 11% (Одиннадцать) процентов годовых, при наличии ежемесячных оборотов денежных средств по расчетному счету заемщика не менее – 40 000, 00 (Сорок тысяч) рублей 00 копеек;

Банк ________________________Заемщик ________________________

— 12% (Двенадцать) процентов годовых, при наличии ежемесячных оборотов денежных средств по расчетному счету заемщика менее — 30 000, 00 (Тридцать тысяч) рублей 00копеек;

3.3.3.Комиссия банка за обслуживание кредита (далее — комиссия) — 5% ( процентов) годовых.

3.3.4.При расчете процентов за пользование кредитом и комиссии банка за обслуживание кредита по настоящему договору за базу берется действительное число календарных дней в году и в месяце.

3.3.5. Срок уплаты процентов и комиссии банка за обслуживание кредита: ежемесячно, не позднее последнего рабочего дня месяца и одновременно с окончательным погашением кредита.

Досрочная уплата процентов, как в полном объеме, так и частично допускается.

В случае изменения кредитной политики Банка, основанной на изменении процентных ставок на рынке кредитов и/или ставки рефинансирования Центрального Банка России, Банк вправе изменить процентную ставку по настоящему кредитному договору. В этом случае Банк письменно уведомляет Заёмщика за 5 (Пять) рабочих дней до введения новой процентной ставки. При согласии Заёмщика с новой процентной ставкой стороны заключают Дополнительные соглашения к настоящему кредитному договору, в противном случае Заёмщик обязан погасить задолженность по кредиту, включая начисленные проценты, в течение пяти дней после указанной в уведомлении Банка даты.

Датой предоставления кредита считается дата зачисления Банком денежных средств на ссудный счет Заемщика в ЗАО «РосБанк».

Датой погашения Заемщиком задолженности по настоящему договору является дата зачисления денежных средств на соответствующие счета Банка.

В случае совпадения даты погашения любого из видов задолженности, которые могут возникнуть у Заемщика перед Банком по условиям настоящего договора с праздничными или выходными днями Заемщик производит погашение задолженности в предшествующий им рабочий день.

4. СПОСОБЫ ОБЕСПЕЧЕНИЯ КРЕДИТА

За несвоевременное погашение задолженности по процентам и/или основному долгу Банк без дополнительного согласия Заемщика, имеет право потребовать с Заёмщика уплаты штрафных санкций в размере 0,1% (Ноль целых одна десятая процента) от неуплаченной суммы за каждый день просрочки.

Уплата штрафных санкций не освобождает Заемщика от выполнения им обязательств по настоящему кредитному договору.

Кредит, предоставленный по настоящему договору, обеспечивается залогом.

Документ, устанавливающий обеспечение, является приложением к настоящему договору и представляется Заемщиком до даты выдачи кредита. В случае непредставления указанного документа настоящий договор расторгается Банком в одностороннем порядке без предварительного уведомления Заемщика.

В случае несвоевременного исполнения обязательств, принятых на себя Заемщиком по настоящему кредитному договору, Банк в праве установить следующую очередность погашения задолженности:

1). Погашение обязательств по уплате штрафных санкций;

2). Погашение обязательств по уплате процентов по настоящему кредитному договору;

3). Погашение обязательств по возврату основной суммы долга.

В случае неполного и/или несвоевременного исполнения Заемщиком принятых на себя обязательств по настоящему кредитному договору, Заемщик предоставляет Банку право без дополнительного распоряжения Заемщика, в безакцептном порядке, списывать денежные средства с р/с № 10593210641000000084, также других счетов, открытых Заемщиком в ЗАО «РосБанк» до полного погашения задолженности.

В случае отсутствия средств на счетах Заемщика Банк имеет право обратить взыскание на предоставленное обеспечение.

Банк _______________________Заемщик _______________________

5. ИНЫЕ ПРАВА И ОБЯЗАННОСТИ СТОРОН

5.1.Банк обязан:

При наличии к тому оснований возвратить Заемщику излишне взысканные платежи по настоящему кредитному договору на расчетный счет Заемщика в ЗАО «РосБанк».

Письменно уведомлять Заемщика обо всех изменениях платежных реквизитов и адреса в течение 5 (Пяти) календарных дней с момента их внесения.

5.2.Банк вправе:

5.2.1.Приостановить выдачу кредита и/или потребовать досрочного исполнения всех обязательств, принятых на себя Заемщиком по настоящему договору в случае:

а) задержки перечисления процентов более чем на 5 (Пять) календарных дней;

б) ухудшение финансово-хозяйственного положения Заемщика;

в)нецелевого использования выданного кредита;

г) уклонения от банковского контроля;

д) необеспеченности выданного кредита по различным причинам;

е)несвоевременного предоставления банку документов, предусмотренных правилами кредитования;

ж)нарушения Заемщиком какого-либо из условий настоящего кредитного договора.

Передавать полностью или частично права Банка третьим лицам с письменным уведомлением об этом Заемщика.

Осуществлять контроль за использованием кредита, требуя при этом от Заемщика все документы, определяющие и отражающие условия и порядок расходования полученных по настоящему договору денежных средств, а также проверять обеспеченность кредита. Количество проверок и их сроки определяются Банком.

В случае невыполнения условий п.п.2.2., 4.3., 4.4., а также в случае наступления событий, указанных в п. 5.2.1. настоящего договора расторгнуть договор в одностороннем порядке, потребовав от Заемщика возмещения всех убытков, понесенных в связи с оформлением документов по договору, либо отложить срок предоставления кредита.

5.3.Заемщик обязан:

Использовать выданный ему кредит только на цели, указанные в настоящем договоре.

В течение всего срока действия настоящего договора информировать Банк о всех привлеченных банковских кредитах в течении 5 (Пяти) дней со дня получения кредита.

Письменно уведомлять Банк о смене лиц, уполномоченных от имени Заемщика заключать сделки, а также обо всех изменениях платежных реквизитов и адреса в течение пяти календарных дней с момента их внесения.

Предоставлять по первому требованию Банка всю необходимую документацию, а также сведения, касающиеся финансового состояния Заемщика (бухгалтерские балансы с приложениями, сведения об оборотах по расчетным счетам и кассовых оборотах и др.), в течение всего периода пользования кредитом, совершать другие действия, необходимые для выяснения Банком обстоятельств, указанных в п. 5.2.3. настоящего договора.

В случае не предоставления документов в срок, указанный в п.5.3.4 настоящего договора, Заемщик уплачивает Банку штрафные санкции в размере 0,05 (Ноль целых пять сотых) процента от суммы ссудной задолженности за каждый день просрочки.

Письменно уведомлять Банк о своей реорганизации или ликвидации в течение пяти календарных дней с момента принятия такого решения уполномоченным органом.

5.4.Заёмщик вправе:

5.4.1. Отказаться от получения кредита полностью или частично, уведомив об этом Банк до установленного договором срока его предоставления, если иное не предусмотрено законом и иными правовыми актами.

5.5. Заемщик выражает добровольное согласие на предоставление Кредитором в бюро кредитных историй (далее — Бюро) информации, касающейся Заемщика при нарушении им принятых на себя по настоящему Договору обязательств, и на последующее ее предоставление Бюро банкам-членам Бюро по их запросам.

5.6. Банк обязуется предотвращать несанкционированное разглашение или

Банк ______________________Заемщик ________________________

несанкционированное использование информации, входящей в Кредитную историю Заемщика.

6. РАЗРЕШЕНИЕ СПОРОВ

Споры, возникающие в процессе исполнения настоящего договора, будут рассматриваться сторонами путем переговоров.

При не достижении договоренности, спор передается на рассмотрение Арбитражного суда г. Москвы в соответствии с законодательством Российской Федерации.

7. ПРОЧИЕ УСЛОВИЯ

Договор вступает в силу с момента его подписания и действует до полного исполнения Сторонами принятых на себя обязательств.

Все изменения и дополнения к настоящему договору действительны лишь в том случае, если они совершены в письменной форме, подписаны уполномоченными на то лицами и скреплены печатями Сторон.

Во всем остальном, что не предусмотрено настоящим договором стороны руководствуются действующим законодательством Российской Федерации.

Настоящий договор составлен в 2-х экземплярах, имеющих одинаковую юридическую силу: первый хранится в Банке, второй — у Заемщика.

8. АДРЕСА И ПЛАТЕЖНЫЕ РЕКВИЗИТЫ СТОРОН

Банк:Заемщик:

ЗАО «РосБанк» ОАО ««Металлургический

завод им. А.К.Серова»

104027, Москва134076, Дубна,

ул. Пушкина, 39, стр. 1. ул. Кузнецова, 36

ИНН 7318156682 ИНН 5023013618

БИК 094638164р/с 40702810505000000044

в ЗАО «Русь-Банк»

к/с 32305610500000000754 в отделении 4БИК 047361285

Московского ГТУ Банка России

Банк:Заемщик:

Начальник кредитного управленияДиректор

______________ /А.М.Зотов/ _______________ /Калинин П.И/

Главный бухгалтер

_______________ /Л.Н.Романова/

Банк ______________________Заемщик _______________________

2.4 Вступительный баланс

| АКТИВ | ПАССИВ | ||

| Содержание статьи | Сумма, руб. | Содержание статьи | Сумма, руб. |

| I внеоборотные активы | III капитал и резервы | ||

| 01 Основные средства | 180000 | 80 Уставный капитал | 680000 |

| 04 Нематериальные активы | 45000 | 83 Добавочный капитал | 397000 |

| Итого по разделу I | 225000 | Итого по разделу III | 1077000 |

| II оборотные активы | IV долгосрочные обязательства | ||

| Запасы, в том числе: | 67 Расчеты по долгосрочным кредитам и займам | 50000 | |

| 10 Материалы | 75000 | ||

| Итого по разделу IV | 50000 | ||

| 45 Товары отгруженные | 60000 | ||

| 19 НДС по приобретенным ценностям | 42000 | V краткосрочные обязательства | |

| Дебиторская задолженность, в том числе: | 66 Расчеты по краткосрочным кредитам и займам | 70000 | |

| Кредиторская задолженность, в том числе: | |||

| 62 Покупатели и заказчики | 10000 | 60Расчеты с поставщиками и подрядчиками | 75000 |

| 76 Расчеты с разными дебиторами и кредиторами | 55000 | 70 Задолженность перед персоналом организации | 45000 |

| Денежные средства, в том числе: | |||

| 50 Касса | 50000 | ||

| 51Расчетные счета | 800000 | ||

| Итого по разделу II | 1092000 | Итого по разделу V | 190000 |

| баланс | 1317000 | баланс | 1317000 |

2.5 Расшифровка к счету 10 “Материалы”

| № | Наименование материала | Цена, руб. | Кол-во | Сумма, руб. |

| 1 | Лента стальная | 5000 | 2 т | 10000 |

| 2 | Чугун литейный | 4000 | 1,25 т | 5000 |

| 3 | Сталь листовая | 6000 | 1 т | 6000 |

| 4 | Краска | 150 | 330 кг | 49500 |

| 5 | Бензин для производственного оборудования | 18 | 250 л | 4500 |

| Итого : | 75000 | |||

2.6 Расшифровка к счету 60 “Расчеты с поставщиками”

| № | Наименование поставщика | Сумма, руб. |

| 1 | ЗАО “Металлинвест-Маркет” | 20000 |

| 2 | ООО “Черметпрокат” | 15000 |

| 3 | ИП Карасев | 5000 |

| 4 | АО “Радуга” | 10000 |

| 5 | АО “Нефтоплюс” | 25000 |

| Итого : | 75000 | |

2.7 Журнал хозяйственных операций за месяц

| № | Наименование операции | Сумма | Дебет | Кредит |

| 1 | Поступили от: | |||

| — ЗАО “Металлинвест-Маркет ” сталь листовая 3 т | 18000 | 10-3 | 60-1 | |

| — ООО “Черметпрокат” чугун литейный 5 т | 20000 | 10-2 | 60-2 | |

| — АО “Радуга” краска 400 кг | 60000 | 10-4 | 60-4 | |

| 2 | Учтен НДС: | |||

| — ЗАО “ Металлинвест-Маркет ” | 3240 | 19 | 60-1 | |

| — ООО “ Черметпрокат ” | 3600 | 19 | 60-2 | |

| — АО “ Радуга ” | 10800 | 19 | 60-4 | |

| 3 | Транспортные расходы, включенные в счет ЗАО“Металлинвест-Маркет” | 1500 | 44 | 60-1 |

| 4 | Оплачены счета: | |||

| — ЗАО “ Металлинвест-Маркет ” | 22740 | 60-1 | 51 | |

| — ООО “ Черметпрокат ” | 23600 | 60-2 | 51 | |

| — АО “ Радуга ” | 70800 | 60-4 | 51 | |

| 5 | Отпущено в производство: | |||

| — лента стальная 2т | 10000 | 20 | 10-1 | |

| — краска 300 кг | 45000 | 20 | 10-4 | |

| 6 | Начислена заработная плата административно- управленческому персоналу | 45000 | 26 | 70 |

| 7 | Удержан подоходный налог | 5850 | 70 | 68 |

| 8 | Начислены страховые взносы в федеральный фонд | 9000 | 26 | 69 |

| 9 | Начислена заработная плата работникам основного производства | 150000 | 20 | 70 |

| 10 | Удержан подоходный налог | 19500 | 70 | 68 |

| 11 | Начислены страховые взносы в федеральный фонд | 30000 | 20 | 69 |

| 12 | Получено средств в кассу для выдачи заработной платы | 167700 | 50 | 51 |

| 13 | Выдана заработная плата | 163200 | 70 | 50 |

| 14 | Депонирование не полученной в срок заработной платы | 4500 | 70 | 76 |

| 15 | Возвращена на расчетный счет не полученная в срок заработная плата | 4500 | 51 | 50 |

| 16 | Предприятием приобретено производственное оборудование | 250000 | 8 | 60-3 |

| 17 | Оплачен счет | 250000 | 60-3 | 51 |

| 18 | Принято к эксплуатации оборудование | 250000 | 01 | 8 |

| 19 | Поступили средства в кассу на командировочные расходы | 30000 | 50 | 51 |

| 20 | Выдано под отчет Иванову И.И. на командировочные расходы | 30000 | 71 | 50 |

| 21 | Утвержден фин.отчет о расходе денег на приобретение краски 120 кг | 18000 | 10-4 | 71 |

| 22 | Учтен НДС | 3888 | 19 | 71 |

| 23 | Возвращен остаток средств в кассу | 8120 | 50 | 71 |

| 24 | Произведена готовая продукция | 210000 | 45 | 20 |

| 25 | Продана покупателям готовая продукция | 318600 | 62 | 90 |

| 26 | Поступила на расчетный счет выручка за проданную продукцию | 318600 | 51 | 62 |

| 27 | Списана себестоимость готовой продукции | 210000 | 90 | 45 |

| 33 | Начислена задолженность кредиторам за услуги производственного характера | 14000 | 20 | 76 |

| 34 | Аренда земли | 35000 | 20 | 68 |

| 35 | Выдано под отчет Петрову А.Л. на канцелярские товары | 1000 | 71 | 50 |

| 36 | Отчет Петрова А.Л. за канцелярские товары | 950 | 26 | 71 |

| 37 | Возврат оставшейся суммы | 50 | 50 | 71 |

| 37а) | Закрываем счет 26 | 54950 | 90 | 26 |

| 37б) | Закрываем счет 44 | 1500 | 90 | 44 |

| 38 | Финансовый результат | 3550 | 90 | 99 |

| 39 | Начислен налог на прибыль | 852 | 99 | 68 |

| 40 | Закрываем счет 99 | 2698 | 99 | 84 |

| ИТОГО: | 2985312 | |||

2.8 Открытие синтетических счетов и отражение на них хозяйственных операций

| Д 01 | К | Д 02 | К | Д 04 | К |

| Сн=180000 | Сн=0 | Сн=45000 | |||

| 18) 250000 | 32) 10000 | ||||

| До=250000 | Ко=10000 | ||||

| Ск=430000 | Ск = 10000 | Ск = 45000 | |||

| Д 08 | К | Д 10 | К | Д 19 | К |

| Сн=0 | Сн=75000 | Сн=42000 | |||

|

1а) 18000 |

5а) 10000 | 2а) 3240 | 31) 22176 | ||

| 16) 250000 | 18) 250000 | 1б) 20000 | 5б) 45000 | 2б) 3600 | |

| 1в) 60000 | 2в) 10800 | ||||

|

21) 18000 29) 3600 |

22) 3888 30) 648 |

||||

| До=250000 | Ко=250000 | До=119600 | Ко=55000 | До=22176 | Ко=22176 |

| Ск = 0 | Ск=139600 | Ск = 42000 | |||

| Д 20 | К | Д 45 | К | Д 50 | К |

| Сн=0 | Сн=60000 | Сн=50000 | |||

| 5а) 10000 | 24)210000 | 24) 210000 | 27) 210000 | 12) 167700 | 13)163200 |

| 5б) 45000 | 19)30000 | 15)4500 | |||

| 9) 150000 | 23) 8120 | 20) 30000 | |||

| 11) 30000 | 37) 50 | 35) 1000 | |||

| 32) 10000 | |||||

|

33) 14000 34) 35000 |

До=210000 | Ко=210000 | До=205870 | Ко=198700 | |

| До=294000 | Ко=210000 | Ск = 60000 | Ск =57170 | ||

| Ск = 84000 | |||||

| Д 51 | К | ||||

| Сн=800000 | |||||

| 15) 4500 | 4а) 22740 | ||||

| 26) 318600 | 4б) 23600 | ||||

| 4в) 70800 | |||||

| 17) 250000 | |||||

|

12)167700 19) 30000 |

|||||

| До=323100 | Ко=564840 | ||||

| Ск = 558260 | |||||

| Д 60 | К | Д 62 | К | Д 66 | К |

| 4а) 22740 | Сн=75000 | Сн=10000 | 26) 318600 | Сн=70000 | |

| 1а) 18000 |

25)318600 |

||||

| 4б) 23600 | 1б) 20000 | ||||

| 4в) 70800 | 1в) 60000 | ||||

| 17)250000 | 2а) 3240 | ||||

| 2б) 3600 | |||||

| 2в) 10800 | |||||

| 3) 1500 | |||||

| 16) 250000 | |||||

| До=367140 | Ко=367140 | До=318600 | Ко=318600 | ||

| Ск = 75000 | Ск=10000 | Ск =70000 | |||

| Д 67 | К | Д 68 | К | Д 69 | К |

| Сн=50000 | Сн=0 | Сн=0 | |||

| 31) 22176 | 7) 5850 | 8) 9000 | |||

| 10) 19500 | 11) 30000 | ||||

| 28) 48600 | |||||

| 34) 35000 | |||||

| 39) 852 | |||||

| До=22176 | Ко=109802 | До=0 | Ко=39000 | ||

| Ск=50000 | Ск=87626 | Ск =39000 | |||

| Д 70 | К | Д 71 | К | Д 76 | К |

| Сн=45000 | Сн=0 | Сн=55000 | |||

| 7) 5850 | 6) 45000 | 20) 30000 | 21) 18000 | 14) 4500 | |

| 10) 19500 | 9) 150000 | 35) 1000 | 22) 3888 | 33) 14000 | |

| 13) 163200 | 23)8120 | ||||

| 14)4500 | 29) 3600 | ||||

| 30) 648 | |||||

| 36) 950 | |||||

| 37) 50 | |||||

| До=193050 | Ко=195000 | До=31000 | Ко=35256 | До= 0 | Ко=18500 |

| Ск = 46950 | Ск = 4256 | Ск = 36500 | |||

| Д 80 | К | Д 83 | К | Д 84 | К |

| Сн=680000 | Сн=397000 | Сн=0 | |||

|

40) 2698 |

|||||

| Ск=680000 | Ск=397000 | Ск =2698 | |||

| Д 90 | К | Д 99 | К | ||

| Сн=0 | Сн=60000 | ||||

| 27) 210000 | |||||

| 28) 48600 | 25) 318600 | 39)852 | 38) 3550 | ||

| 37а)54950 | 40) 2698 | ||||

| 37б)1500 | |||||

| 38)3550 | До=3550 | Ко=3550 | |||

| До=318600 | Ко=318600 | Ск=0 | |||

| Ск=0 |

2.9 Составление оборотно-сальдового баланса

| № | Наименование счета | Сальдо начальное | Оборот за месяц | Сальдо конечное | |||

| Д | К | Д | К | Д | К | ||

| 01 | Основные средства | 180000 | –– | 250000 | 430000 | –– | |

| 02 | Амортизация | –– | –– | 10000 | 10000 | ||

| 04 | Нематериальные актиы | 45000 | –– | 45000 | –– | ||

| 08 | Вложения во внеоборотные активы | –– | –– | 250000 | 250000 | –– | –– |

| 10 | Материалы | 75000 | –– | 119600 | 55000 | 139600 | –– |

| 19 | НДС по приобетенным ценностям | 42000 | –– | 22176 | 22176 | 42000 | –– |

| 20 | Основное производство | –– | –– | 294000 | 210000 | 84000 | –– |

| 26 | Общехозяйственные расходы | –– | –– | 54950 | 54950 | –– | –– |

| 44 | Расходы на продажу | –– | –– | 1500 | 1500 | –– | –– |

| 45 | Товары отгруженные | 60000 | –– | 210000 | 210000 | 60000 | –– |

| 50 | Касса | 50000 | –– | 205870 | 198700 | 57170 | –– |

| 51 | Расчетный счет | 800000 | –– | 323100 | 564840 | 558260 | –– |

| 60 | Расчеты с поставщиками и подрядчиками | –– | 75000 | 367140 | 367140 | –– | 75000 |

| 62 | Расчеты с покупателями и заказчиками | 10000 | –– | 318600 | 318600 | 10000 | –– |

| 66 | Расчеты по краткосрочным кредитам и займам | –– | 70000 | –– | 70000 | ||

| 67 | Расчеты по долгосрочным кредитам и займам | –– | 50000 | –– | 50000 | ||

| 68 | Расчеты по налогам и сборам | –– | –– | 22176 | 109802 | –– | 87626 |

| 69 | Расчеты по социальному страхованию и обеспечению | –– | –– | 39000 | –– | 39000 | |

| 70 | Расчеты с персоналом по оплате труда | 45000 | 193050 | 195000 | 46950 | ||

| 71 | Расчеты с подотчетными лицами | –– | 31000 | 35256 | –– | 4256 | |

| 76 | Расчеты с разными дебиторами и кредиторами | 55000 | –– | 18500 | 36500 | –– | |

| 80 | Уставный капитал | –– | 680000 | –– | 680000 | ||

| 83 | Добавочный капитал | –– | 397000 | –– | 397000 | ||

| 84 | Нераспределенная прибыль | –– | –– | 2698 | –– | 2698 | |

| 90 | Продажа | –– | –– | 318600 | 318600 | –– | –– |

| 99 | Прибыли и убытки | –– | –– | 3550 | 3550 | –– | –– |

| Итого: | 1317000 | 1317000 | 2985312 | 2985312 | 1462530 | 1462530 | |

2.10 Открытие аналитических счетов к счету 10 «Материалы»

|

Д 10-1 Лента К стальная |

Д 10-2 Чугун К литейный |

|||||

| Сн=10000(2 т) | Сн=5000(1,25 т) | |||||

| 5а) 10000(2 т) | 1б)20000(5 т) | |||||

| До=0 | Ко=10000(2т) | До=20000(5 т) | Ко=0 | |||

| Ск=0 | Ск=25000(6,25 т) | |||||

|

Д 10-3 Сталь К листовая |

Д 10-4 Краска К | |||||

| Сн=6000(1 т) | Сн=49500(330 кг) | |||||

| 1а) 18000(3 т) | 1в) 60000(400кг) | 5б) 45000(300 кг) | ||||

| 21) 18000(120 кг) | ||||||

| До=18000(3 т) | Ко=0 | До=78000(520кг) | Ко=45000(300 кг) | |||

| Ск=24000(4 т) | Ск=82500(550кг) | |||||

| Д 10-5 Бензин К | ||||||

| Сн=4500(250 л) | ||||||

| 29) 3600(200л) | ||||||

| До=3600(200л) | Ко=0 | |||||

| Ск=8100(450л) | ||||||

2.11 Составление оборотно-сальдовой ведомости к счету 10 «Материалы»

(Количественно-суммовая форма) (руб.)

| № | Аналитический учет товарно-материальных ценностей |

Цена |

Сальдон | Оборот за месяц | Сальдок | |||||

| Кол-во | Сумма | Д | К | Кол-во | Сумма | |||||

| Кол-во | Сумма | Кол-во | Сумма | |||||||

| 1 | Лента стальная | 5000 | 2 | 10000 | _ | — | 2 | 10000 | _ | _ |

| 2 | Чугун литейный | 4000 | 1,25 | 5000 | 5 | 20000 | _ | _ | 6,25 | 25000 |

| 3 | Сталь листовая | 6000 | 1 | 6000 | 3 | 18000 | 4 | 24000 | ||

| 4 | Краска | 150 | 330 | 49500 | 520 | 78000 | 300 | 45000 | 550 | 82500 |

| 5 | Бензин для производственного оборудования | 18 | 250 | 4500 | 200 | 3600 | __ | __ | 450 | 8100 |

| Итого: | _ | _ | 75000 | _ | 119600 | _ | 55000 | _ | 139600 | |

2.12 Открытие аналитических счетов к счету 60 «Расчеты с поставщиками»

| Д 60-1 ЗАО “Металлинвест- К Маркет” | Д 60-2 ООО “Чермет- К прокат “ | ||||

| Сн=20000 | Сн=15000 | ||||

| 4а)22740 | 1а) 18000 | 4б) 23600 | 1б) 20000 | ||

|

2а) 3240 3) 1500 |

2б) 3600 | ||||

| До=22740 | Ко=22740 | До=23600 | Ко= 23600 | ||

| Ск=20000 | Ск=15000 | ||||

| Д 60-3 ИП Карасев К | Д 60-4 АО “Радуга”К | ||||

| Сн=5000 | Сн=10000 | ||||

| 16)250000 | |||||

| 4в) 70800 | 1в) 60000 | ||||

| 17) 250000 | 2в) 10800 | ||||

| До=250000 | Ко=250000 | До=70800 | Ко=70800 | ||

| Ск=5000 | Ск=10000 | ||||

| Д 60-5 АО “Нефтоплюс”К | |||||

| Сн=25000 | |||||

| Ск=25000 | |||||

2.13 Составление оборотно-сальдовой ведомости к счету 60 «Расчеты с поставщиками»

(Суммовая форма) (руб.)

|

№ |

Аналитический учет юридических и физических лиц |

Сальдон | Оборот за месяц | Сальдок | |||

| Д | К | Д | К | Д | К | ||

| 1 | ЗАО “Металлинвест-Маркет” | –– | 20000 | 22740 | 22740 | –– | 20000 |

| 2 | ООО “Черметпрокат” | –– | 15000 | 23600 | 23600 | –– | 15000 |

| 3 | ИП Карасев | –– | 5000 | 250000 | 250000 | –– | 5000 |

| 4 | АО “Радуга” | –– | 10000 | 70800 | 70800 | –– | 10000 |

| 5 | АО “Нефтоплюс” | –– | 25000 | __ | __ | 25000 | |

| Итого: | –– | 750000 | 367140 | 367140 | –– | 75000 | |

2.14 Составление бухгалтерской отчетности (формы №1,2,3,4,5)

БУХГАЛТЕРСКИЙ БАЛАНС

на 31 декабря 200 7 г .

| КОДЫ | ||||

| Форма №1 по ОКУД | 0710003 | |||

| Дата (год, месяц, число) | 2007 | 12 | 31 | |

| Организации ОАО «Металлургический завод им. А.К.Серова» по ОКПО | 05269600 | |||

| Идентификационный номер налогоплательщика ИНН | 5023013618 | |||

| Вид деятельности производство металлопроката по ОКДП | 45.23.1 | |||

| Организационно-правовая форма/форма собственности____ Открытое Акционерное Общество / частная по ОКОПФ/ОКФС |

47 |

16 |

||

| Единица измерения: тыс. руб./ млн. руб. (ненужное зачеркнуть) по ОКЕИ | 384/385 | |||

Местонахождения (адрес): Московская область, г. Дубна, ул. Кузнецова, 36 __

![]() Дата утверждения

Дата утверждения

Дата отправки (принятия)

| АКТИВ |

Код |

На начало года |

На конец года |

||||

|

1 |

2 |

3 |

4 |

||||

|

1. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальныеактивы |

110 45 |

45 |

45 |

||||

|

Основные средства |

120 |

180 |

420 |

||||

|

Незавершенное строительство |

130 |

||||||

|

Доходные вложения в материальные ценности |

135 |

||||||

|

Долгосрочные финансовые вложения |

140 |

||||||

|

Отложенные налоговые активы |

145 |

||||||

|

Прочие внеоборотные активы |

150 |

||||||

|

Итого по разделу I: |

190 |

225 |

465 |

||||

|

II. ОБОРОТНЫЕ АКТИВЫ Запасы |

210 | 135 | 284 | ||||

|

в том числе: сырье, материалы и другие аналогичные ценности |

75 |

140 |

|||||

|

животные на выращивании и откорме |

|||||||

|

затраты в незавершенном производстве |

84 |

||||||

|

готовая продукция и товары для перепродажи |

|||||||

|

товары отгруженные |

60 |

60 |

|||||

|

расходы будущих периодов |

|||||||

|

прочие запасы и затраты |

|||||||

| Налог на добавленную стоимость (НДС) по приобретенным ценностям | 220 | 42 |

42 |

||||

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

||||||

|

в том числе покупатели и заказчики |

|||||||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

65 |

47 |

||||

| в том числе покупатели и заказчики | 10 | 10 | |||||

|

Краткосрочные финансовые вложения |

250 |

||||||

|

Денежные средства |

260 |

850 |

615 |

||||

|

Прочие оборотные активы |

270 |

||||||

| Итого по разделу II: | 290 | 1092 | 986 | ||||

|

БАЛАНС (сумма разделов 1 и П) |

300 |

1317 |

1453 |

||||

|

ПАССИВ |

Код |

На начало года |

На конец года |

||||

|

1 |

2 |

3 |

4 |

||||

|

III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал |

410 |

680 |

680 |

||||

|

Собственные акции, выкупленные у акционеров |

|||||||

|

Добавочный капитал |

420 |

397 |

397 |

||||

|

Резервный капитал, в т.ч. |

430 |

||||||

|

резервы, образованные в соответствии с законодательством |

|||||||

|

резервы, образованные в соответствии с учредительными документами |

|||||||

|

Нераспределенная прибыль (непокрытый убыток) |

470 |

3 |

|||||

| Итого по разделу III: | 490 | 1077 | 1080 | ||||

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты |

|||||||

| Долгосрочные займы и кредиты | 510 | 50 | 50 | ||||

|

Отложенные налоговые обязательства |

515 |

||||||

|

Прочие долгосрочные обязательства |

520 |

||||||

|

Итого по разделу IV: |

590 |

50 |

50 |

||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Краткосрочные займы и кредиты | 610 | 70 | 70 | ||||

|

Кредиторская задолженность, в т.ч. |

620 |

120 |

253 |

||||

|

поставщики и подрядчики |

75 |

75 |

|||||

|

задолженность перед персоналом организации |

45 |

47 |

|||||

|

задолженность перед государственными внебюджетными |

39 |

||||||

|

задолженность по налогам и сборам |

88 |

||||||

|

прочие кредиторы |

4 |

||||||

|

Задолженность перед участниками (учредителями) по выплате дивидендов |

630 |

||||||

|

Доходы будущих периодов |

640 |

||||||

|

Резервы предстоящих расходов |

650 |

||||||

| Прочие краткосрочные обязательства | 660 | ||||||

|

Итого по разделу V: |

690 |

190 |

323 |

||||

|

БАЛАНС (сумма разделов Ш+ IV+ V) |

700 |

1317 |

1453 |

||||

| Справка о наличии ценностей, учитываемых на забалансовых счетах | |||||||

| Наименование показателя | Код | Приход | Расход | ||||

|

Арендованные основные средства, в.ч. |

001 | ||||||

|

по лизингу |

|||||||

| Товарно-материальные ценности, принятые на ответственное хранение | 002 | ||||||

| Материалы, принятые в переработку | 003 | ||||||

|

Товары, принятые на комиссию |

004 |

||||||

|

Списанная в убыток задолженность неплатежеспособных дебиторов |

005 |

||||||

|

Обеспечения обязательств и платежей полученные |

006 |

||||||

|

Обеспечения обязательств и платежей выданные |

007 |

||||||

|

Износ жилищного фонда |

008 |

||||||

| Износ объектов внешнего благоустройства и других аналогичных объектов | 009 | ||||||

|

Нематериальные активы, полученные в пользование |

010 | ||||||

|

Основные средства, сданные в аренду |

011 |

||||||