Учебная работа. Нормативный метод учета затрат и калькуляции себестоимости № 1209

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ РФ

КУРСОВАЯ РАБОТА

по дисциплине: «Бухгалтерский учет»

Тема: «НОРМАТИВНЫЙ МЕТОД УЧЕТА ЗАТРАТ И КАЛЬКУЛЯЦИИ СЕБЕСТОИМОСТИ»

План

I. Теоретические основы нормативного метода учёта затрат и калькуляции себестоимости

1.1 Сущность и порядок применения нормативного метода учёта затрат и калькуляции себестоимости

1.2 Достоинства и недостатки нормативного метода учёта затрат

1.3 Система «стандарт-кост» как разновидность нормативного метода учета затрат

II Анализ состояния нормативного метода учёта затрат на предприятии ОАО «Металлург»

2.1 Анализ организации учета затрат при нормативном методе на данном предприятии.

2.2 Оценка документооборота при нормативном методе учета затрат и калькуляции себестоимости

2.3 Нормативный метод учёта затрат на предприятии ОАО «Металлург»

Ш Рекомендации по совершенствованию нормативного метода учёта затрат

3.1 Взаимосвязь нормативного метода учёта затрат(SC) и метода учёта целевых затрат(TC).

3.2 Метод учета целевых нормативных затрат(TSC).

3.3 Расчетно – практическое задание

Заключение

Список использованной литературы

Приложение

Учет затрат на производство и калькуляции себестоимости продукции занимает центральное место для бухгалтеров, менеджеров и других руководящих работников, так как правильный и своевременный учет затрат дает возможность анализа причин отклонений с тем, чтобы своевременно принять меры по предотвращению ухудшения деятельности организации, либо наоборот расширение круга сбыта продукции, проведение мероприятий в сторону наметившего уменьшения затрат на производство.

Наряду с необходимостью изучения общих задач организации и методологии учета и калькуляции себестоимости в промышленности возникает существенная потребность усвоения тех особенностей формирования затрат, распределения комплексных расходов, приемов и способов калькулирования себестоимости изделий, которые определяются отраслевыми факторами.

В настоящее время все большее значение приобретают нормативные методы планирования и стимулирования хозяйственной деятельности, в том числе и нормативный метод учета затрат на производство и калькулирования себестоимости.

В экономической, особенно зарубежной, литературе распространено представление о том, что российский нормативный метод учета получил свое развитие на основе американского метода «Стандарт-кост», разработанного в начале ХХ века.[6] В действительности идея нормативного метода высказывалась в русской учетной литературе гораздо раньше. Так, русский бухгалтер Э.Э. Фельдгаузен делил затраты на «нормальные» (нормативные) и «уклонения». «Собирая и группируя эти уклонения, или «ненормальности» в целесообразные итоги, — писал он, — мы получим перечень условных результатов за данный период времени (от покупок, накладных расходов, видоизменений и продаж), могущий дать нам наглядное и точное представление об успехах дела во всех его подробностях».[7]

Система «Стандарт-кост», которая специально изучалась делегацией советских бухгалтеров в США в 1929 году, лишь способствовала ускорению разработки и применения нормативного метода, являющегося оригинальным самостоятельным методом учета затрат и калькулирования себестоимости.

Использование этого метода позволяет организовать управление затратами по отклонениям. Оперативная информация об отклонениях раскрывает огромные возможности и преимущества управлению. Она автоматически, без особого поиска и анализа фиксирует внимание управляющего органа на негативных явлениях и тем самым сигнализирует о необходимости выявления их причин и принятия соответствующих управленческих решений по их устранению, своевременной корректировке процесса производства непосредственно в ходе его осуществления, позволяет принять своевременные меры по уточнению материального обеспечения, устранению возникающих диспропорций и т.п.

В настоящее время внедрение нормативного метода является актуальной задачей, так как на многих предприятиях можно обнаружить недостатки в использовании материальных и трудовых ресурсов, в организации производства, снабжении, нормировании и выявить имеющиеся внутренние резервы. Выявляя отклонения, их причины и виновников, заостряется внимание, где возникли неполадки и сколько можно потерять в каждом конкретном случае, а самое главное, что можно сделать, чтобы таких потерь не было. Поэтому только нормативный метод учета затрат на производство дает возможность в ходе производства контролировать затраты, влияющие на себестоимость продукции и принимать соответствующие решения.

Задачами работы является рассмотрение данного вопроса как с теоретической, так и с практической точек зрения на конкретном объекте исследования – предприятии ОАО «Металлург», а также выработка определенных рекомендаций для совершенствования использования нормативного метода учета затрат и калькулирования себестоимости на ОАО «Металлург».

I . Теоретические основы нормативного метода учёта затрат и калькуляции себестоимости

1.1 Сущность и порядок применения нормативного метода учёта затрат и калькуляции себестоимости

Нормативный метод учета производственных затрат и калькирования себестоимости пригоден для применения в любом производстве. Наибольшее применение он получил в массовом и крупносерийном производстве с большой номенклатурой изделий на предприятиях обрабатывающих отраслей промышленности (машиностроительной и металлообрабатывающей, швейной, обувной, трикотажной, шинной, мебельной и др.).

Метод позволяет своевременно выявлять и устанавливать причины отклонения фактических расходов от действующих норм основных затрат и смет расходов на обслуживание производства управление. Действующими называются обусловленные технологическим процессом нормы, по которым производятся отпуск с материалов на рабочие места и оплата выполненных работ.

Применение нормативного метода в полном виде включает:

1) составление нормативных калькуляций по каждому изделию до начала производства продукции;

2) учет фактических затрат с подразделением на расходы в пределах норм и отклонения от норм;

З) учет изменений действующих норм затрат на каждое изделие;

4) определение фактической себестоимости выпущенной продукции как алгебраической суммы затрат по нормам +, — отклонений от норм +, — изменений норм по каждой статье калькуляции.

Нормативные калькуляции определяют затраты на производство по технологическим нормам на определенную дату. Для составления нормативных калькуляций Б. Белов выделяет два способа: 1) составление нормативных калькуляций на отдельные детали и узлы, сборочные соединения и затем на изделие в целом 2) составление нормативных калькуляций сразу на изделие в целом, без разработки калькуляций на детали и узлы [1].

При первом способе, когда определяются сначала калькуляции на детали, сборочные соединения в нормативную стоимость их включаются только прямые затраты. Расход материалов определяется на каждую деталь по технологическим нормам (по чертежам, технологическим картам), с указанием каждого вида потребляемого материала, их количества и стоимости. Заработная плата производственных рабочих рассчитывается последовательно по каждой производственной операции, предусмотренной технологией обработки соответствующей детали, узла, изделия. На основании нормативных калькуляций на узлы и детали составляется нормативная калькуляция на изделие. В нее, кроме прямых, включаются и косвенные расходы.

При втором способе разработки нормативных калькуляций, когда их составляют на изделие в целом, расчеты несколько укрупняются, что снижает трудоёмкость составления нормативных калькуляций, но в то же время значительно снижает контрольные возможности учета на основе укрупненных показателей. При использовании вычислительной техники информацию о нормах затрат, технологии обработки изделия переносят на машинные носители. По этим данным составляется программа обработки информации и нормативные калькуляции. Разработка нормативных калькуляций на каждое изделие является основой нормативного метода и наиболее трудоемкой частью его применения. Выполнить эту работу силами только бухгалтерии невозможно. Для этого привлекаются работники инженерных и технологических служб, определяющие технологические маршруты обработки изделий и связанные с ними расходы. Нормативные калькуляции используются для определения затрат по нормам, фактической себестоимости товарной продукции предприятия, оценки брака и остатков незавершенного производства.

Учет фактических затрат на производство при нормативном методе ведется следующим образом. На основании нормативных калькуляций до начала производства продукции выписываются расходные документы на отпуск материалов в производство, на оплату труда по технологической обработке заготовок, деталей, узлов, изделий на то количество продукции, которое предназначено к выпуску в предстоящем месяце. После осуществления этих расходов бухгалтерия учитывает их как расходы в пределах норм.

Все отклонения в затратах от нормативных расходов оформляются специальными сигнальными документами. Сигнальные документы имеют определенный отличительный знак (цветную линию, определенную внешнюю форму). Такие документы выписываются на все прямые дополнительные расходы (материалы, оплата труда). Для совершения расхода по ним предварительно необходимо получить разрешение бюро нормативного учета или уполномоченного на это лица. Например, дополнительный

отпуск материалов может контролировать начальник отдела снабжения, производственного отдела, отдела главного технологи. При получении разрешения на дополнительный расход выясняются причины его возникновения, и оценивается целесообразность осуществления таких расходов.

Бухгалтерия учитывает все расходы по сигнальным документам как отклонения от норм. Отклонения группируются в текущем учете по цехам, калькуляционным объектам, статьям затрат, причинам, виновникам, инициаторам. Применяется два варианта выявления отклонений от норм:

1) по сигнальным документам, в которых указываются отклонения (перерасход, замена, экономия), их причины и виновники[3];

2) по окончании месяца на основе специальных расчетов, как например, отклонения по накладным расходам.[4]. Для этого определяют сумму накладных расходов, полагающуюся по нормативным калькуляциям на фактический объем производства продукции. Она рассчитывается путем умножения нормативной суммы расходов, принятых за базу распределения накладных расходов (например, заработной платы производственных рабочих на фактический объем производства) на процентное отношение накладных расходов к сумме заработной платы производственных рабочих по нормативной калькуляции. Затем фактическую сумму накладных расходов сопоставляют с нормативной и выявляют отклонения по этой статье расходов.

К отклонениям от норм относятся также не планируемые потери от брака. Они рассматриваются как перерасход.

Отклонения от норм могут быть сгруппированы:

— по характеру влияния на себестоимость продукции — благоприятные (снижение, экономия) и неблагоприятные (удорожание, перерасход);

— по полноте и своевременности выявления – документированные (учтенные) и недокументированные (неучтенные);

— по степени детализации и способу отнесения на себестоимость конкретной продукции — прямые и обезличенные;

— в зависимости от потребностей управления — допустимые и недопустимые

Все отклонения от норм относятся, как правило, на себестоимость выпущенной готовой продукции. В себестоимость незавершенного производства они включаются лишь в отдельных отраслях.

Величина затрат на производство по сравнению с нормами зависит не только от

повышения или снижения фактических расходов. Отклонения от норм определяются также изменением величины самих норм. Величина технологических норм затрат на единицу продукции с развитием научно-технического прогресса и организации производства изменяется. При нормативном методе изменения норм затрат по сравнению с нормами, принятыми в нормативной калькуляции, также учитываются отдельно. Изменения норм оформляются специальными извещениями об изменении норм. Извещения составляет и рассылает подразделениям предприятия (включая бухгалтерию) бюро нормативного учета, бюро информации или другой отдел управления предприятием, которому это поручено. В извещении указываются: наименование изделия, детали, узла, по которому произошли изменения; номер операции, разряд работы, время (час.) и расценка до изменения и после изменения; номенклатурный номер материала, единица измерения, цена, количество и сумма расхода до и после изменения нормы; с какой даты вводится изменение; кто выписал извещение и кто его утвердил. Обычно нормы затрат изменятся с 1-го числа месяца. При изменении отдельных норм в течение месяца разница между старыми и новыми нормами рассчитывается и учитывается отдельно.

При изменении норм затрат производится переоценка незавершенного производства по новым нормам на начало месяца. Переоценка производится по каждой статье калькуляции. Сумма изменений в затратах от переоценки незавершенного производства в отраслях с непродолжительным циклом производства относится полностью на выпуск продукции отчетного месяца. В отраслях с длительным циклом производства сумма изменений распределяется между выпущенной продукцией и незавершенным

производством на конец месяца. Для этого определяется процентное отношение суммы, на которую переоценивается незавершенное производство на начало месяца к сумме

затрат по нормам на выпуск плюс незавершенное производство на конец месяца. По выявленному проценту распределяется сумма изменений между выпуском продукции и незавершенным производством на конец месяца.

Основой для исчисления фактической себестоимости выпускаемой продукции при нормативном методе учета служат калькуляции нормативной себестоимости (нормативные калькуляции), составленные на основании норм затрат, действующих на начало месяца. Эти калькуляции используются для определения фактической себестоимости продукции, оценки брака, незавершенного производства (при инвентаризациях) и при экономическом анализе.[5]

Нормативные калькуляции составляются на все виды изделий, выпускаемые предприятием. При изготовлении отдельных видов изделий в различных исполнениях нормативная себестоимость определяется для каждого варианта исполнения в отдельности. Нормативные калькуляции могут составляться последовательно на детали, узлы, сборные соединения и изделие в целом или только на изделия в целом. Калькуляции на детали и узлы составляют только по статьям основных затрат. При этом в калькуляциях на изделие в целом добавляются расходы на обслуживание производства и управление, а затраты на материалы расшифровываются по отдельным группам материалов.

При составлении нормативных, плановых и отчетных калькуляций должна применяться единая номенклатура статей расходов. В отчетной калькуляции данные о фактической себестоимости единицы продукции должны подразделяться на затраты по нормам, отклонений от норм и изменений от норм. Это позволит проводить качественный анализ отчетности о себестоимости продукции, работ и услуг.

Нормативная калькуляция отличается от плановой. Поэтому нормативная себестоимость, исчисленная на основе нормативных калькуляций, отличается от плановой себестоимости исчисленной на основе плановых калькуляций. При составлении нормативной калькуляции за основу берут действующие (в отчетном месяце) в данной организации прогрессивные нормы, а при составлении плановой калькуляции — прогрессивные средневзвешенные нормы за квартал или год. Нормативные калькуляции составляются на детали, узлы готовые изделия. Плановые калькуляции составляются, как правило, на готовые изделия.

Плановые и нормативные калькуляции имеют одинаковую номенклатуру статей. Они составляются до начала запуска данной продукции в производство, в отличие от отчетных, калькуляций, которые составляются лишь после ее выпуска.

Составление нормативных калькуляций надо начинать с разработки форм этих калькуляций и установления номенклатуры статей расходов. В свою очередь, это зависит от порядка организации ведения сводного учета, т. е. централизованно или децентрализовано, по организации в целом или в разрезе цехов и т. д. Важно определить, как следует составлять нормативные калькуляции: на каждую деталь, узел, сборочное соединение, цеховой комплект полуфабрикатов или сразу на готовое изделие в целом.

Нормативная калькуляция на изделие с выделением отдельных цехов в себестоимости представлена в табл.1.

Таблица 1.

|

Статьи калькуляции |

По плану на 1 кв. |

По нормам на 01.01 |

|

Материалы |

19-96 |

20-04 |

Необходимым условием обеспечения надлежащего качества отчетных калькуляций и правильного определения себестоимости единицы продукции является правильное отнесение суммы отклонений от норм и изменений норм на себестоимость отдельных изделий

Следует распределять отклонения по конкретным изделиям по следующему признаку: прямые — на основании первичных документов; обезличенные (учтенные), а также неучтенные отклонения, выявленные при инвентаризации, индексным методом, т. е. пропорционально нормативным затратам плюс прямые отклонения.

Отчетные калькуляции позволяют вести действенный контроль за формированием себестоимости продукции.

1.2 Достоинства и недостатки нормативного метода учёта затрат

Основным достоинством нормативного метода является то, что он позволяет

выявлять отклонения от норм в затратах на производство в оперативном порядке, совершения расходов и устанавливать их причины. Создаются условия для систематического контроля в процессе осуществления затрат.[6] Обеспечивается:

1) органическое сочетание учета и контроля; контроль за отклонениями в издержках включается систему бухгалтерских записей и калькуляционных расчетов;

2) аналитичность учетной информации; выявляются причины отклонений в затратах, определяется их экономическая значимость;

3) выявление возникающих отклонений в затратах по местам их возникновения, что создает условия для повышения управленческой направленности учета;

4) оперативность учета, так как отклонения выявляются в том же калькуляционном периоде, к которому они относятся;

5) рационализация учетной и калькуляционной работы, так как при нормативном методе нет необходимости детализировать учет затрат по каждому виду продукции, их можно учитывать по укрупненным группам изделий, а фактическую себестоимость конкретной продукции определять на основе нормативных затрат и индексов отклонений;

6) возможность применения нормативного метода в сочетании с любым другим методом учета и калькулирования себестоимости. Его можно применять в комплексе всех элементов (как систему нормативного направления издержками), так и частично, т.е. использовать отдельные его элементы, Например, выявление отклонений, только по материалам и заработной плате.

Вместе с тем, применение нормативного учета связано с большой подготовительной работой, как в области бухгалтерского учета, так и в части упорядочения нормирования, уточнения технологического процесса, совершенствования организации производства, разработки нормативной документации, нормативных калькуляций, совершенствования первичного учета и документооборота [7]. Все это требует дополнительного времени, изменения должностных функций работников инженерных и экономических служб предприятия и даже штатной численности некоторых управленческих служб. Все это показывает, что нормативный метод является методом управления издержками производства, т.е. значение его шире, чем только как способа учета и калькулирования затрат. Названные причины затрудняют внедрение нормативного метода калькулирования силами бухгалтерской службы. Как показывает практика, полный цикл нормативного учета не всегда выполняется даже при использовании средств вычислительной техники. Чаще применяются отдельные элементы нормативного метода, что, конечно, снижает эффективность его применения.

В зарубежной практике аналогом нормативного метода является стандарт-кост.

1. 3 Система «стандарт-кост» как разновидность нормативного метода учета затрат

Смысл системы «стандарт-кост» заключается в том, что в учет вносится то, что должно произойти, а не то, что произошло, учитывается не сущее, а должное, и обособленно отражаются возникшие отклонения. Основная задача, которую ставит перед собой данная система, — учет потерь и отклонений в прибыли предприятия. В ее основе лежит четкое, твердое установление норм затрат материалов, энергии, рабочего времени, труда, зарплаты и всех других расходов, связанных с изготовлением какой-либо продукции или полуфабрикатов. Причем установленные нормы нельзя перевыполнить. Выполнение их даже на 80 % означает успешную работу. Превышение нормы означает, что она была установлена ошибочно.

Расчет стандартной себестоимости имеет определенный алгоритм. Так, все операции, связанные с изготовлением изделия, нумеруются. Определяется перечень сдельных и повременных работ, приходящихся на данное изделие. Расходы на повременные работы определяются умножением стандартного времени, необходимого для выполнения операции, на стандартную часовую ставку. Стандартная стоимость материалов рассчитывается как произведение стандартной цены на стандартный расход. В качестве стандартных цен, как правило, используются рыночные цены. Они рассчитываются из условий франко-станция назначения.

Самостоятельным расчетом является определение ставки распределения косвенных расходов. Как уже отмечалось, наиболее распространенной базой для их распределения между отдельными изделиями являются затраты на основную заработную плату производственных рабочих. Если на предприятии несколько цехов и их трудозатраты приблизительно одинаковы для всех выпускаемых изделий, то можно избежать сложных вычислений по распределению накладных расходов по цехам, воспользовавшись одной общей (унифицированной) ставкой косвенных расходов. Если структура предприятия сложнее и оно пользуется цеховыми ставками распределения накладных расходов, то стандартную себестоимость также приходится дифференцировать по цехам.

Обобщая сказанное, можно назвать три возможных метода включения косвенных расходов в стандартную себестоимость. Они предполагают использование:

1. ставки распределения на каждый станок цеха;

2. ставки, установленной для каждого цеха;

3. общей (унифицированной) ставки.

Более точные результаты, бесспорно, дает первый метод, являющийся наиболее трудоемким. Им пользуются в тех случаях, когда требуется особая точность в расчетах стандартной себестоимости.

В условиях системы «стандарт-кост» стандарты рассчитываются не только для производственной себестоимости, но также и для всех прочих факторов, влияющих на доходность, например для объемов продаж, для коммерческих и административных расходов и т.д.

Цель системы «стандарт-кост» — правильно и своевременно рассчитать эти отклонения и записать их на счетах бухгалтерского учета.

На первом этапе анализируют отклонения по материалам. Как отмечалось выше, стандартная стоимость потребленных материалов зависит от двух факторов — стандартного расхода материала на единицу продукции и стандартной цены на него.

Определим отклонение фактических затрат от стандартных под влиянием первого фактора — цен на материалы. Формула расчета этого отклонения ∆Цм, может быть представлена в виде:

∆Цм = (Фактическая цена за единицу — Стандартная цена за единицу) х Количество закупленного материала.

Расчет отклонений — не самоцель. Бухгалтер-аналитик обязан вскрыть причины возникающих неблагоприятных отклонений, с тем чтобы в дальнейшем ответственность за них была возложена на руководителя соответствующего центра ответственности.

Вторым фактором, влияющим на размер материальных затрат, является удельный расход материалов, т.е. затраты на единицу продукции.

∆Им = (Фактический расход материалов – Стандартный расход материалов)* Стандартная цена материалов

Далее рассчитаем совокупное отклонение расхода материала с учетом обоих факторов. Совокупное отклонение по материалам – это разница между фактическими затратами на материал и стандартными затратами с учетом фактического выпуска продукции.

Вторым этапом расчетов является выявление отклонений фактических трудозатрат от стандартных и установление причин их возникновения. Общая сумма начисленной заработной платы при почасовой форме оплаты труда зависит от количества фактически отработанного времени и ставки оплаты труда. Соответственно и размер отклонения фактически начисленной заработной платы основных рабочих от ее стандартной величины определяется двумя факторами – отклонением по ставке заработной платы и отклонением по количеству отработанных часов, т.е. по производительности труда.

Отклонение по ставке заработной платы (∆ЗПст) определяется как разница между фактической и стандартной ставками заработной платы, умноженная на фактическое число отработанных часов:

∆ЗПст = (Фактическая ставка з/пл – Стандартная ставка заработной платы)* Фактически отработанное время.

Отклонение по производительности труда (∆ЗПпт) определяется следующим образом:

∆ЗПпт = (Фактически отработанное время в часах – Стандартное время на фактический выпуск продукции)* Стандартная почасовая ставка заработной платы.

Причины этих отклонений могут носить как объективный (не зависящий от работы цеха), так и субъективный (зависящий от деятельности начальника цеха) характер. Объективные факторы – низкое качество основных материалов, в результате чего резко возрастают трудозатраты основных рабочих. В этом случае ответственность ложится на начальника отдела снабжения. В числе других объективных причин – отсутствие квалифицированных рабочих кадров, низкое качество работ по ремонту оборудования, его физический и оральный износ, недостатки в организации труда. За все эти изъяны в производстве отвечает администрация предприятия. Примерами субъективных причин могут быть нарушения трудовой дисциплины в цехе, неудовлетворительная организация рабочих мест и др.

Определяется совокупное отклонение фактически начисленной заработной платы от ее стандартной величины ∆ЗП. Для этого пользуются формулой

∆ЗП = Фактически начисленная заработная плата основных рабочих – Стандартные затраты по заработной плате с учетом фактического объема производства.

На третьем этапе рассчитываются отклонения от норм фактически накладных (косвенных) расходов.

Целью расчетов, выполненных выше, были анализ и контроль работы цеха, ответственного за выпуск продукции. Однако конечный финансовый показатель – прибыль – зависит не только от величины затраченных на производство ресурсов, но и от успехов работы другого центра ответственности – отдела сбыта. Поэтому расчеты заканчиваются анализом отклонений показателя выручки от реализации продукции (работ, услуг) от сметного значения.

Совокупное отклонение этого показателя (∆Q) исчисляется как разность между фактической прибылью, определенной на базе нормативных издержек, и сметной прибылью, также рассчитанной на основе нормативных издержек.

Полученную информацию бухгалтер-аналитик может представить руководству в виде итоговой таблицы. Она наглядна для восприятия и легко читается любым менеджером, не владеющим бухгалтерским учетом. Данная информация позволяет увязать ожидаемую прибыль с фактически достигнутой. Для этого к сметной прибыли прибавляют все благоприятные отклонения и вычитают не благоприятные

Одно из основных преимуществ системы «стандарт-кост» состоит в том, что при правильной ее постановке требуется меньший бухгалтерский штат, чем при учете прошлых затрат, ведь в рамках этой системы учет ведется по принципу исключений, т.е. учитываются лишь отклонения от стандартов. Чем стабильнее работает предприятие и чем более стандартизированы производственные процессы, тем менее трудоемким становится учет и калькулирование.

Если предприятие имеет массовое или крупносерийное производство, спецификации на материалы для всех деталей, использует сдельную оплату труда и стандартизацию всех производственных процессов, то в условиях системы «стандарт-кост» бухгалтерская работа сводится к учету и выявлению незначительных отклонений от стандартов.

Предприятие, где все производственные операции оплачиваются по сдельной форме, а все материалы отпускаются исключительно по спецификациям наиболее приспособлено для практического применения системы «стандарт-кост». При этом необходимость учета заработной платы основных производственных рабочих утрачивается, поскольку сдельная работа сама по себе уже стандартизирована. Процедура учета затрат и калькулирования в этом случае сводится к:

1. записи отклонений от стандартных цен на поступающие материалы;

2. определению стоимости брака;

3. сопоставлению действительных накладных расходов со стандартными.

На идеальном предприятии (в отсутствии отклонений) трудозатраты по учету и калькулированию будут близки к нулю.

Таким образом, можно утверждать, что учет «исторической» (ретроспективной) себестоимости на предприятии со сложной и стандартизированной продукцией не может дать такого эффекта, какой достигается при применении системы «стандарт-кост».

Система учета себестоимости может влиять на повышение доходности предприятия по таким трем направлениям, как:

1. выявление устранимых потерь (неблагоприятных отклонений), снижающих прибыль предприятия;

2. предоставление менеджерам точных данных о себестоимости производства, на основании которых отдел сбыта может планировать объем продаж и устанавливать оптимальные цены;

3. минимизация учетной работы, связанной с калькулированием.

С решением всех трех задач система «стандарт-кост» справляется успешнее, чем система учета прошлых затрат.

Наиболее существенные различия между традиционным для отечественного учета нормативным методом и системой «стандарт-кост» представлены в таблице.

Таблица.2. Основные отличия нормативного метода учета от системы «стандарт-кост»

|

— Область сравнения |

— «Стандарт-кост» |

— Нормативный метод |

|

— Учет изменений норм |

— Текущий учет изменений норм не ведется |

— Ведется в разрезе причин и инициаторов |

|

— Учет отклонений от норм прямых расходов |

— Отклонения документируются и относятся на виновных и финансовые результаты |

— Отклонения документируются и относятся на виновных и финансовые результаты |

|

— Учет отклонений от норм косвенных расходов |

— Косвенные расходы относятся на себестоимость в пределах норм, отклонения выявляются с учетом объема производства и относятся на результаты финансовой деятельности — |

— Косвенные расходы относятся на себестоимость в сумме фактически произведенных затрат, отклонения относятся на издержки производства — |

|

— Степень регламентации |

— Нерегламентирован, не имеет единой методики установления стандартов и ведения учетных регистров |

— Регламентирован, разработаны общие и отраслевые стандарты и нормы — |

|

— Варианты ведения учета |

— Учет затрат, выпуска продукции и незавершенного производства ведется по стандартной себестоимости — Затраты на производство учитываются по фактическим расходам, выпуск продукции — по нормативным, остаток незавершенного производства — по стандартам с учетом отклонений |

— Незавершенное производство и выпуск продукции оцениваются по нормам на начало года, в текущем учете выделяются отклонения от норм — Незавершенное производство и выпуск продукции оцениваются по нормам на начало года, в текущем учете выявляются отклонения от плана — Все издержки учитываются по текущим нормам |

Сравнение данных методов позволяет сделать следующие выводы:

1. Оба метода учитывают затраты в пределах норм.

2. Оба метода предполагают учет полных затрат.

3. В учете по методу «стандарт-кост» расходы сверх установленных норм относятся на виновных лиц или на результаты финансово-хозяйственной деятельности и не включаются в затраты на производство, как при нормативном методе.

В условиях «стандарт-кост» изменение норм в текущем учете не предполагается. При нормативном методе это возможно.

В отличие от «стандарт-кост» традиционная система нормативного учета не сориентирована на процесс реализации (сосредоточена на производстве), а потому не позволяет обосновывать цены.

При нормативном методе учета в общем объеме отклонений на учтенные приходится 5—10%, на неучтенные — 90—95%. Анализ себестоимости проводится по сконструированным показателям, не подтвержденным данными бухгалтерского учета. Он лишен какого бы то ни было оперативного значения и носит характер последующего исторического обзора. Метод документации затрат и доходов не позволяет детально и оперативно анализировать финансовые результаты.

Для раскрытия причин изменения какого-либо интегрального показателя необходимо знать причины изменений частных показателей. Это возможно только тогда, когда документация, оформляющая, к примеру, все произведенные затраты, прямо отвечает на вопрос о причинно-следственных связях и факторах, определяющих произведенные затраты. Информационная база бухгалтерского учета и по сей день не обеспечивает надлежащее выполнение аналитической функции системы бухгалтерского учета.

II Анализ состояния нормативного метода учета затрат на предприятии ОАО «Металлург»

2.1 Анализ организации учета затрат при нормативном методе на данном предприятии.

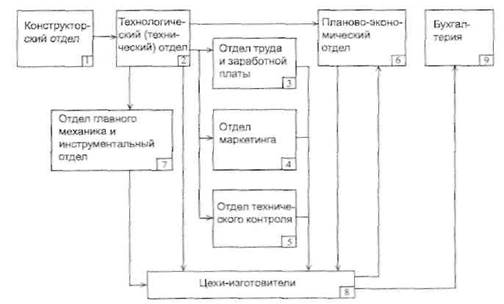

На предприятии ОАО «Металлург» перечень работ и распределение обязанностей между отделами предприятия при разработке и ведении учета затрат на производство по нормативному методу представлен на рисунке 1.

Рис. 1. Схема взаимосвязи отделов предприятия при нормативном методе учета.

1. Конструкторский отдел. Разрабатывает деталировочные и сборочные чертежи: карты взаимозаменяемости деталей; спецификацию деталей и узлов и т. п.

2. Технологический (технический) отдел. Разрабатывает маршруты прохождения деталей; виды оборудования; режимы резания; инструмент и контрольно-измерительные приборы; нормы расхода сырья, материалов и комплектующих изделий; устанавливает разряд работы, штучное и подготовительно-заключительное время; составляет технологические карты и карты (лимиты) раскроя. При нем образуется бюро материальных нормативов, которое разрабатывает нормы расхода металлопроката, определяет потребность в различных видах материалов и полуфабрикатов, устанавливает нормы затрат по изделиям, разрабатывает коды причин, виновников, инициаторов изменений норм и отклонений от них.

3. Отдел труда и заработной платы. Разрабатывает операцинно-нормированные карты по времени и разряду работы, расценки, нормативы численности, штаты. При нем образуется бюро трудовых нормативов. Разрабатывает норматив зарплаты по деталям и изделиям в целом» и коды причин изменений и отклонений от норм.

4. Отдел маркетинга. Обеспечивает бесперебойное ритмичное снабжение необходимым объемом и видами товарно-материальных ценностей. Выписывает лимитно-заборные карты. Обеспечивает нормальную работу складов и их оснащение измерительно-весовыми приборами. Разрабатывает номенклатуру-ценники на материалы.

5. Отдел технического контроля. Разрабатывает классификатор брака продукции, устанавливает контрольные точки (проверки) при изготовлении деталей, узлов, изделий. Осуществляет входной контроль за качеством поступающего сырья, материалов, полуфабрикатов, разрабатывает коды причин брака, виновников.

6. Планово-экономический отдел. Разрабатывает плановую калькуляцию по изделиям, номенклатуру-ценник на материалы (совместно с бухгалтерией и отделом маркетинга), рассчитывает проценты косвенных затрат. При нем создается бюро сводных нормативов. Разрабатывает нормативные калькуляции по всем установленным статьям калькуляции; анализирует суммы и причины допущенных отклонений от норм и изменений норм; совместно с прочими отделами и службами организации составляет нормативные калькуляции на следующий отчетный месяц.

7. Отдел главного механика и инструментальный отдел. Разрабатывает нормы расхода топлива и энергии всех видов; нормативы расхода инструментов; коды причин изменений и отклонений от норм.

8. Цехи-изготовители. Обеспечиваются технической документацией, всеми видами сырья, товарно-материальных ценностей, инструментов, оборудования по нормам, штатами, заработной платой по норме, нормами затрат по косвенным расходам. Передают документацию по производственным затратам и начисленной заработной плате в бухгалтерию организации, составляют материальный отчет.

9. Бухгалтерия. На основании первичных документов осуществляет учет затрат на производство по нормам, отклонениям от норм и изменениям норм. Рассчитывает индексы отклонений и изменений норм, составляет отчетные калькуляции по изделиям. Участвует в составлении номенклатуры-ценника на материалы, в разработке нормативных калькуляций, а также анализирует себестоимость.

2.2 Оценка документооборота при нормативном методе учета затрат и калькулирования себестоимости

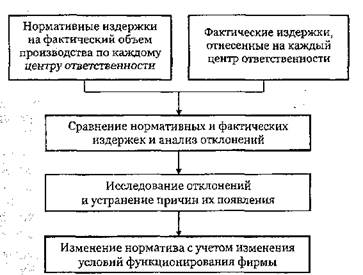

Последовательность учета выполняемых операций нормативным методом учета затрат на предприятии ОАО «Металлург» приведена на рис. 2.

Рис. 2. Схема действия нормативного метода учета затрат и калькулирования себестоимости.

В качестве примера рассмотрим документальное оформление отклонений от норм материалов(сталь листовая) при помощи нормативного метода учета затрат.

На основании карточки учета материалов (приложение 1), реестра сдачи документов по приходу (приложение 2), составляется книга (ведомость) учета остатков материалов (приложение 3) по которой заполняется сигнальная справка об отклонениях фактического остатка материалов от установленных норм запаса.

В приложение 4 дана сигнальная справка об отклонениях фактического остатка материала (сталь листовая) от установленных норм запаса.

Данные, полученные по ведомости учета норм и отклонений, сигнальных справок могут использоваться экономистами предприятия для проведения анализа использования ресурсов предприятия при составлении ежемесячного экономического отчета, экономист дает оценку и объяснения по каждому пункту отклонения затрат по статьям калькуляции от нормативных, что позволяет выявить эффективность использования ресурсов предприятия.

2.3 Нормативный метод учёта затрат на предприятии

ОАО «Металлург»

Рассмотри смету затрат на производство продукции (таблица 3)

Таблица 3. Смета затрат на производство продукции

|

Статья затрат |

Затраты, руб. |

|

|

А |

1 |

|

|

Счет 20 — Основное производство |

||

|

1 |

Материалы |

96200 |

|

2 |

Комплектующие изделия |

634 040 |

|

3 |

Основная заработная плата производственных рабочих |

118200 |

|

4 |

Дополнительная заработная плата производственных рабочих |

13000 |

|

5 |

Отчисления ЕСН. |

34112 |

|

6 |

Амортизация объектов основного производства |

10200 |

|

Итого |

905752 |

|

|

Счет 23 – Вспомогательное производство |

||

|

Основная заработная плата вспомогательных рабочих |

48100 |

|

|

Дополнительная заработная плата вспомогательных рабочих |

5290 |

|

|

Отчисления ЕСН |

13881 |

|

|

Амортизация объектов вспомогательного производства |

5300 |

|

|

Итого |

72571 |

|

|

счет 25/1 — Расходы на содержание и эксплуатацию оборудования (РСЭО) |

||

|

14 |

Амортизация оборудования |

12000 |

|

15 |

Ремонт оборудования |

14100 |

|

Итого |

26100 |

|

|

Счет 25/2 — Общепроизводственные расходы |

||

|

Основная заработная плата персонала цеха |

92200 |

|

|

Дополнительная заработная плата персонала цеха |

10100 |

|

|

Отчисления ЕСН |

26598 |

|

|

12 |

Расходы на энергию производственного характера |

42800 |

|

13 |

Топливо |

12000 |

|

Амортизация зданий цеха |

3300 |

|

|

Итого |

186998 |

Продолжение таблицы 3

|

счет 26 — Общехозяйственные расходы |

||

|

17 |

Основная заработная плата работников управления |

18200 |

|

18 |

Дополнительная заработная плата работников управления |

2000 |

|

19 |

Отчисления ЕСН |

5252 |

|

20 |

Расходы на энергию |

2200 |

|

21 |

Топливо |

600 |

|

23 |

Амортизация зданий заводоуправления |

4000 |

|

Итого |

32252 |

|

|

Итого по смете |

1140133 |

Дополнительная заработная плата основных и вспомогательных и производственных рабочих и персонала управления определяется в размере 11% (исходя из тарифной ставки принятой на данном предприятии) к их основной заработной плате.

Отчисления ЕСН составляет 26% к полной заработной плате работников.

Все данные рассчитываются, исходя из предыдущего опыта и планируемого объема выпуска изделий. Планировалось выпустить 2000 единиц продукции

Планируемая выручка составляет 1300000 руб.

Определим проценты накладных (РСЭО, общепроизводственных и общехозяйственных) расходов, которые будут использоваться при калькулировании себестоимости продукции. Поскольку ОАО «Работница» является предприятием малого бизнеса то они определяются из сметы затрат, как отношение накладных расходов ко всем прямым затратам (затратам основного и вспомогательного производства).

Рассчитаем процент РСЭО:

26100/ 978323 х 100% = 2,7%

Рассчитаем процент общепроизводственных расходов:

186998 / 978323 х 100% = 19,1%.

Рассчитаем процент общехозяйственных расходов:

32252/978323 х 100% = 3,3%.

На основании этих данных составляется нормативная калькуляция (таблица 4)

Таблица 4. Нормативная калькуляция

|

№ |

Статья затрат |

За единицу |

За 2000 штук |

|

А |

1 |

2 |

|

|

1 |

Материалы |

48,10 |

96200 |

|

2 |

Комплектующие изделия |

317,02 |

634 040 |

|

3 |

Основная заработная плата производственных рабочих |

59,10 |

118 200 |

|

4 |

Дополнительная заработная плата производственных рабочих |

6,50 |

13000 |

|

5 |

Отчисления в фонд социального страхования |

17,06 |

34112 |

|

6 |

Амортизация объектов основного производства |

5,1 |

10200 |

|

7 |

Основная заработная плата вспомогательных рабочих |

24,05 |

48100 |

|

8 |

Дополнительная заработная плата вспомогательных рабочих |

2,64 |

5290 |

|

9 |

Отчисления ЕСН |

6,94 |

13881 |

|

10 |

Амортизация объектов вспомогательного производства |

2,65 |

5300 |

|

11 |

РСЭО |

13,2 |

26415 |

|

12 |

Общепроизводственные расходы |

92,94 |

186860 |

|

13 |

Общехозяйственные расходы |

161,42 |

32285 |

|

14 |

Нормативная себестоимость |

612 |

1223883 |

|

15 |

Предполагаемая прибыль |

38 |

76117 |

|

16 |

НДС |

6,85 |

13701 |

|

17 |

Оптовая цена |

642,54 |

1285077 |

|

18 |

НДС |

115,66 |

231314 |

|

19 |

Отпускная цена |

758,19 |

1516391 |

Предполагаемая прибыль:

Пп = Вп — Сс =1300000 – 1223883 = 76117

где Вп – предполагаемая выручка; Сс — нормативная себестоимость

НДС = 0.18*76117 =13701

Оптовая цена определяется на основе затрат:

Цопт = Сс + 0,05*Сс = 1223883 + 0,05*1223883 = 1285077

НДС = 0,18*1285077 = 231314

Отпускная цена: Цопт + НДС = 1285077 + 231314= 1516391

По истечении учетного периода (01.10.05 – 01.11.05) был составлен журнал регистрации хозяйственных операций, содержащий фактические затраты на производство (таблица 5)

Таблица 5. Журнал регистрации хозяйственных операций

|

№ |

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

|

А |

1 |

2 |

3 |

|

|

1 |

Списаны в производство материалы |

20 |

10/1 |

95100 |

|

2 |

Списаны в производство комплектующие изделия |

20 |

10/2 |

634 040 |

|

3 |

Начислена заработная плата основным производственным рабочим |

20 |

70 |

117830 |

|

4 |

Начислена дополнительная заработная плата основным производственным рабочим |

20 |

70 |

12010 |

|

5 |

Начислен ЕСН |

20 |

69 |

33758 |

|

6 |

Начислена амортизация по объектам основного производства |

20 |

02 |

10200 |

|

7 |

Начислена основная заработная плата персоналу цеха |

25/2 |

70 |

90120 |

|

8 |

Начислена дополнительная заработная плата персоналу цеха |

25/2 |

70 |

9800 |

|

9 |

Начислен ЕСН |

25/2 |

69 |

25979 |

|

10 |

Начислена основная заработная плата вспомогательным рабочим |

23 |

70 |

48200 |

|

11 |

Начислена дополнительная заработная плата вспомогательным рабочим |

23 |

70 |

3200 |

|

12 |

Начислен ЕСН |

23 |

69 |

13364 |

|

13 |

Начислена амортизация объектов вспомогательного производства |

23 |

02 |

5300 |

|

14 |

Списаны расходы на электроэнергию производственных помещений |

25/2 |

76 |

44800 |

|

15 |

Списаны расходы на топливо производственных помещений |

25/2 |

76 |

12150 |

|

16 |

Начислена амортизация оборудования цеха |

25/1 |

76 |

12000 |

|

17 |

Начислена амортизация здания цеха |

25/2 |

02 |

3300 |

|

18 |

Начислена основная заработная плата персоналу управления |

26 |

70 |

18100 |

|

19 |

Начислена дополнительная заработная плата персоналу управления |

26 |

70 |

1980 |

|

20 |

Начислен ЕСН |

26 |

69 |

5221 |

|

21 |

Списаны затраты на ремонт производственного оборудования |

25/1 |

76 |

14800 |

|

22 |

Списаны расходы на электроэнергию помещения управления |

26 |

76 |

2300 |

|

23 |

Списаны расходы на топливо помещения управления |

26 |

76 |

610 |

|

24 |

Начислена амортизация зданий заводоуправления |

26 |

02 |

4000 |

|

25 |

Списаны РСЭО |

20 |

25/1 |

26800 |

|

24 |

Списаны общепроизводственные расходы |

20 |

25/2 |

186149 |

|

25 |

Списаны общезаводские расходы |

20 |

26 |

32211 |

|

26 |

Списаны расходы вспомогательного производства |

20 |

23 |

70064 |

|

26 |

Оприходовано на склад готовой продукции по плановой себестоимости |

43 |

20 |

1223883 |

|

27 |

Списано отклонение фактической себестоимости от плановой |

43 |

20 |

— 5721 |

|

28 |

Списана плановая себестоимость отгруженной продукции |

90/2 |

43 |

1223883 |

|

29 |

Списано отклонение фактической себестоимости отгруженной продукции от плановой |

90/2 |

43 |

— 5721 |

На основании полученных фактических затрат проводится анализ себестоимости. Сначала составляется таблица сравнения РСЭО (таблица 6)

Таблица 6. Сравнение плановых и фактических РСЭО

|

Затраты |

По смете |

Фактические |

Отклонение |

|

А |

1 |

2 |

3 |

|

Амортизация оборудования |

12000 |

12000 |

0 |

|

Ремонт оборудования |

14100 |

14800 |

+700 |

|

Итого |

26100 |

26800 |

+700 |

По РСЭО наблюдается перерасход средств на 700 руб. Это связано прежде всего с повышением затрат на ремонт оборудования.

Далее проведём анализ общепроизводственных затрат (таблица 7)

Таблица 7. Сравнение плановых и фактических общепроизводственных затрат

|

Затраты |

По смете |

Фактические |

Отклонение |

|

А |

1 |

2 |

3 |

|

Основная заработная плата персонала цеха |

92200 |

90120 |

-2080 |

|

Дополнительная заработная плата персонала цеха |

10100 |

9800 |

-300 |

|

Отчисления ЕСН |

26598 |

25979 |

-619 |

|

Расходы на энергию производственного характера |

42800 |

44800 |

+2000 |

|

Топливо |

12000 |

12150 |

+150 |

|

Амортизация зданий цеха |

3300 |

3300 |

0 |

|

Итого |

186998 |

186149 |

-849 |

Таким образом наблюдается снижение общепроизводственных расходов (-849 руб.). Максимальное снижение (экономия) наблюдалась по таким статьям как основная заработная плата персонала цеха (-2080 руб.), дополнительная заработная плата вспомогательных рабочих (-300 руб.).

Рассмотрим общехозяйственные расходы (таблица 8)

Таблица 8. Общехозяйственные расходы

|

Затраты |

По смете |

Фактические |

Отклонение |

|

А |

1 |

2 |

3 |

|

Основная заработная плата работников управления |

18200 |

18100 |

-100 |

|

Дополнительная заработная плата работников управления |

2000 |

1980 |

-20 |

|

Отчисления ЕСН |

5252 |

5221 |

-31 |

|

Расходы на энергию |

2200 |

2300 |

100 |

|

Топливо |

600 |

610 |

10 |

|

Амортизация зданий заводоуправления |

4000 |

4000 |

0 |

|

Итого |

32252 |

32211 |

— 41 |

На основании подученных данных составляется сводная карта затрат (таблица 9)

Таблица 9. Сводная карта затрат

|

Затраты |

Плановая себестоимость |

Фактическая себестоимость |

Отклонение |

|

А |

1 |

2 |

3 |

|

Материалы |

96200 |

95100 |

-1100 |

|

Комплектующие |

634 040 |

634 040 |

0 |

|

Основная заработная плата |

118 200 |

117830 |

-370 |

|

Дополнительная заработная плата |

13000 |

12010 |

-990 |

|

Отчисления ЕСН |

34112 |

33758 |

-354 |

|

Амортизация объектов основного производства |

10200 |

10200 |

0 |

|

Основная заработная плата вспомогательных рабочих |

48100 |

48200 |

-100 |

|

Дополнительная заработная плата вспомогательных рабочих |

5290 |

3200 |

-2090 |

|

Отчисления ЕСН |

13881 |

13364 |

-517 |

|

Амортизация объектов вспомогательного производства |

5300 |

5300 |

0 |

|

РСЭО |

26415 |

26800 |

+385 |

|

Общепроизводственные расходы |

186860 |

186149 |

-711 |

|

Общехозяйственные расходы |

32285 |

32211 |

-74 |

|

Себестоимость |

1223883 |

1218162 |

-5721 |

Полная себестоимость 2000 единиц продукции снизилась на 5721 руб. Практически по всем видам затрат наблюдается экономия. Было израсходовано меньше, чем планировалось, материалов. Уменьшилась заработная плата рабочих как основная, так и дополнительная. Это связано с тем, что была нарушена трудовая дисциплина и, как следствие,— удержания из основной заработной платы, и меньше, чем планировалось, работников ушли в отпуска. Но наряду с этим имело место изменение тарифов на тепло и энергию. Последнее необходимо учесть для будущих расчетов нормативной себестоимости в величине изменения норм.

Поскольку ОАО «Металлург» в будущем планирует выйти на новые рынки сбыта, где будет более жесткая конкуренция, данному предприятию следует усовершенствовать систему учета затрат.

III Рекомендации по совершенствованию нормативного метода учёта затрат

3.1 Взаимосвязь нормативного метода учёта затрат( SC ) и метода учёта целевых затрат( TC ).

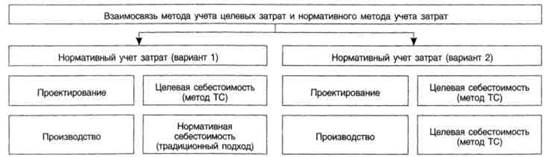

В настоящее время классический нормативный метод учета затрат «standard-costing» (SC) можно применять лишь при наличии слабой конкуренции или в условиях, когда организация производит уникальные продукты и услуги. В конкурентной среде, в которой предстоит производить продукцию ОАО «Металлург» необходимо рассчитывать целевую себестоимость продукции. Она определяется в рамках использования метода учета целевых затрат «target costing» (ТС). При этом целевые затраты можно обозначить как предполагаемые затраты на производство нового продукта, генерирующие целевую прибыль и тем самым устанавливающие цену, приемлемую для потребителя. Вместе с тем на практике целесообразно использовать как элементы метода SC, так и элементы метода ТС. В частности, следует разделять нормативный метод, основанный на использовании элементов метода ТС на стадии проектирования продукта (см. рис. 3, вариант 1), и нормативный метод, в рамках которого рассчитываются целевые затраты как на стадии проектирования, так и на стадии производства продукта (см. рис. 3, вариант 2).

Первый вариант предполагает определение нормативных затрат на основе целевых затрат на стадии проектирования продукта. Преимущества такого подхода: цена определяет величину целевых нормативны затрат (а не наоборот); к моменту расчета целевых нормативных затрат уже разработаны и проведены мероприятия по сокращению затрат; совершенствуется система бюджетирования затрат.

Второй вариант означает, что принципы учета целевых нормативных затрат используются как на стадии проектирования, так и на стадии производства продукта. По сути, этот метод можно обозначить как «метод учета целевых нормативных (плановых) затрат» (или метод TSC, т. е. «target standard-costing»),

Рис. 3. Варианты взаимосвязи нормативного метода учета затрат и метода ТС [10]

Схема определения целевых нормативных затрат на стадии проектирования и на стадии производства продукта представлена на рис. 4.

Рис. 4. Схема определения целевых нормативных затрат [10]

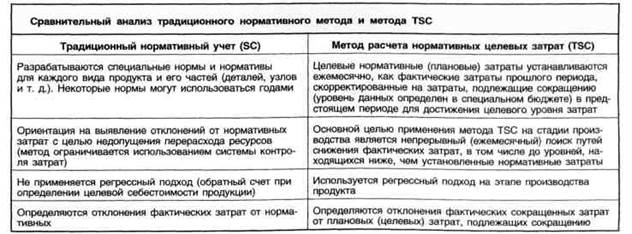

В таблице 10 приведен сравнительный анализ традиционного нормативного метода учета затрат и метода TSC.

Таблица 10. Сравнительный анализ метода SC и TSC. [10]

Из таблицы 10 видно, что нормативный метод учета затрат(SC), который применяется на предприятии ОАО «Работница» может быть видоизменен.

В следующем подразделе рассмотрим более подробно применение метода TSC.

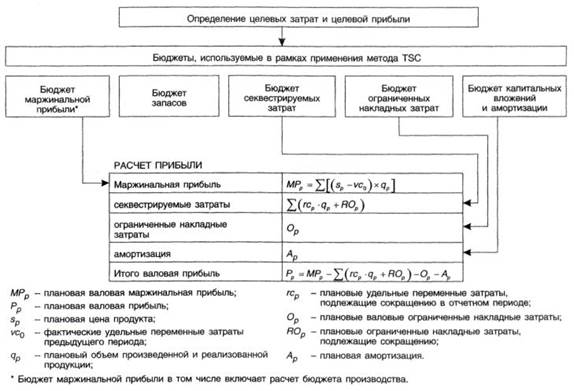

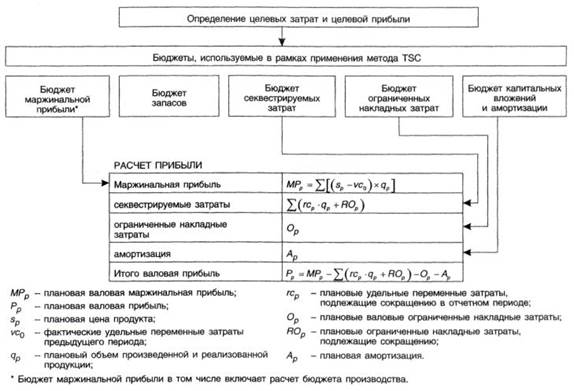

3.2 Метод учета целевых нормативных затрат ( TSC ).

Важное значение приобретает использование бюджетов. Некоторые специалисты по управленческому учету считают, что бюджетирование затрат и метод учета целевых затрат — это два несовместимых концептуальных подхода. По их мнению, концепция бюджетирования затрат сводится к «трате средств», в то время как концепция расчета целевых затрат — к «достижению определенного уровня затрат». Но здесь, система бюджетирования затрат непосредственно трансформируется в систему бюджетирования целевых затрат. Если в основу расчета нормативов затрат будут заложены целевые затраты, то бюджеты будут разрабатываться на основе этих нормативов. Следовательно, структура и функции бюд![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

На рис. 5 представлена схема метода TSC. До осуществления процедуры составления бюджета определяется либо корректируется (если все расчеты были проведены на этапе проектирования продукта, но изменилась ситуация на рынке) величина целевых затрат.

Рис.5 Метод TSC [11]

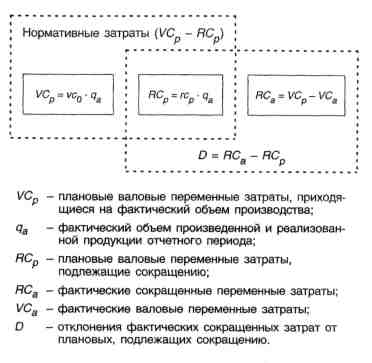

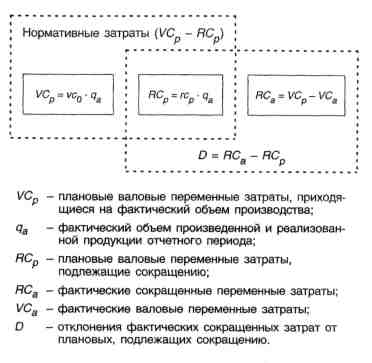

Необходимо особо подчеркнуть, что в качестве нормативных переменных затрат используются фактические затраты предыдущего периода, скорректированные на величину затрат, подлежащих сокращению. Сокращению подлежат материальные, трудовые затраты, затраты на обслуживание и т. д. В частности, укрупнение заказов на приобретение материалов путем объединения с другими покупателями, а также выбор из двух альтернатив (альтернатива I — затраты на обслуживание кредита, который предполагается получить и использовать на приобретение материалов путем выдачи аванса, поставщики предоставляют скидки на материалы, приобретенные по авансовой схеме; альтернатива II — затраты на материалы, приобретенные с отсрочкой платежа и, следовательно, по более высокой стоимости (с наценкой), приводят к тому, что прямые материальные затраты на производство продукции можно сократить. В результате внимание акцентируется на трех составляющих: фактические переменные затраты предыдущего периода, плановые (целевые) затраты, подлежащие сокращению, фактические сокращенные затраты (см. рис. 6).

Рис. 6. Основные компоненты, подлежащие нормированию, учету и контролю в рамках метода TSC.[11]

Приведем пример использования метода TSC в части переменных затрат. Предприятие производит продукт А. Фактические удельные переменные затраты предыдущего периода составили 80 ден. ед. ( vc0 ), фактический объем отчетного периода — 1 200 ед. ( qa ), удельные переменные затраты, подлежащие сокращению в отчетном периоде, — 8 ден. ед. ( r с p \ фактические валовые переменные затраты — 89 000 ден. ед. ( VCa ).

Расчет отклонений и составление управленческого отчета. Плановые валовые переменные затраты ( VCp ) составили 96 000 ден. ед. (80 ден. ед. • 1 200 ед), плановые валовые переменные затраты, подлежащие сокращению ( RCp ), — 9 600 ден. ед. (8 ден. ед. • 1 200 ед.), фактические сокращенные переменные затраты ( RCa ), — 7 000 ден. ед. (96 000 — 89 000). Отклонение фактических сокращенных затрат от плановых затрат, подлежащих сокращению ( D ), рассчитывается следующим образом: D = 7 000 — 9 600 = — 2 600 ден. ед.

Данное отклонение является отрицательным (неблагоприятным), что означает невыполнение целевого задания по сокращению затрат.

Информацию о фактических накладных затратах целесообразно формировать на следующих уровнях: рабочие места возникновения затрат (группы оборудования), подразделения (цеха) и предприятие в целом.

При таком подходе нет необходимости в определении ежедневных отклонений фактических параметров от нормативных, в составлении полной фактической калькуляции, в разработке детальных норм и нормативов. Представленная схема, с одной стороны, упрощает процедуру ведения учета затрат, акцентируя внимание на сравнении реально сокращенных затрат с запланированными затратами, подлежащими сокращению, с другой — предоставляет возможность направить усилия на определение узких мест, устранение которых заложит основу для проведения перманентных мер по оптимизации затрат на производство и реализацию продукции.

3.3 Расчетно – практическое задание

Согласно условиям задачи организация ведет производственную и торговую деятельность. Первоначально сформированы уставный капитал и задолженность учредителей по взносам в уставный капитал. Задолженность погашалась путем поступления материалов и денежных средств на расчетный счет.

Бухгалтерский учет ведется по отгрузке. Учетной политикой в целях бухгалтерского учета предусмотрено списание общехозяйственных расходов в дебет счета 90 ежемесячно в полной сумме.

В целях исчисления налога на прибыль организация использует метод

начисления.

Расходы организации были направлены на приобретение основных средств (операции 2, 3 и 4), материалов для производственного процесса (операции 6) и закупку товаров, продаваемых через посредников (операции 15) . Производственным рабочим и аппарату управления начислялась заработная плата (операции 7/3 — 7/5 и 8/2 — 8/4) . Технологический процесс изготовления продукции предусматривает использование услуг сторонних организаций (операции 7/6 — 7/8) .

Фактически производственная деятельность велась в течение IV квартала. Всего за отчетный период произведено 25 000 шт. продукции, себестоимость 1шт. продукции — 20 руб. (операция 12) .

Продукция была реализована по цене выше себестоимости (операции 13 и _14), часть товаров продана ниже учетной цены (операция 18/6 ). Наконец периода организация отгрузила не всю продукцию под которую были получены авансы (операции 5 и 13). На складе на 31.12.2004 осталось 5000 шт. продукции.

При расчете НДС рассмотрены следующие операции:

— отгрузка товара без оплаты (операция 186) ;

— частичная оплата отгруженной продукции (операции 14) ;

— внесение предварительной оплаты (операции 5) ;

— отсутствие счета-фактуры по приобретенным материальны ценностям

• (операция 6/4);

— отсутствие на конец периода оплаты за изобретенный объект основного

средства 2 (операции 3) , за приобретенную программу (операции 9) ; частичной

оплаты за приобретенный объект основных средств 3 (операции 4 ). за

полученный товар (операции 15) ;

-получения пени по расчетам, связанным с реализацией продукции покупателю (операции 19) ;

— передача имущества безвозмездно (операции 20) .

Для налога на прибыль взяты две группы расходов

производственные (операции 7) и управленческие (операции 8 ).

Расходы, связанные с управлением, включают в себя постоянные и все виды временных разниц. Расходы, связанные с производством, отличаются от данных налогового учета по стоимости материалов (постоянная разница), по сумме амортизации основного средства (погашение временной налогооблагаемой разницы). Постоянная разница также возникает при безвозмездной передаче материальных ценностей (операция 20)

Задание:

• отразить корреспонденцию счетов;

• составить оборотно-сальдовую ведомость;

• заполнить формы отчетности и учесть суммы налога на прибыль.

Таблица №1 — Журнал хозяйственных операций

|

№ операции/ строки |

Содержание операции |

Отражение на счетах бухгалтерского учета |

Сумма, тыс.руб. |

||

|

Дебет |

Кредит |

||||

|

1 |

1 |

Сформирован уставный капитал |

75 |

80 |

4000 |

|

2 |

В качестве взноса в уставный капитал учредителями внесены денежные средства |

51 |

75 |

4000 |

|

|

2 |

1 |

Оплачен счет на приобретение основного средства 1 |

60 |

51 |

283,2 |

|

2 |

Приобретено основное средство 1 |

08.1 |

-60 |

240 |

|

|

3 |

НДС по основному средству 1 |

19 |

60 |

43,2 |

|

|

4. |

Основное средство 1 общехозяйственного назначения введено в эксплуатацию в сентябре |

01,1 |

08,1 |

240 |

|

|

5 |

Принят к зачету НДС (основное средство 1 введено в эксплуатацию, оплачено, имеется счет-фактура) в октябре |

68 |

19 |

43,2 |

|

|

3 |

1 |

Приобретено основное средство 2 |

08,2 |

60 |

120 120 |

|

2 |

НДС по основному средству 2 |

19 |

60 |

21,6 |

|

|

3 |

Основное средство 2 общехозяйственного назначения введено в эксплуатацию в сентябре |

01,2 |

08,2 |

120 |

|

|

4 |

1 |

Приобретено основное средство 3 производственного назначения |

08,3 |

60 |

150 |

|

2 |

НДС по основному средству 3 |

19 |

60 |

27 |

|

|

3 |

Основное средство 3 (оплачено частично в октябре) |

60 |

51 |

53,1 |

|

|

4 |

Основное средство 3 застраховано на время пути |

08,3 |

76 |

30 |

|

|

5 |

Основное средство 3 производственного назначения введено в эксплуатацию в октябре |

01,3 |

08,3 |

180 |

|

|

6 |

Оплачено страхование основного средства 3 |

76 |

51 |

30 |

|

|

7 |

Принят к зачету НДС в оплаченной части |

68 |

19 |

8.1 |

|

|

5 |

1 |

Получена предоплата от покупателя 1 |

51 |

62 |

1170 |

|

2 |

Исчислен НДС с суммы полученной предоплаты |

62 |

68 |

178,475 |

|

|

6 |

1 |

Поступили материалы от поставщика |

10 |

60 |

144,068 |

|

2 |

НДС по материалам |

19 |

60 |

25,932 |

|

|

3 |

Оплачены материалы в октябре |

60 |

51 |

170 |

|

|

4 |

Счет-фактура не выставлен |

10 |

19 |

25,932 |

|

|

7 |

1 |

Осуществлены производственные затраты в том числе: |

— |

— |

500 |

|

2 |

Сырье |

20 |

10 |

151,2 |

|

|

3 |

Начислена зарплата |

20 |

70 |

200 |

|

|

4 |

ЕСН: |

||||

|

• |

• в части расчетов с внебюджетными • в части расчетов по взносам на |

20 20 |

69 «69 |

12 12 |

||||||

|

5 |

Пенсионное страхование (14%) |

20 |

69 |

28 |

||||||

|

6 |

Услуги сторонней организации |

20 |

60 |

88,8 |

||||||

|

7 |

НДС по услугам |

19 |

60 |

15,984 |

||||||

|

8 |

Оплачен счет по услугам поставщика в ноябре |

60 |

51 |

104,784 |

||||||

|

9 |

Принят к зачету НДС по услугам |

68 |

19 |

15,984 |

||||||

|

10 |

Начислена амортизация по объекту основных средств 3 за два месяца (ноябрь, декабрь) (45 мес. По 4 тыс.руб. в месяц) |

20 |

02,3 |

8 |

||||||

|

8 |

1 |

Сформированы общехозяйственные расходы, в том числе |

— |

— |

79,8 |

|||||

|

2 |

Зарплата административно-управленческого персонала |

26 |

70 |

50 |

||||||

|

3 |

ЕСН: • в части расчеши в внебюджетными • в части расчетов пи взносам на |

26 26 |

69 69 |

3 3 |

||||||

|

4 |

Пенсионное страхование (14%) |

26 |

69 |

7 |

||||||

|

5 |

Начислена амортизация по основному средству 1 за три последующих месяца после ввода его в эксплуатацию (октябрь, ноябрь, декабрь) |

26 |

02,1 |

3 |

||||||

|

6 |

Начислена амортизация по основному средству 2 за три последующих месяца после ввода его в эксплуатацию (октябрь, ноябрь, декабрь) |

26 |

02,2 |

9 |

||||||

|

7 |

Приобретены канцелярские товары (без НДС) |

10 |

60 |

4,8 |

||||||

|

8 |

Отпущены канцелярские товары по требованию-накладной |

26 |

10 |

4,8 |

||||||

|

9 |

1 |

Приобретена и введена в декабре в эксплуатацию программа (без передачи исключительных прав) |

97 |

60 |

144 |

|||||

|

2 |

НДС по программе |

19 |

60 |

25,92 |

||||||

|

10 |

1 |

Списаны расходы будущих периодов за 1 месяц из условия расчета срока списания-8 месяцев |

26 |

97 |

18 |

|||||

|

11 |

1 |

Принят к учету авансовый отчет но командировке (сверхнормативные расходы -24 тыс.руб.) |

26 |

71 |

35 |

|||||

|

12 |

1 |

Выпущена и сдана на склад готовая продукция (25000 шт.) |

43 |

20 |

500 |

|||||

|

13 |

1 |

Отгружена продукция покупателю 1 (15000 шт.) |

62 |

90 |

619,5 |

|||||

|

2 |

В том числе НДС |

90,3 |

68 |

94,5 |

||||||

|

3 |

Списаны затраты (на 15000 шт.) |

90,2 |

43 |

300 |

||||||

|

4 |

Финансовый результат по операциям с покупателем 1 |

90,9 |

99 |

225 |

||||||

|

5 |

Закрыта задолженность за реализованную продукцию за счет поступившего ранее аванса |

62 |

62 |

619,5 |

||||||

|

6 |

Восстановлен НДС по авансу, засчитанному в реализацию |

68 |

76 |

94,5 |

||||||

|

14 |

1 |

Реализована продукция покупателю 2 (5000 шт.) |

62 |

90 |

236 |

|||||

|

2 |

НДС по реализации покупателю 2 (5000 шт.) • в оплаченной части • в неоплаченной части |

90, 3 . 90, 3 |

68 76 |

25,2 10,8 |

||||||

|

3 |

Списана себестоимость реализованной продукции (5000 шт.) |

90,9 |

43 |

100 |

||||||

|

4 |

Получена частичная оплата товара от покупателя 2 |

51 |

62 |

165,2 |

||||||

|

5 |

Финансовый результат по реализации с покупателю 2 (5000 шт.) |

90,1 |

99 |

100 |

||||||

|

15 |

1 |

Приобретен товар для продажи (20 шт.) |

41 |

60 |

250 |

|||||

|

2 |

НДС по приобретенному товару |

19 |

60 |

45 |

||||||

|

3 |

произведена частичная оплата товара (30%) |

60 |

51 |

88,5 |

||||||

|

4 |

НДС взят в зачет в части оплаченного товара (счет-фактура в наличии) |

68 |

19 |

13,5 |

||||||

|

16 |

1 |

Транспортные расходы по доставке товара на склад организации (НДС не предъявлялся) |

44 |

60 |

50 |

|||||

|

2 |

Оплачена доставка товара |

60 |

51 |

50 |

||||||

|

17 |

1 |

Издержки сформированы (услуги посредника) |

44 |

60 |

30 |

|||||

|

2 |

НДС по неоплаченным издержкам |

19 |

76 |

5,4 |

||||||

|

18а |

1 |

Реализовано 10 шт. товара покупателю 1 |

62 |

90 |

200,6 |

|||||

|

2 |

НДС по реализованному товару |

90 |

68 |

30,6 |

||||||

|

3 |

Списан реализованный товар |

90 |

41 |

125 |

||||||

|

4 |

Получены денежные средства за отгруженный товар |

51 |

62 |

200,6 |

||||||

|

186 |

1 |

Реализовано 3 шт. товар покупателю 2 (по цене ниже учетной) |

62 |

90 |

42,48 |

|||||

|

2 |

НДС по реализованному товару |

90 |

68 |

6,48 |

||||||

|

3 |

Списан реализованный товар |

90 |

41 |

37,5 |

||||||

|

18в |

1 |

Списаны издержки: • услуги посредника • транспортные расходы по доставке |

90,2 |

44 |

30 |

|||||

|

З шт.) / 20шт. * 50тыс.руб.) |

90,2 |

44 |

32,5 |

|||||||

|

2 |

Финансовый результат по операциям торговли |

99 |

91 |

(19) |

||||||

|

19 |

1 |

Начислены от покупателя пени за просрочку оплаты товара |

62 |

91 |

24 |

|||||

|

2 |

Получены от покупателя на расчетный счет пени за просрочку оплаты товара |

51 |

62 |

15 |

||||||

|

3 |

НДС по сумме пеней по хозяйственному договору: • в оплаченной части • в неоплаченной части |

91 91 |

68 76 |

2,288 1,373 |

||||||

|

20 |

1 |

Безвозмездная передача материалов |

91,2 |

10 |

15 |

|||||

|

2 |

НДС по безвозмездной передаче |

91,2 |

68 |

2,7 |

||||||

|

2-1 |

1 |

Списаны общехозяйственные расходы (79,8 тыс.руб. + 18 тыс.руб. + 35 тыс.руб.) |

90,2 |

26 |

132,8 |

|||||

|

22 |

1 |

Начислен налог на имущество за 9 месяцев 2005 года |

99 |

68 |

0,198 |

|||||

|

2 |

Начислен налог на имущество за IV квартал 2005 года |

99 |

68 |

3 092 |

||||||

|

23 |

1 |

Финансовый результат по сч.91 |

99 |

91 |

(0,651) |

|||||

|

24 |

1 |

Условный расход по налогу на прибыль (налог на бухгалтерскую прибыль) |

99 |

68 |

41,412 |

|||||

Начислен ПНО по безвозмездной передаче Дт 99 Кт 68 — 4,248 т.р.

Начислен ПНО Дт 99 Кт 68 – 5, 76 т.р.

Начислен ТПН Дт 99 Кт 68 — 30,09 т.р.

Списана нераспределенная прибыль Дт 99 Кт 84 — 91,039 т.р.

Таблица №2 — Оборотно-сальдовая ведомость, тыс. р.

|

№ счета |

Начальное сальдо |

Оборот рот |

Конечное сальдо |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

|

01 |

540,000 |

540,000 |

||||

|

02 |

20,000 |

20,-000 — |

||||

|

08 |

540,000 |

540,000 |

||||

|

1 0 |

174,800 |

171,000 |

3,800 |

|||

|

19 |

210,036 |

106,716 |

103,320 |

|||

|

20 |

500,000 |

500,000 |

||||

|

26 |

132,800 |

132,800 |

||||

|

41 |

250,000 |

162,500 |

87,500 |

|||

|

43 |

500,000 |

400,000 |

100,000 |

|||

|

44 |

80,000 |

62,500 |

17,500 1 / ,^UU |

|||

|

51 |

5550,800 |

779,584 |

4771,216 |

|||

|

60 |

749,584 |

1426,304 |

676,720 |

|||

|

62 |

1920,555 |

2170,300 |

249,745 |

|||

|

68 |

175,84 1 / 0,^0*} |

420,795 |

245,511 |

|||

|

69 |

65,000 |

65,000 |

||||

|

70 |

250,000 |

250,000 |

||||

|

71 |

35,000 |

35,000 |

||||

|

75 |

4000,000 |

4000,000 |

||||

|

76 |

30 |

142,073 |

112,073 |

|||

|

80 |

4000,000 |

4000,000 |

||||

|

84 |

95,287 |

95,287 |

||||

|

90 |

1250,380 |

1250,380 |

||||

|

91 |

27,29 |

27,29 |

||||

|

97 |

144,000 |

18,000 |

126,000 |

|||

|

99 |

325,651 |

325,651 |

||||

|

Итого |

17101,18 |

17101,18 |

5749,336 |

5749,336 |

||

Заключение

В данной курсовой работе был проведен целый ряд процедур позволяющих в дальнейшем, разработать рекомендации по совершенствованию организации нормативного метода учета затрат на предприятии ОАО «Металлург».

В теоретическом разделе мы подробно рассмотрели с разных точек зрения следующие подразделы:

— сущность и порядок применения нормативного метода учёта затрат и калькуляции себестоимости

-достоинства и недостатки нормативного метода учёта затрат

— система «стандарт-кост» как разновидность нормативного метода учета затрат

В практической части работы рассмотрен процесс учета затрат и документальное оформление затрат нормативным способом на примере ОАО «Металлург».

Данный метод является более трудоемким, так как требует не только калькуляции фактических затрат на производство, но и расчета норм, которые периодически нужно пересматривать, поэтому в третьем разделе – рекомендации, была обоснована возможность применения другого метода – учет целевых затрат (TSC).

С помощью учета целевых затрат на данном предприятии решаются многие из проблем, возникающих в результате внедрения традиционного нормативного учета: сложности с установлением нормативной цены на материалы вследствие их постоянной динамики, отклонения фактических затрат от нормативных, вместо осуществления контроля и проведения аудита самих норм, некоторые затруднения с установлением эффективной системы мотивации вследствие завышения норм, трудоемкость расчетов в условиях сокращения жизненного цикла продукта.

Приложение 1.

ОАО «Металлург»

Карточка складского учета материалов №34

|

Склад |

Стеллаж |

Ячейка |

Марка |

Размер |

Единица измерения |

Номенклатурный номер |

Учетная цена, руб. |

||||

|

1 |

8 |

— |

ст-60/70 |

6 мм |

т |

231 |

2000,0 |

||||

|

Сталь листовая — 6 мм |

|||||||||||

|

Дата записи |

Номер документа |

Порядковый номер записи |

От кого получено или кому отпущено |

Приход |