Содержание

1. Понятие бухгалтерской отчетности. Сущность платежеспособности и кредитоспособности предприятия

1.1. Бухгалтерская отчетность, её роль и значение

1.2. Понятие платежеспособности.

1.2.1. Что такое платежеспособность?

1.2.2. Теория статистического баланса

1.2.3. Теория динамического баланса

1.2.4. Основные коэффициенты оценки платежеспособности

1.3. Понятие кредитоспособности

2. Использование бухгалтерской отчетности для анализа платежеспособности и кредитоспособности предприятия на примере ООО «Евроимпорт»

2.1. Техническая характеристика ООО «Евроимпорт»

2.2. Оценка финансового состояния ООО «Евроимпорт»:

2.2.1. Анализ платежеспособности

2.2.2. Анализ ликвидности

2.2.3. Анализ финансовой устойчивости

3. Анализ ООО «Евроимпорт» на основе бухгалтерской отчетности за 2 года

Заключение

4. Список используемой литературы

Бухгалтерская отчетность представляет собой систему показателей, характеризующих результаты хозяйственной деятельности организации за отчетный период, полученный из данных бухгалтерского и других видов учета. Она представляет собой средство управления предприятием и одновременно метод обобщения и представления информации о хозяйственной деятельности.

1. Понятие бухгалтерской отчетности. Сущность платежеспособности и кредитоспособности.

1.1. Бухгалтерская отчетность, её роль и значение.

Отчетность выполняет важную функциональную роль в системе экономической информации. Она интегрирует информацию всех видов учета и представляется в виде таблиц, удобных для восприятия информации объектами хозяйствования. Методологически и организационно отчетность является неотъемлемым элементом всей системы бухгалтерского учета и выступает завершающим этапом учетного процесса, что обуславливает органическое единство формирующихся в ней показателей с первичной документацией и учетными регистрами.

Данные отчетности используются внешними пользователями для оценки и эффективности деятельности предприятия, а также для экономического анализа в самой организации. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования.

Для уверенности в правильности показателей бухгалтерской отчетности и для того чтобы исключить претензии работников налоговых органов, которые могут возникнуть в процессе проверки деятельности предприятия за отчетный год, необходимо учитывать основные требования, предъявляемые к составлению бухгалтерских отчетов.

В соответствии с ПБУ 4/99 бухгалтерская отчетность организаций должна отвечать следующим основным требованиям: достоверности, целостности, последовательности, сопоставимости, отчетного периода и оформления.

Требование достоверности означает, что бухгалтерская отчетность должна давать достоверное и полное представление об имущественном и финансовом положении организации, а также финансовых результатах ее хозяйственной деятельности. Достоверной считается бухгалтерская отчетность, сформированная и составленная исходя из правил, установленных нормативными актами системы нормативного регулирования бухгалтерского учета в Российской Федерации.

Требования целостности связано с необходимостью включения в бухгалтерскую отчетность организации данных о всех хозяйственных операциях, осуществленных организацией как юридическим лицам, так и показателей деятельности филиалов, представительств и иных подразделений, выделенных на отдельный баланс.

Под отдельным балансом понимают систему показателей, формируемую подразделением организации и отражающую его имущественное и финансовое положение на отчетную дату для нужд управления организацией, в том числе для составления сводной бухгалтерской отчетности.

Требование последовательности закрепляет в практике состояние бухгалтерской отчетности необходимость постоянства содержания и форм бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним от одного отчетного года к другому.

В соответствии с требованием сопоставимости в бухгалтерской отчетности должны приводиться данные по конкретному показателю как за предыдущий, так и за отчетный год. В том случае, если данные за период, предшествующий отчетному, несопоставимы с данными за отчетный период по ряду причин (реорганизация, изменение в учетной политике и др.),. То данные предшествующего периода подлежат корректировке по установленным правилам. Каждая существенная корректировка должна быть раскрыта в пояснительной записке вместе с указанием ее причин .

Требования отчетного периода устанавливает, что для всех организаций отчетным годом считается период с 1 января по 31 декабря календарного года включительно .

Первым отчетным годом для вновь созданной либо реорганизованной организации считается период со дня ее государственной регистрации по 31 декабря включительно, а для организации, вновь созданной после 1 октября (включая 1 октября),.- с даты государственной регистрации по 31 декабря следующего года включительно.

Данные о фактах хозяйственной деятельности, проведенных до государственной регистрации вновь созданной организации, включаются в ее бухгалтерскую отчетность за первый отчетный год.

Для составления бухгалтерской отчетности отчетной датой считается последний календарный день отчетного периода.

Требование оформления определяет, что бухгалтерская отчетность должна быть составлена на русском языке, в валюте Российской Федерации на основе проверенных бухгалтерских записей, подтвержденных надлежаще оформленными документами. Для подтверждения достоверности годовой бухгалтерский отчетности перед ее составлением в организации обязательно проводят полную инвентаризацию имущества и финансовых обязательств, осуществляют выверку всех расчетов, закрывают все счета бухгалтерского учета, подсчитывают обороты, выводят сальдо и определяют окончательный финансовый результат хозяйственной деятельности организации за отчетный период.

Бухгалтерская отчетность подписывается руководителем и главным бухгалтером организации. В организациях, где бухгалтерский учет ведется на договорных началах специализированной организацией (централизованной бухгалтерией) или специалистом, бухгалтерская отчетность подписывается руководителем организации, руководителем специализированной организации (централизованной бухгалтерии) либо специалистом, ведущим бухгалтерский учет. Ответственность лиц, подписавших бухгалтерскую отчетность, определяется в соответствии с законодательством РФ.

Изменения в бухгалтерской отчетности, относящиеся как к отчетному году, так и к прошлому (после ее утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных.

Исправления ошибок в бухгалтерской отчетности подтверждаются подписью лиц, ее подписавших, с указанием даты исправления.

Для того чтобы бухгалтерская отчетность соответствовала перечисленным требованиям, при составлении бухгалтерских отчетов и балансов должна быть обеспечена соблюдением следующих условий:

— полное отражение за отчетный период всех хозяйственных операций и результатов инвентаризации всех производственных ресурсов, готовой продукции и расчетов;

— полное совпадение данных синтетического и аналитического учета, а также соответствие показателей отчетов и балансов данным синтетического и аналитического учета;

— осуществление записей хозяйственных операций в бухгалтерском учете только на основании надлежаще оформленных оправдательных документов или приравненных к ним технических носителей информации;

— правильная оценка статей баланса.

Бухгалтерская отчетность должна быть доступной для понимания, поэтому на практике построение бухгалтерской отчетности базируется на следующих принципах (рис.1.1.):

Рис. 1.1. Схема основных принципов построения бухгалтерской отчетности

1. Принцип периодичности отчетности-отчеты должны подготавливаться периодически, через равные промежутки времени;

2. Принцип полноты обхвата бухгалтерской информацией предполагает, что отчетность содержит максимум того, что необходимо знать заинтересованным лицам для оценки финансового положения, а также необходимые комментарии для однозначного толкования данных бухгалтерской отчетности;

3. Принцип консерватизма или осмотрительности означает, что в случае наличия альтернативных оценок или неясности оценок специалист принимает наименее оптимистичную оценку;

4. Принцип ясности — информация, содержащаяся в отчетах, должна быть изложена на таком уровне, чтобы ее мог воспринять читатель со средним уровнем понимания проблемы бизнеса;

5. Принцип существенности – отчеты должны содержать информацию, существенную для принятия решений и ориентированную на пользователя;

6. Принцип надежности – поставляемая информация должна быть полной и достоверной;

7. Принцип сравнимости – предполагает возможность сопоставления данных о деятельности организации за разные периоды;

8. Принцип открытости информации – информация, содержащаяся в отчетах, должна быть доступной для заинтересованных пользователей.

Качественными признаками отчетной информации являются (рис.1.2.):

1) уместность;

2) достоверность.

Отчетная информация считается уместной, если она способна повлиять на стоимостную оценку или на решение, принимаемое в настоящее время или на будущее.

На уместность информации, представленной в бухгалтерской отчетности, оказывают влияние следующие основные факторы: своевременность, значимость и ценность для прогнозирования и сверки результатов.

Достоверность является важнейшим признаком качества учетной информации, гарантирующим ее пользователям на только объективное описание и приемлемое отражение тех событий, которые она должна представлять, но и отсутствие существенных ошибок и отклонений.

На достоверность (надежность) информации, представляемой в бухгалтерской отчетности, оказывают влияние следующие основные факторы:

— правдивость представляемых данных;

— преобладание содержания над формой;

— нейтральность;

— осмотрительность;

— возможность проверки;

— сопоставимость.

Рис. 1.2. Схема качественных признаков отчетной информации

|

Рис. 1.3. Схема пользователей бухгалтерской отчетности

Система приводимых в бухгалтерской отчетности показателей имеет цель показать пользователям достоверную и полную информацию об имущественном и финансовом положении организации, об его изменениях, а также финансовых результатах ее хозяйственной деятельности.

Пользователями бухгалтерской отчетности являются юридические и физические лица, заинтересованные в информации об организации.

Согласно международным стандартам бухгалтерского учета все пользователи бухгалтерской отчетности объединяются в три группы (рис. 1.3.)

К первой группе относятся лица, непосредственно занимающиеся бизнесом в данной организации – учредители организации или собственники ее имущества, руководители и служащие.

Вторую группу пользователей бухгалтерской отчетности составляют лица, не работающие в данной организации, но имеющие финансовый интерес, — фактические и потенциальные инвесторы, кредиторы, поставщики, клиенты и др.

К третьей группе лиц, имеющих косвенный финансовый интерес к данному бизнесу, относятся самые различные пользователи бухгалтерской отчетности: налоговые службы; фондовые биржи; органы, осуществляющие планирование, а также контроль за ценами, экспортом и импортом; другие пользователи (профсоюзы, общественные организации).

В связи с большим разнообразием применяемой отчетности ее изучение целесообразно строить на основе разносторонней классификации. Бухгалтерскую отчетность классифицируют по следующим основным признакам: по видам: периодичности составления; объему сведений (степени обобщения отчетных данных); по назначению (рис. 1.4.).

|

Рис. 1.4. Классификация бухгалтерской отчетности

По видам отчетность делится на бухгалтерскую, статистическую и оперативную.

Бухгалтерская отчетность содержит сведения об имуществе, обязательствах и финансовых результатах по стоимостным показателям и составляется на основании данных бухгалтерского учета.

Статистическая отчетность составляется по данным статистического, бухгалтерского и оперативного учета и отражает сведения по отдельным показателям хозяйственной деятельности организации как в натуральном, так и в стоимостном выражении.

Оперативная отчетность составляется на основе данных оперативного учета и содержит сведения по основным показателям за короткие промежутки времени – сутки, пятидневку, неделю, декаду, половину месяца. Сведения, содержащиеся в оперативной отчетности, используются для оперативного контроля и управлении процессами снабжения, производства и реализации продукции.

По периодичности составления различают внутригодовую и годовую отчетность. Внутригодовая отчетность включает отчетность за день, пятидневку, декаду, половину месяца, месяц, квартал и полугодие. Внутригодовую статистическую отчетность обычно называют текущей статистической отчетностью, а внутригодовую бухгалтерскую – периодической бухгалтерской отчетностью. Годовая отчетность – это отчеты за год.

По степени обобщения отчетных данных различают отчеты первичные, составляемые организациями, и сводные, обобщающие отчетность нескольких организаций соответствующей отрасли или региона. Разновидностью сводной отчетности является консолидированная отчетность, обобщающая отчет дочерних предприятий в рамках материнской компании.

По назначению бухгалтерскую отчетность подразделяют на внешнюю и внутреннюю.

Внешняя бухгалтерская отчетность (кроме бюджетных организаций) является открытой для заинтересованных пользователей (инвесторов, банков, кредиторов, покупателей и др.).

В отдельных случаях законодательством Российской Федерации предусмотрена публикация годовой бухгалтерской отчетности. В ее состав включается аудиторское заключение, подтверждающие ее достоверность.

Внутренняя отчетность разрабатывается соответствующими министерствами и ведомствами для собственных целей и утверждается по согласованию с Министерством финансов Российской Федерации. Она не полежит публикации и не представляется внешним пользователям.

Таким образом, бухгалтерская отчетность – это система показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период, вместе с тем она состоят из образующих единое целое взаимосвязанных отчетных форм и пояснений к ним, соответствует основным требованиям и стандартам и для более широкого понимания имеет свою классификацию.

1.2. Понятие платежеспособности организации.

1.2.1. Что такое платежеспособность?

Платёжеспособность — способность хозяйствующего субъекта к своевременному выполнению денежных обязательств, обусловленных законом или договором, за счёт имеющихся в его распоряжении денежных ресурсов.

Платежеспособность — это возможность организации вовремя оплачивать свои долги. Это основной показатель стабильности ее финансового состояния. Иногда вместо термина «платежеспособность» говорят, и это в целом правильно, о ликвидности, т. е. возможности тех или иных объектов, составляющих актив баланса, быть проданными. Это наиболее широкое определение платежеспособности. В более тесном, конкретном смысле платежеспособность — это наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей погашения в ближайшее время.

Когда мы говорим о платежеспособности организации, ее активы должны рассматриваться нами как обеспечение ее долгов, то есть как то имущество, которое мы можем обратить в деньги, чтобы расплатиться по имеющимся обязательствам.

При оценки платежеспособности организации всегда следует принимать во внимание возможность существования двух точек зрения на ее финансовое положение.

1.2.2. Теория статистического баланса.

В первом случае (теория статического баланса) мы оцениваем финансовое положение организации исходя из возможности прекратить свою деятельность и срочной необходимости погасить все свои долги. Такой подход очень важен с позиций оценки риска возможного банкротства организации. В этом случае анализ платежеспособности позволяет увидеть, хватит ли у организации имущества, чтобы расплатиться по всем своим долгам. Для этого весь актив баланса сопоставляется со всей кредиторской задолженностью организации. При этом деление активов на внеоборотные и оборотные, а обязательств — на краткосрочные и долгосрочные не имеет значения.

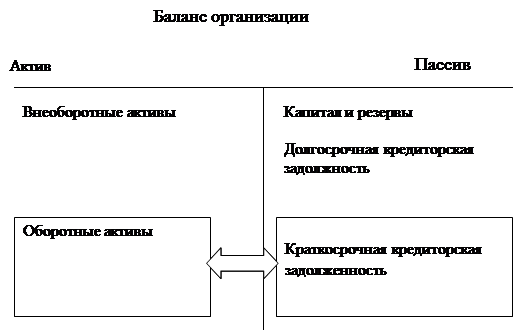

Таким образом, статический баланс предполагает оценку платежеспособности по алгоритму, представленному на рис.1.5

Рис.1.5. Принцип динамического баланса

Измеряется показатель платежеспособности по статическому балансу коэффициентом L.![]()

L = A\K, где А – актив баланса, а К – долги предприятия (его кредиторская задолженность, привлеченный капитал).

Оценивая возможные значения данного коэффициента можно сказать, что при его расчете организация всегда будет выглядеть платежеспособной, так как при наличии даже минимального объема собственных источников средств (раздел пассива баланса «капитал и резервы») значение данного коэффициента будет больше единицы. Однако это не совсем так. Если мы при оценке финансового положения организации вводим в свои рассуждения предположение о ее возможном закрытии, то, рассматривая актив баланса как обеспечение обязательств, мы должны переоценить актив до так называемых ликвидационных цен. Это цены, которые можно будет выручить при распродаже активов вследствие ликвидации фирмы.

Ликвидационные цены всегда ниже тех, по которым имущество отражается в балансе (то есть себестоимости или остаточной стоимости). По статистике ликвидационная цена составляет от 60 до 40 % оценки активов по фактическим затратам на приобретение или остаточной стоимости. Исходя из этого, если коэффициент L больше единицы, то это очень радующий нас показатель.

1.2.3. Теория динамического баланса.

Второй подход к оценке платежеспособности организации (теория динамического баланса) исходит из допущения того, что в ближайшем обозримом будущем организация не закроется.

Данный подход базируется на допущении непрерывности деятельности, согласно которому предполагается, что организация будет продолжать свою деятельность в обозримом будущем, и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности, и, следовательно, обязательства будут погашаться в установленном порядке.

Этот подход позволяет оценить платежеспособность организации с позиций ее текущей деятельности без ориентации на вероятность банкротства. Если организация нормально функционирует и не собирается закрываться, то у нее не возникает необходимости распродавать все свое имущество для погашения долгов. В этом случае в качестве обеспечения текущих (краткосрочных) обязательств организации рассматриваются те активы, которые в ближайшее время будут обращены в деньги не в результате тотальной распродажи, а в ходе нормальной деятельности организации.

Оценивая платежеспособность предприятия, в этом случае мы сопоставляем объем его наиболее ликвидного имущества с текущей кредиторской задолженностью. Общий принцип оценки платежеспособности в рамках теории динамического баланса может быть представлен на рис.1.6.

Рис.1.6 Принцип динамического баланса.

1.2.4. Основные коэффициенты оценки платежеспособности.

При анализе платежеспособности предприятия с позиций допущения непрерывности его деятельности обычно рассчитывается три основных коэффициента:

· коэффициент текущей платежеспособности;

· коэффициент быстрой платежеспособности;

· коэффициент абсолютной платежеспособности.

Коэффициент текущей платежеспособности (L1 ) — дает оценку возможности предприятия погашать свои долги, показывая сколько рублей оборотных средств приходится на один рубль краткосрочной кредиторской задолженности.

Данный коэффициент рассчитывается по формуле:

L1 = A\K, где А – оборотные активы фирмы; К – краткосрочная кредиторская задолженность.

Этот коэффициент демонстрирует, насколько текущие долги фирмы покрываются ее оборотными активами. А определяется как итог раздела «Оборотные активы» баланса, K — это итог раздела «Краткосрочные обязательства» баланса. Обычно приводится критическое нижнее значение показателя текущей платежеспособности, равное 2; однако это лишь ориентировочные параметры, указывающие на порядок показателя, но не на его точное нормативное значение.

При расчете коэффициента быстрой платежеспособности L2 , из числителя исключается такой показатель как запасы, то есть материалы, полуфабрикаты, готовая продукция и товары. Коэффициент принимает следующий вид:

L быстрой = (ДЗ+ДС)\К

платежеспособности

где ДЗ — сумма дебиторской задолженности, показанной в активе баланса предприятия, а ДC — денежные средства фирмы и их эквиваленты (краткосрочные финансовые вложения).

ДЗ определяется как сумма строки «Дебиторская задолженность» (платежи по которой ожидаются в течение двенадцати месяцев после отчетной даты), а ДC — как сумма строк: «Краткосрочные финансовые вложения», «Касса», «Расчетные счета», «Валютные счета» и «Прочие денежные средства».

Коэффициент абсолютной платежеспособности L 3 является наиболее жестким критерием ликвидности предприятия, показывая, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств. Коэффициент абсолютной платежеспособности имеет следующий вид:

L 3 = ![]()

1.3. Понятие кредитоспособности.

В основе оценки качества потенциального дебитора лежит оценка его кредитоспособности, методика которой разрабатывается самой компанией-поставщиком, представляющая собой своеобразные нормативы кредитоспособности (Credit Standard).

Это позволяет установить разумные пределы таких параметров, как объем одной поставки, срок кредита (погашения задолженности дебитором), скидки и надбавки к цене.

Определение системы характеристик для оценки кредитоспоcобности отдельных групп покупателей осуществляется обычно по следующим критериям:

— объем и стабильность осуществления хозяйственных операций с покупателем;

— репутация покупателя в деловом мире;

— платежеспособность клиента;

— платежеспособность;

— показатели собственного капитала и ликвидность;

— результативность его хозяйственной деятельности;

— финансовая устойчивость;

— объем и состав его активов, которые могут выступать в качестве обеспечения кредита при возникновении неплатежеспособности.

По результатам анализа кредитоспособности осуществляется группировка покупателей по категориям, на основании которой определяются возможные суммы и сроки кредитования с для каждого клиента в соответствии с кредитной политикой компании.

В процессе формирования принципов кредитной политики необходимо достижение компромисса между риском предоставления кредита (в следствии чего является увеличение продаж) и ликвидностью (которая может быть обеспечена ужесточением требований при кредитовании и как следствием отказом от некредитоспособных покупателей).

В результате проведения анализа на предприятии мы сможем увидеть кредитоспособно оно или нет. Сможет ли оно предоставлять кредит своим клиентам дабы увеличить объем продаж, либо это будет являться для него серьезным риском при малейшей отсрочки платежа.

2. Использование бухгалтерской отчетности для анализа платежеспособности и кредитоспособности предприятия на примере ООО «Евроимпорт».

2.1. Техническая характеристика ООО «Евроимпорт».

Общество с ограниченной о ответственностью «Евроимпорт» (далее «Общество») создано на основе добровольного соглашения лиц, объединивших свои средства для совместной хозяйственной деятельности и достижения целей, определенных в Уставе Общества.(см. прил. 1)

Общество является юридическим лицом, имеет право от своего имени заключать договоры, приобретать имущественные и личные не имущественные права, нести обязанности, быть истцом и ответчиком в суде, арбитражном суде, Третейском суде.

Общество имеет самостоятельный баланс, обособленное имущество в собственности, круглую печать, штампы, товарный знак, другие необходимые реквизиты, вправе открывать счета в банках.

Имущество Общества формируется за счет вкладов его участников, полученных доходов и других законных источников.

Общество отвечает по своим обязательствам всем принадлежащим ему имуществом.

ООО «Евроимпорт» образовалась в 2001 году.

Целью создания и деятельности Общества является получение прибыли от оптовой торговли мясом, мясом птицы, продуктами и консервами из мяса и мяса птицы в соответствии с общественными потребностями, развития предпринимательства и свободной конкуренции. Так же предприятие занимается сдачей в аренду помещений.

Ответственность за организацию бухгалтерского учета несет руководитель предприятия через обеспечение неукоснительного выполнения всеми работниками предприятия, имеющими отношение к учету, требований главного бухгалтера в части порядка оформления и представления для учета документов и сведений.

Управление ООО «Евроимпорт» состоит из нескольких уровней. На предприятии используется классическая иерархическая структура управления (табл. 2.1.), которая позволяет добиться специализированного разделения труда руководителей различного уровня.

Основные принципы бухгалтерского учета ООО «Евроимпорт» отражены в учетной политике предприятия и применяются последовательно из года в год (см.прил. 2).

ООО «Евроимпорт» имеет в составе имущество:

· Административно-бытовой комплекс

· Ангар

· Вагон-рефрижератор

· Здание комплекса мазутохранилище

· Здание котельной

· Здание насосной

· Здание щитовой

· Колбасно-кулинарный цех с бытовым комплексом

· Офисное помещение

·

2.2. Оценка финансового состояния ООО «Евроимпорт».

2.2.1. Анализ платежеспособности.

Сначала произведем расчет платежеспособности по теории статистического баланса. С помощью этой теории мы увидим сможет ли предприятие единовременно, при случае банкротства, погасить все свои долги.

Обратимся к Бухгалтерскому балансу ООО «Евроимпорт» за 2007 год (прил.№3 «Бухгалтерский баланс», «Отчет о прибылях и убытках» за 2007г.,а так же «Оборотно-сальдовая ведомость» за 2007г.).

L ст.б = 8571\6187 = 1,39

Из расчета этого коэффициента выходит, что организация в состоянии погасить свои долги при банкротстве, следовательно, она платежеспособна. Но этот анализ не совсем точен т.к. ликвидационные цены зачастую гораздо ниже тех, что отражаются в балансе, поэтому перейдем к расчету платежеспособности по теории динамического баланса.

При анализе платежеспособности предприятия с позиций допущения непрерывности его деятельности обычно рассчитывается три основных коэффициента:

коэффициент текущей платежеспособности;

коэффициент быстрой платежеспособности;

коэффициент абсолютной платежеспособности.

Расчет коэффициента текущей платежеспособности:

L1 = 5494\6187 = 0,89

Значение этого коэффициента значительно меньше норматива, который равен 2. Это свидетельствует о существующем риске несвоевременного погашения текущих обязательств.

Обратите внимание: анализ платежеспособности нашей организации с позиций теории статического баланса говорил о хороших показателях возможности организации оплачивать свои долги.

Анализ платежеспособности с позиции теории динамического баланса говорит совсем о другом. Это как нельзя лучше демонстрирует разницу между этими двумя подходами. У нашего предприятия достаточно имущества, чтобы погасить все свои долги при ликвидации бизнеса, но не хватает оборотных активов, чтобы своевременно расплачиваться по текущим долгам при нормальном продолжении дел.

Вместе с тем не все так печально. Следует помнить, что такой элемент оборотных активов организации как запасы отражается в балансе по ценам приобретения. Если же рассматривать запасы организации как обеспечение ее краткосрочных обязательств, то во внимание должны приниматься возможные цены их продажи. Если цена будет больше, то это значительно улучшит картину платежеспособности.

Расчет коэффициента быстрой платежеспособности:

L 2 = (4918 + 14) \ 6187 = 0,797

Логика исключения из числителя суммы оценки запасов состоит не только в значительно меньшей в сравнении с дебиторской задолженностью и денежными средствами степенью их ликвидности, но и (что гораздо более важно) то, что деньги, которые можно выручить в случае вынужденной продажи запасов, могут быть существенно меньше расходов по их приобретению.

Такое значение L 2 также значительно ниже его ориентировочного нижнего значения. Это подтверждает те выводы, которые мы сделали на основании анализа значения коэффициента L 1.

Расчет коэффициента абсолютной платежеспособности:

L 3 = 14 \ 6187 = 0,0023

Таким образом, 0,23 % имеющихся у организации краткосрочных обязательств может быть погашено немедленно.

Обычно приводимое в литературе по финансовому менеджменту нижнее значение коэффициента абсолютной платежеспособности составляет 0,25.

Коэффициента абсолютной платежеспособности на конец периода составил 0,0023 при нормальном ограничении 0,25, поэтому организация не сможет погасить срочные обязательства перед кредиторами.

Коэффициента быстрой платежеспособности составил на конец периода 0,8, при нормальном ограничении 1, поэтому организация не сможет погасить текущие обязательства даже за счет реализации оборотных активов.

Коэффициент текущей платежеспособности далек от нормального значения и составил 0,89, при нормальном ограничении 2, это характеризует предприятие как неплатежеспособную в данный период времени.

2.2.2. Анализ ликвидности.

Один из наиболее важных аспектов анализа финансового положения организации по данным бухгалтерского баланса — оценка ее платежеспособности как в краткосрочной, так и в долгосрочной перспективе. Краткосрочная платежеспособность определяется системой показателей ликвидности, которые отражают способность компании своевременно и в полном объеме выполнить расчеты по краткосрочным кредитам, займам, кредиторской задолженности поставщикам, обязательствам государству, персоналу и т. п.

В общепринятом смысле ликвидность — способность ценностей превращаться в деньги (наиболее ликвидные активы). Уровень ликвидноcmu активов характеризуется суммой денежных средств, которую можно получить от их продажи, и временем, которое для этого необходимо. Умение компании в как можно меньшие сроки превращать в деньги свои активы, не поступаясь их ценой, характеризует высокий уровень ее ликвидности.

Поскольку для предприятия деньги выполняют, как правило, одну функцию, служа лишь средством платежа, то поддержание достаточного уровня ликвидности заключается в формировании оптимальной структуры вложений капитала в активы, обеспечивающей приток денежных средств за счет продажи товаров, продукции и т. п. с целью погашения обязательств по мере наступления установленных сроков. Вместе с тем ликвидность и платежеспособность не тождественные понятия. Так, рассчитываемые по данным бухгалтерского баланса показатели ликвидности могут свидетельствовать об их удовлетворительном уровне, но, по существу, компания может иметь просроченные обязательства в связи с замедлением непосредственного денежного оборота, если в составе оборотных активов имеются неликвидные материальные запасы, просроченная дебиторская задолженность.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Уровень ликвидности баланса определяется сравнением статей активов, сгруппированных по степени ликвидности, и пассивов, сгруппированных по срочности их оплаты (погашения задолженности). В табл. 2.2 представлена такая группировка статей бухгалтерского баланса организации.

Таблица 2.2

Группировка активов по степени ликвидности и пассивов по срокам оплаты

|

Группа активов |

Группа пассивов |

|

Наиболее ликвидные активы (А1): · денежные средства · краткосрочные финансовые вложения |

Наиболее срочные обязательства (П1): · кредиторская задолженность · задолженность перед собственниками по выплате дивидендов · просроченная задолженность по кредитам и займам |

|

Быстро реализуемые активы (А2): · краткосрочная дебиторская задолженность (кроме просроченной и сомнительной) · прочие оборотные активы |

Краткосрочные обязательства (П2): · краткосрочные кредиты и займы (кроме просроченных) · резервы предстоящих расходов · прочие краткосрочные обязательства |

|

Медленно реализуемые активы (A3): · запасы (кроме неликвидных запасов сырья, материалов, готовой продукции); · НДС по приобретенным ценностям |

Долгосрочные обязательства (ПЗ): · долгосрочные кредиты, займы и другие долгосрочные обязательства |

|

Труднореализуемые активы (А4): · внеоборотные активы; · долгосрочная дебиторская задолженность · неликвидные запасы сырья, материалов, готовой продукции · просроченная и сомнительная дебиторская задолженность |

Постоянные пассивы (П4): · собственный капитал (устав ный, добавочный, резервный капитал, нераспределенная прибыль, доходы будущих периодов) |

Баланс считается абсолютно ликвидным, если выполняются все четыре неравенства: А1 ≥ П1; А2 ≥ П2; A3 ≥ ПЗ; А4 ≤ П4. Выполнение первых трех неравенств в данной системе влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Если одно или несколько неравенств системы не выполняются, то ликвидность баланса отличается от абсолютной. Недостаток средств в той или иной более ликвидной группе активов при сложении их итогов (А1+А2+АЗ) может быть компенсирован избытком по другой группе. В реальной же ситуации менее ликвидные активы в целях платежеспособности не могут компенсировать в полной мере недостаток более ликвидных.

Минимально необходимым условием для признания структуры баланса удовлетворительной является соблюдение неравенства А4 ≤ П4. В противном случае, когда величина группы постоянных пассивов (собственного капитала) меньше величины группы труднореализуемых (внеоборотных) активов, это означает, что компания осуществляет более рискованную финансовую политику, используя на формирование долгосрочных вложений часть обязательств.

Сопоставление групп активов и обязательств позволяет установить уровень ликвидности по состоянию на отчетную дату, а также спрогнозировать ее на перспективу. Текущая ликвидность свидетельствует о наличии у организации избыточной величины ликвидных активов (А1 + А2) для погашения краткосрочных обязательств (П1 + П2) в ближайшее время, т. е. соблюдается неравенство: А1 + А2 > П1 + П2. Перспективная ликвидность прогнозирует платежеспособность организации на более длительный срок, которая будет обеспечена при условии, что поступления денежных средств с учетом имеющихся материально-производственных запасов и долгосрочной дебиторской задолженности превысят все внешние обязательства: А1 + А2 + A3 > П1 + П2 + ПЗ.

Вместе с тем прогноз ликвидности, устанавливаемый по вышеприведенной схеме с использованием статичных данных бухгалтерского баланса, является приближенным. Для более точных выводов следует привлечь внутренние данные бухгалтерского учета, конкретизировать включаемые в группы активов и пассивов показатели, изучить их динамику, выявить тренд.

Вернемся же к нашему предприятию и найдем показатели по группам активов:

А1 = 14, А2 = 4952, А3 = 528, А4 = 3077

П1 = 4655, П2 = 1532, П3 = 0, П4 = 2384.

А1 < П1, А2 > П2, А3 > П3, А4 > П4.

По данным неравенствам ликвидность баланса нельзя назвать абсолютным. Поскольку величина группы постоянных пассивов (собственного капитала, П4) меньше величины группы труднореализуемых (внеоборотных А4) активов, то мы видим , что компания осуществляет рискованную финансовую политику вложив свои средства во внеоборотные активы, в имущество. Снижение финансовых рисков в данной ситуации может быть обеспечено за счет привлечения долгосрочных заемных средств в виде инвестиционных кредитов и займов. Но такой вид обязательств (ПЗ) у предприятия отсутствует, это означает, что часть внеоборотных активов финансируется за счет привлечения краткосрочного заемного капитала, срок возврата которого наступит раньше, чем окупятся внеоборотные активы. Следствием этого может стать стойкая неплатежеспособность, грозящая потерей бизнеса в целом при объявлении предприятия банкротом.

Если встанет вопрос о банкротстве и ликвидации организации, то с помощью своих внеоборотных активов организация сможет погасить долги, но это займет довольно продолжительное время.

2.2.3. Анализ финансовой устойчивости.

Анализ финансовой устойчивости организации позволяет сформировать представление о ее истинном финансовом положении и оценить финансовые риски, сопутствующие ее деятельности. Финансовая устойчивость — неоднозначная характеристика деятельности организации.

В широком смысле под финансовой устойчивостью организации следует понимать ее способность не только поддерживать доступный уровень деловой активности и эффективности бизнеса, но и наращивать его, гарантируя при этом платежеспособность, повышая инвестиционную привлекательность в границах допустимого уровня риска.

При этом компания должна сохранять структурное равновесие активов и пассивов в динамично изменяющихся рыночных условиях также под воздействием внутренних факторов.

Залог устойчивого финансового состояния организации — наличие у нее достаточного объема средств для формирования такой структуры активов, чтобы она отвечала сложившимся и перспективным потребностям бизнеса. Для этого необходимы надежные и по возможности относительно недорогие источники формирования активов. Привлекая в хозяйственный оборот заемные средства, компания должна представлять возникающие в связи с этим финансовые последствия: неизбежное повышение финансовых рисков, удорожание цены заемных средств, неблагоприятное воздействие этих факторов на финансовые показатели.

Задача обеспечения финансовой устойчивости состоит в том. чтобы в основе политики финансирования бизнеса соблюдался баланс между наращением объема финансовых ресурсов и сопутствующим этому процессу ростом финансовой зависимости, с одной стороны, и достижением такого прироста отдачи (эффективности) финансовых ресурсов, который мог бы компенсировать усиление финансовых рисков, с другой стороны.

Для предотвращения (или по крайней мере минимизации) финансовых рисков необходимо соблюдать обязательное в финансовом планировании требование осмотрительности, соблюдение которого может выражаться в формировании различных внутренних резервов на случай возникновения непредвиденных обстоятельств, способных привести к утрате финансовой устойчивости.

Главное условие обеспечения финансовой устойчивости организации — рост объема продаж, представляющий собой источник покрытия текущих затрат. Он формирует необходимую для нормального функционирования величину прибыли. В таких условиях роста прибыли финансовое состояние организации укрепляется, появляются возможности расширения бизнеса, вложения средств в совершенствование материально-технической базы, освоение новых технологий и пр.

Финансовое состояние организации оценивается по состоянию на отчетную дату по данным бухгалтерской отчетности и в первую очередь поданным бухгалтерского баланса. Первичным проявлением неудовлетворительного финансового состояния организации признается наличие непокрытого чистого убытка (стр. 470 баланса); чистого убытка отчетного и предыдущего года (стр. 190 отчета о прибылях и убытках); устойчивое снижение валюты баланса (отрицательная динамика показателей баланса по стр. 300 или стр. 700); просроченная кредиторская задолженность, не погашенные в срок займы и кредиты. Конкретные причины негативных финансовых результатов, неэффективного управления денежными потоками могут быть различны, а их последствия выражаются в снижении объема продаж из-за низкой конкурентоспособности продукции, просчетов в маркетинговой, производственной, финансовой, инвестиционной политике и других причин.

Для получения адекватных выводов о финансовом состоянии организации целесообразно пользоваться данными отчетности за два-три года, чтобы отличить разовую неустойчивость, вызываемую зачастую случайными факторами, от хронической, причины которой следует искать в производственно-хозяйственной деятельности, уровне управления, в том числе качестве финансового менеджмента организации.

В рамках анализа финансовой отчетности о высоком уровне финансовой устойчивости организации будут свидетельствовать высокие значения показателей, отражающих платежеспособность; ликвидность баланса; кредитоспособность; оборачиваемость средств; рентабельность.

Объекты анализа финансовой устойчивости организации:

1. наличие и размещение капитала, эффективность его использования;

2. оптимальность структуры пассивов (соответствие уровня финансовой независимости и степени финансового риска);

3. оптимальность структуры активов (соответствие уровня ликвидности активов и степени производственного риска);

4. платежеспособность и инвестиционная привлекательность;

5. вероятность банкротства;

6. порог рентабельности и запас финансовой прочности.

К ключевым задачам анализа финансового состояния организации относятся:

· оценка финансового положения организации на основе системы критериальных показателей;

· выявление и измерение влияния факторов хозяйственной деятельности организации на уровень ее финансовой устойчивости;

· прогнозирование финансового состояния и финансовых результатов организации исходя из сложившихся условий ведения бизнеса, наличия ресурсов;

· обоснование управленческих решений, направленных на реализацию резервов укрепления финансового состояния организации путем создания разновариантных финансовых моделей развития компании.

Детализированный анализ финансового состояния организации для установления уровня ее финансовой независимости проводится с использованием системы абсолютных и относительных показателей.

Наиболее востребованные абсолютные показатели, используемые для анализа финансового положения организации, представлены в табл. 2.3.

Таблица 2.3.

Абсолютные показатели, отражающие финансовое положение организации.

|

№ |

Показатель |

|

1 |

Абсолютный прирост совокупных активов (пассивов, валюты бухгалтерского баланса). |

|

2 |

Скорректированная величина внеоборотных активов, которая рассчитывается как разница между значение показателей по стр. 190 бухгалтерского баланса и бухгалтерской стоимостью: — деловой репутации; — организационных расходов; — капитальных затрат по арендуемым основным средствам; — капитальных затрат по законсервированному строительству; — долгосрочных финансовых вложений в уставные капиталы компаний, находящихся в стадии принудительной ликвидации; — сомнительных долгосрочных выданных займов; — отложенных налоговых активов; — прочих внеоборотных активов. |

|

3 |

Скорректированная величина оборотных активов, которая рассчитывается как разница между значением показателей по стр. 290 бухгалтерского баланса и бухгалтерской стоимостью: — неликвидного сырья и материалов; — незавершенного производства по снятой с производства продукции; — расходов будущих периодов; — готовой продукции, не пользующейся спросом; — НДС по приобретенным ценностям; — задолженности участников (учредителей) по взносам в уставной капитал; — просроченной и сомнительной дебиторской задолженности; — просроченных и сомнительных к взысканию выданных займов; — неликвидных ценных бумаг; — денежные средства на банковских счетах, невозможных для использования в расчетах («замороженных», корреспондентских и т.п.). |

|

4 |

Наиболее ликвидные оборотные активы – денежные средства, краткосрочные финансовые вложения (с учетом вышеперечисленных корректировок данных статей бухгалтерского баланса). |

|

5 |

Собственные средства (собственный капитал) – совокупная величина статей бухгалтерского баланса по разделу « Капитал и резервы» (стр. 490) и статьи «Доходы будущих периодов» (стр. 640 баланса), за минусом задолжности акционеров (участников) по взносам в уставной капитал ( дебетовое сальдо по сч. 75.1.). |

|

6 |

Долгосрочные обязательства – совокупная величина статей бухгалтерского баланса по разделу «Долгосрочные обязательства» (стр.590 баланса) за минусом статьи «Отложенные налоговые обязательства» (стр.515) |

|

7 |

Краткосрочные обязательства – совокупная величина статей бухгалтерского баланса по разделу «Краткосрочные обязательства» (стр.690 баланса) за минусом: — статьи «Доходы будущих периодов» (стр.640 баланса); — просроченной кредиторской задолженности по причине отсутствия получателя средств (например в связи с ликвидацией юридического лица поставщика или фактическим прекращением его деятельности) |

|

8 |

Выручка нетто – выручка от продажи товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и др. аналогичных обязательных платежей (значение показателя стр. 010 Отчета о прибылях и убытках). |

|

9 |

Чистая прибыль (убыток) – чистая нераспределенная прибыль (убыток) отчетного периода |

|

10 |

Чистый денежный поток по текущей (операционной) деятельности – разница между совокупным поступлением и совокупным выбытием денежных средств по обычным видам деятельности за отчетный период по данным отчета о движении денежных средств (стр. «Чистые денежные средства по текущей деятельности» формы №4). |

Одним из критериев финансовой независимости организации является обеспеченность его материальных оборотных активов (запасов) устойчивыми источниками формирования.

Для бесперебойного функционирования организации большое значение имеет формирование необходимых по объему и составу производственных запасов, поэтому при характеристике финансовой устойчивости организации существенная роль принадлежит показателю обеспеченности собственными источниками финансирования не всех оборотных активов, а именно производственных запасов.

Самый простой и приближенный способ оценки финансовой устойчивости для данного случая — сравнение величины средств, направленных предприятием на формирование материально-произ-водственных запасов (МПЗ), и достаточности финансовых источников этих средств.

Для выполнения аналитических процедур по данным бухгалтерского баланса определяется величина МПЗ, для чего суммируются показатели по строкам бухгалтерского баланса 210 и 220 («Запасы» и «НДС по приобретенным ценностям»). Далее также по балансу определяется величина источников этих средств. Считается, что если для формирования МПЗ достаточна сумма собственных оборотных средств (СОС), то финансовая независимость квалифицируется как абсолютная. При этом должно выполняться следующее условие, вытекающее из сравнения балансовых показателей:

МПЗ ≤ СОС (Строки 210+220 ≤ Строки 490+640+590-190)

Выполнение данного балансового условия показывает, что запасы полностью покрываются собственными оборотными средствами, т. е. организация абсолютно не зависит от внешних кредиторов, поскольку ей для этой цели заемные средства не требуются. Вместе с тем такая ситуация имеет и отрицательную сторону, поскольку она означает, что руководство компании придерживается слишком консервативной позиции в части финансирования бизнеса за счет заемных средств, не использует в должной мере эффект финансового рычага, который в условиях прибыльного бизнеса способствует росту прибыли, рентабельности капитала.

Если условие абсолютной финансовой независимости организацией не выполняется, то следует определить, за счет каких заемных источников она осуществляет финансирование недостающего объема материальных оборотных ресурсов. Очевидно, что такими источниками могут быть какие-либо статьи краткосрочных обязательств предприятия. При условии, что недостающая часть средств компенсируется за счет привлечения краткосрочных кредитов и займов (ККЗ) (как правило, они и привлекаются на цели так называемого пополнения оборотных средств), финансовая устойчивость предприятия считается нормальной. Такая ситуация по данным баланса будет выглядеть следующим образом:

МПЗ ≤ СОС+ККЗ (Строки 210+220 ≤ Строки 490+640+590-190+610)

Высокой степенью финансовой зависимости будет характеризоваться та организация, у которой ситуация по данным бухгалтерского баланса выглядит следующим образом:

МПЗ ≥ СОС + ККЗ.

В данном случае финансирование части МПЗ осуществляется за счет краткосрочной кредиторской задолженности (поставщикам, государству, внебюджетным фондам, работникам по заработной плате и т. п.). Несколько ослабить финансовую напряженность в данных обстоятельствах может наличие в составе кредиторской задолженности статьи «Авансы полученные» или «Задолженность перед дочерними или зависимыми обществами». Если такая финансовая ситуация носит устойчивый характер продолжительное время, у организации постоянно возникают проблемы с оплатой текущих обязательств и т. п., то ее финансовое положение будет квалифицировано как кризисное.

Наряду с абсолютными показателями финансовую устойчивость организации характеризуют также относительные показатели — коэффициенты, принятые в мировой и отечественной учетно-аналитической практике (табл. 2.3).

Таблица 2.3.

Коэффициенты, характеризующие уровень финансовой устойчивости организации.

|

Наименование коэффициента |

Расчет |

Характеристика |

|

Коэффициент (финансовой |

Кавт .= |

Доля формирования активов за счет собственного капитала |

|

Коэффициент |

К фр . = |

Финансовая активность организации по привлечению заемных средств |

|

Коэффициент |

К мск = (Соб.капитал + Долгосроч.обяз. -внеоборот.активы)\Собств.кап. |

Доля собственного капитала направленная на финансирование оборотных активов |

|

Коэффициент |

К па = (Внеоборот.активы – Долгосроч.обяз.)\Соб.капитал |

Доля собственного капитала направленная на финансирование внеоборотных активов |

|

Коэффициент |

К сос = (Соб.кап. + Долгосроч.обяз.-Внеобор.активы)\Оборот.активы |

Доля формирования оборотных активов за счет собственного капитала |

|

Коэффициент |

К зап . = (Соб.кап. + Долгосроч.обяз.-Внеобор.активы)\Запасы |

Доля формирования запасов за счет собственного капитала; значение этого показателя на уровне единицы отражает устойчивое финансовое состояние организации. |

Для характеристики финансового положения «по вертикали» основными показателями финансовой устойчивости организаций являются коэффициент финансирования и коэффициент автономии (финансовой независимости, уровень собственного капитала). Последний представляет собой долю собственных средств в величине совокупных источников средств (пассивах) организаций, т. е. определяет степень независимости от внешних источников (кредитов, займов, кредиторской задолженности и т. п.). В мировой практике финансового анализа коэффициент автономии называется «Equity Ratio», что в переводе на русский язык означает «коэффициент собственности». Пользователи финансовой отчетности склонны положительно оценивать финансовую устойчивость предприятия при условии, что значение этого коэффициента превышает 0,5. Это особенно важно для российских предприятий, осуществляющих бизнес в недостаточно стабильной рыночной экономической ситуации.

Высокий уровень собственного капитала отражает высокое качество финансовой структуры капитала предприятия, его финансовую независимость и отсутствие значительных финансовых рисков. Низкий уровень коэффициента автономии свидетельствует о высокой степени зависимости предприятия от внешней финансовой ситуации, стоимости кредитных ресурсов, уровня платности заемных средств, повышении финансовых рисков. Если рентабельность совокупного капитала окажется ниже цены заемных ресурсов, то высокий уровень финансового рычага в этих условиях будет оказывать обратный эффект.

Противоположный подход используется при оценке сложившихся на отчетную дату значений (и их динамики за анализируемый период) коэффициентов финансовой зависимости (доли заемного капитала в совокупных пассивах) и финансовой активности (финансового рычага, соотношение заемных и собственных средств), отражающих степень финансового риска.

Финансовая устойчивость зависит также от результатов анализа баланса «по горизонтали», а именно от соблюдения основного правила, при котором собственный капитал превышает внеоборотные активы. Выполнение этого условия характеризуют значения коэффициентов:

· собственных оборотных средств в совокупных активах;

· обеспеченности собственными оборотными средствами;

· обеспеченности запасов собственными оборотными средствами;

· маневренности собственного капитала;

· постоянного актива;

· инвестирования.

Наиболее существенным для характеристики финансовой устойчивости организации, а также ее ликвидности и платежеспособности является коэффициент обеспеченности оборотных активов собственными средствами — доля оборотных активов организации, сформированная за счет собственного капитала.

Абсолютной финансовой независимостью (как указывалось выше) обладает предприятие, которое полностью формирует материально-производственные запасы только за счет собственных средств. При этом коэффициент обеспеченности запасов собственными оборотными средствами будет больше или равен единице.

Теперь вернемся к нашему предприятию и проведем сравнение величины средств, направленных предприятием на формирование материально-производственных запасов, и достаточности финансовых источников этих средств.

МПЗ = 528, а СОС = -693, следовательно МПЗ ≥ СОС, а это означает, что условие финансовой независимости организации не выполняется, а значит недостающий объем материальных оборотных ресурсов финансируется за счет каких-нибудь заемный средств: ККЗ = 1532, следовательно:

МПЗ ≤ СОС + ККЗ . Очевидно, что такими источниками могут быть какие-либо статьи краткосрочных обязательств предприятия. При условии, что недостающая часть средств компенсируется за счет привлечения краткосрочных кредитов и займов (ККЗ) (как правило, они и привлекаются на цели так называемого пополнения оборотных средств), финансовая устойчивость предприятия считается нормальной.

Приведенные коэффициенты, определяемые по данным бухгалтерского баланса и отражающие уровень финансовой независимости в части формирования имущественного комплекса организации, являются наиболее распространенными в финансовом анализе. Однако принимать указанные оптимальные значения этих коэффициентов за общие для всех организаций нормативы не следует.

Целесообразно каждой организации исходя из принципов общей финансовой стратегии, стадии жизненного цикла компании, финансового менталитета руководства и собственников, определять на внутреннем управленческом уровне предпочтительные нормативные значения индикаторов финансовой устойчивости.

При этом важно помнить, что внешние субъекты бизнес-отношений все же ориентируются на общепринятые значения коэффициентов финансовой устойчивости, которые содержатся не только в специальной экономической литературе, но и в ряде методических и инструктивных документов:

Правилах проведения арбитражным управляющим финансового анализа, утвержденных постановлением Правительства РФ от 25.06.03 г. № 367;

Методических рекомендациях по реформе предприятий (организаций), утвержденных приказом Минэкономики России от 01.10 97 г № 118;

Инструкции Сбербанка России от 26.10.93 г. № 26-р «О кредитовании юридических лиц учреждениями Сберегательного банка Российской Федерации»;Положении Центрального банка РФ от 19.03.03 г. № 218-П •О порядке и критериях оценки финансового положения юридических лиц — учредителей — (участников) кредитных организаций»;

Положении Центрального банка РФ от 26.03.04 г. № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» и др.

Рассмотренные выше показатели представляют собой наиболее важные финансовые коэффициенты, изучение которых составляет основу анализа финансовой устойчивости предприятия. Вместе с тем анализ финансовой устойчивости не ограничивается исследованием этих коэффициентов. В частности, представляют интерес анализ внутренней бухгалтерской информации относительно структуры и степени диверсификации дебиторской и кредиторской задолженностей, оценка рисков финансово-хозяйственной деятельности, анализ определения потребности в дополнительных источниках финансирования и обоснования структуры капитала предприятия и изучение других вопросов.

Общее заключение о финансовой устойчивости организации должно базироваться на результатах всестороннего глубокого анализа как положительных, так и отрицательных факторов, самые общие из которых представлены в табл. 2.4.

Таблица 2.4.

Основные факторы, влияющие на уровень финансовой устойчивости.

|

Положительные |

Отрицательные |

|

Отсутствие просроченной задолженности по денежным обязательствам |

Высокие темпы роста отвлечения денежной массы в формирование внеоборотных активов при отсутствии устойчивых источников (собственных или долгосрочных заемных) |

|

Высокая оборачиваемость оборотных активов |

Наличие просроченной дебеторский задолженности |

|

Ускорение периода инкассирования дебиторской задолженности |

Неблагоприятное соотношение между дебиторской и кредиторской задолженностью |

|

Рост чистого денежного потока по текущей (операционной) деятельности |

Низкий уровень собственного капитала |

|

Положительная динамика прибыли от продаж |

Низкий уровень платежеспособности, обусловленный снижением доли высоколиквидных оборотных активов |

|

Рост рентабельности от продаж |

Замедление оборачиваемости оборотных средств |

|

Высокий удельный вес собственных источников средств |

Снижение объемов продаж |

|

Достаточность собственного капитала для финансирования внеоборотных активов и менее ликвидной части оборотных активов |

Удорожание себестоимости еденицы производимой продукции |

3. Анализ ООО «Евроимпорт» на основе бухгалтерской отчетности за 2 года.

В таблице 3.1. предоставлены расчеты коэффициентов платежеспособности сделанные на основании бухгалтерской отчетности за 2 года (см. прил.3 и 4) деятельности предприятия . И хотя из выше изложенной теории мы понимаем, что несоответствие хотя бы одного коэффициента установленным нормам позволяет сделать нам вывод о том, что предприятие не платежеспособно и по коэффициенту платежеспособности статистического баланса, платежеспособно только при случае ликвидации предприятия. Но нам хорошо видна в основном благоприятная тенденция значений коэффициентов за анализируемый период.

Таблица 3.1.

Показатели платежеспособности.

|

№ |

Показатель |

Значение |

Оптимальное значение |

Темп прироста (%) |

Абсолютный прирост |

|

|

2006 |

2007 |

|||||

|

1 |

Коэффициент платежеспособности статистического баланса |

0,55 |

1,39 |

≥ 1 |

152,7 |

0,84 |

|

2 |

Коэффициент текущей платежеспособности |

0,68 |

0,89 |

≥ 2 |

30,88 |

0,21 |

|

3 |

Коэффициент быстрой платежеспособности |

0,23 |

0,8 |

≥ 1 |

247,8 |

0,57 |

|

4 |

Коэффициент абсолютной платежеспособности |

0,0103 |

0,0023 |

≥ 0,25 |

-77,7 |

-0,01 |

В соответствии с группировкой предоставленной в таб. 3.2., ранжированы статьи активов и пассивов по данным бухгалтерского баланса ООО «Евроимпорт» на начало и конец 2007 года, мы видим. Что снизились такие группы активов как: наиболее ликвидные, медленно реализуемые, трудно реализуемые, но радует тот факт, что почти в 5 раз возросла группа быстро реализуемых активов. А в группе пассивов огорчает, что значительно выросла группа наиболее срочных обязательств, которые нужно будет гасить в ближайшие сроки. Такой баланс можно признать условно ликвидным, поскольку выполняется последнее из четырех неравенств.

Таблица 3.2.

В табл. 3.3 представлены результаты расчетов финансовых коэффициентов, характеризующих структуру баланса ООО «Евроимпорт» по состоянию за 2 года.

Как видно из табл. 3.3, на конец 2007 г. финансовое положение ООО «Евроимпорт» заметно ухудшилось, о чем свидетельствует отрицательная динамика ряда коэффициентов.

Так, значение коэффициента финансовой независимости (автономии) возросло за 2007 г. на 1,7 и на 01.01.08 г. составило 0,28, т. е. удельный вес собственного капитала в составе совокупных пассивов (всех источников средств) равен 28%, что является довольно низким значением т.к. он должен составлять 50% и более, но тот факт, что он возрос является положительной новостью.

Коэффициент обеспеченности оборотных активов собственными средствами показал нам, что всё-таки доля оборотных средств за счет собственного капитала возросла. Но по коэффициент обеспеченности запасов собственными средствами мы видим, что по сравнению с предыдущим годом, финансовое состояние не только не улучшилось, а во многом ухудшилось.

Коэффициенты маневренности и постоянного актива в сумме равны единице, так как каждый из них отражает направление использования собственного капитала организации, большая часть которого финансирует внеобороные активы, а остальная часть — оборотные. Поскольку любая компания для соблюдения минимального уровня финансовой устойчивости и ликвидности баланса должна иметь величину собственного капитала, превышающую величину внеоборотных (долгосрочных) активов, то значение коэффициента маневренности собственного капитала должно быть как минимум положительным. В противном случае, как у ООО «Евроимпорт» на 31.12.2007, компания не имеет собственных источников для формирования оборотных активов, т. е. величина собственного оборотного капитала отрицательна.

Таблица 3.3.

Коэффициенты, характеризующие финансовую устойчивость ООО «Евроимпорт».

|

Показатель |

Оптимальное |

На |

На |

Изменение |

|

1. Коэффициент финансовой независимости (автономии) |

≥ 0,5 |

-0,79 |

0,28 |

1,07 |

|

2. Коэффициент финансового рычага (финансовый леверидж) |

≤ 1 |

-0,84 |

2,59 |

3,43 |

|

3. Коэффициент маневренности собственного капитала |

0,2 |

0,27 |

-0,29 |

-0,56 |

|

4. Коэффициент постоянного актива |

≤ 0,8 |

0,73 |

1,29 |

0,56 |

|

5. Коэффициент обеспеченности оборотных активов собственными средствами |

≥ 0,1 |

-0,47 |

-0,13 |

0,34 |

|

6. Коэффициент обеспеченности запасов собственными средствами |

≥ 0,8 |

-0,74 |

-1,43 |

-0,69 |

В заключение следует сказать, что положение ООО «Евроимпорт» с учетом взаимосвязи показателей, характеризующих финансовое состояние данной организации, его следует признать весьма неустойчивым. При определении дальнейшей стратегии функционирования необходимо учесть, что исходя из сложившейся на отчетную дату ситуации организация располагает возможностями для обеспечения устойчивого развития в длительной перспективе, при условии рационального использования этих возможностей.

Заключение

Из выше изложенного материала мы понимаем, что бухгалтерская отчетность позволяет не только установить объем, динамику, структуру, направления вложений капитала, оценка его эффективности использования за анализируемый период, установить его достаточность для текущей и предстоящей хозяйственной деятельности, но и произвести экономический анализ деятельности предприятия: анализ платежеспособности, ликвидности, финансовой устойчивости и пр.

На основе информации, содержащейся в бухгалтерской отчетности компании, внешние пользователи могут принять решения о целесообразности и условиях заключения с ней коммерческих сделок; оценить её кредитоспособность как заемщика и соизмерить степень финансового риска своих вложений, целесообразность приобретения ценных бумаг или активов и т.п.

Список используемой литературы:

1. Приказ Минфина РФ № 67н от 22.07.03 «О формах бухгалтерской отчетности организаций»

2. Н.С.Пласкова «Экономический анализ» — М.: Эксмо 2009г. – 703стр.

3. Баканов М.И., Шеремет А.Д. «Теория анализа хозяйственной деятельности» — М: Финансы и Статистика 2004г. – 356 стр.

4. Жарылгасова Б.Т. «Анализ бухгалтерской отчетности» — М.: ГОУ РГАЗУ, 2004г. – 145стр.

5. Ковалев В.В., Волкова О.Н. «Анализ хозяйственной деятельности предприятия» — М.: ООО «ТК Велби», 2004г.

6. Каморджанова Н.А., Карташов И.В. «Бухгалтерский финансовый учет». – Питер. – 2002. – 464 с.

7. Кондраков Н.П. «Бухгалтерский учет» — М.: Инфра-М — 2004. – 592с.

8. Любушин Н.П.,Жаринов В.В.,Бородина Н.В. «Теория бухгалтерского учета» — 2-е издание – М: Юнити – 2002- 312с.

9. Грузинов В.П., Грибов В.Д. Экономика предприятия: Учеб. пособие — М.: Финансы и статистика, 2005. — 208 с.

10. Сергеев И.В. Экономика предприятия. Учеб. пособие. — М.: Финансы и статистика, 2005. — 304 с.

11. Экономика предприятия / Под ред. Е.Л.Кантора. — СПб.: Питер, 2006. — 352 с.

12. Ковалев В., Волкова О Анализ хозяйственной деятельности предприятия. Издательство: ТК Велби, 2006.

13. Комаров Н.М. «Анализ хозяйственной деятельности предприятия», Мн.: «Высшая школа», 2003г

14. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика: Пер. с англ. со 2-го изд.- М.: «Дело ЛТД», 1993.- 864 с.

15. Ярмолович Л.Л. Финансы предприятия — Мн.: БГЭУ, 1997г.

(3 оценок, среднее: 4,67 из 5)

(3 оценок, среднее: 4,67 из 5)