Учебная работа. Финансовая аренда. Учет и раскрытие в отчетности № 1302

План

…………………………………………………………………………………………. 3

1. Основы арендных отношений………………………………………………………. 5

1.1. Нормативно правовые основы арендных отношений…………………………………… 5

1.2. Классификация видов аренды…………………………………………………………………………. 6

2. Финансовая аренда (лизинг). ………………………………………………………. 8

2.1. Понятие лизинга. Правовые основы лизинга…………………………………………. 8

2.2. Виды лизинговых отношений…………………………………………………………… 10

3. Учет и правовое регулирование лизинга в Казахстане…………………… 17

3.1. Бухгалтерский учет………………………………………………………………………………………. 17

3.2. Налоговый учет………………………………………………………………………………………. 25

Заключение…………………………………………………………………………………….. 29

Список литературы…………………………………………………………………………. 30

История арендных и лизинговых отношений уходит в глубину веков. Она богата и разнообразна, как и история самого человечества. Свидетельства прошлого — археологические находки и древние рукописи донесли до нас различные примеры лизинга или аренды с самого начала возникновения человеческого рода.

По свидетельствам пятитысячелетней давности, первыми освоили аренду древние государства Ближнего Востока. В основном эта аренда была связана с сельским хозяйством — аренда земли, ирригационных систем и скота. Существуют свидетельства, что в 1800 г. до н.э. в окрестностях Вавилона семейное предприятие «Мурашу» специализировалось на заключении арендных сделок, которые были увязаны с персидской системой оплаты труда. Монархи Персии награждали воинов землей за службу. Но если воин не желал обрабатывать землю, он сдавал ее в аренду за определенную плату семейному предприятию «Мурашу», которое в свою очередь сдавало землю в аренду крестьянам.

В 370 г. до н.э. в Древней Греции впервые было подписано соглашение о так называемой банковской аренде. Уникальность этого вида аренды заключалась в том, что в аренду сдавались имя и деловая репутация банка (good will), вклады, помещения, служащие, а иногда и часть заложенного банку имущества.

По свидетельствам ученых-историков, первые документальные упоминания о лизинговой сделке относятся к 1066 году, когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова. А уже через два века, в 1248 году, была зарегистрирована первая официальная лизинговая сделка — крестоносцы, готовясь к очередному походу, получили амуницию с правом дальнейшего выкупа.

Начало современного лизинга связывают с операциями телефонной компании «Белл», руководство которой в 1877 г. приняло решение не продавать свои телефонные аппараты, а сдавать их в аренду. Однако первое общество, для которого лизинговые операции стали основой его деятельности, было создано только в 1952 г. в Сан-Франциско американской компанией «Юнайтед стейтс лизинг корпорейшн» (в настоящее время — «Юнайтед стейтс лизинг интернешнл»).

С тех пор лизинг традиционно считается американским изобретением.

В Казахстане понятие «лизинг» появилось в июле 2000 г.

Своим рождением оно обязано Закону РК «О финансовом лизинге» от 05.07.2000 г. № 78-И, который был принят с целью регулирования отношений, возникающих в процессе финансового лизинга, и направлен на привлечение инвестиций на основе лизинговой деятельности.

Согласно данному Закону финансовый лизинг (далее — лизинг) — вид инвестиционной деятельности, при которой лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на срок не менее трех лет для предпринимательских целей.[5]

Мировой рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции.

Актуальность темы моей курсовой работы обусловлена тем, что в условиях стремительного развития арендные отношения выходят на первый план, так как многие участники хозяйственного оборота рассматривают аренду как альтернативу покупки арендованному имуществу.

Цель –выявить и проанализировать особенности финансовой аренды(лизинга), рассмотретьучет и раскрытие в отчетностифинансовой аренды.

Во исполнение названной цели, считаем необходимым достижение следующих задач:

— рассмотреть основы арендных отношений: нормативно правовые основы арендных отношений, классификацию видов аренды;

— рассмотреть бухгалтерский и налоговый учет лизинга в Казахстане.

1. Основы арендных отношений.

1.1. Нормативно правовые основы арендных отношений.

При изучении данного вопроса необходимо определиться с теми понятиями, которые используются в гражданском законодательстве, бухгалтерском и налоговом учете.

Основным законодательным актом, на который следует опираться при заключении договора аренды, является Гражданский кодекс Республики Казахстан.

В соответствии со статьей 540 Гражданского кодекса по договору имущественного найма (аренды) наймодатель обязуется предоставить нанимателю имущество за плату во временное владение и пользование. К договорам имущественного найма также относятся договоры лизинга, проката, а также иные виды договоров,связанные с передачей имущества за плату во временное пользование.

Согласно статье 582 Гражданского кодекса, договор аренды здания или сооружения заключается в письменной форме путем составления единого документа, подписанного сторонами.

При этом несоблюдение формы договора аренды здания или сооружения влечет его недействительность.

Договор аренды здания или сооружения, заключенный на срок не менее одного года, подлежит государственной регистрации и считается заключенным с момента такой регистрации. Кроме того, на основании статьи 583 Гражданского кодекса договор аренды здания или сооружения должен предусматривать размер арендной платы. Понятие «финансовый лизинг» указано в Законе Республики Казахстан «О финансовом лизинге» (с изменениями и дополнениями по состоянию на 23.12.2005 г.) от 5 июля 2000 года № 78-II. Согласно вышеуказанному закону, финансовый лизинг (далее — лизинг) — вид инвестиционной деятельности, при которой лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на срок не менее трех лет для предпринимательских целей. При этом передача предмета лизинга по договору лизинга должна отвечать одному или нескольким из следующих условий:

1. передача предмета лизинга в собственность лизингополучателю и (или) предоставление права лизингополучателю на приобретение предмета лизинга по фиксированной цене определены договором лизинга;

2. срок лизинга превышает 75% срока полезной службы предмета лизинга;

3. текущая (дисконтированная) стоимость лизинговых платежей за весь срок лизинга превышает 90% стоимости передаваемого предмета лизинга.[6]

Таким образом, одним из условий лизинга является то, что срок, на который предмет лизинга передается лизингополучателю, должен быть соизмерим по продолжительности со сроком амортизации всей или существенной части (не менее 75%) стоимости предмета лизинга. Лизингополучатель должен возвратить предмет лизинга на условиях договора.

В договоре лизинга может быть предусмотрено право или обязанность лизингополучателя приобрести предмет лизинга в собственность по заранее определенной цене. При этом необходимо учесть, что обязательным условием перехода права собственности на предмет лизинга является выполнение всех своих денежных обязательств лизингополучателем перед лизингодателем по договору лизинга.

1.2. Классификация видов аренды

В соответствии с МСФО 17 аренда классифицируется как финансовая, если в ее рамках происходит передача практически всех рисков и выгод, присущих праву собственности. Аренда классифицируется как операционная, если в ее рамках не происходит передачи практически всех рисков и выгод, присущих праву собственности.[8]

Классификация аренды в качестве финансовой или операционной зависит от содержания операции, а не от формы договора. Ниже приведены примеры ситуаций, которые по отдельности или в сочетании обычно приводят к классификации аренды в качестве финансовой:

1. к концу срока аренды право собственности на актив переходит к арендатору;

2. арендатор имеет право купить арендуемый актив по цене, которая, как ожидается, будет значительно ниже справедливой стоимости на дату, когда это право может быть использовано, и на начальную дату аренды существует обоснованная уверенность в том, что это право будет использовано;

3. срок аренды составляет значительную часть срока экономической службы актива, даже если право собственности не передается;

4. на начальную дату аренды приведенная стоимость минимальных арендных платежей близка к справедливой стоимости арендуемого актива;

5. арендуемые активы носят настолько специализированный характер, что только арендатор может использовать их без существенных модификаций.

Ниже приведены признаки, наличие которых по отдельности или в сочетании также может привести к тому, что аренда будет классифицирована в качестве финансовой:

1. при досрочном прекращении аренды арендатором все убытки арендодателя, связанные с таким досрочным прекращением, ложатся на арендатора;

2. прочие доходы или убытки от колебаний ликвидационной стоимости актива на конец срока аренды получает арендатор (например, в форме скидки с арендной платы, равной большей части поступлений от продаж в конце срока аренды);

3. арендатор имеет возможность продлить аренду, причем арендные платежи в продленном периоде будут значительно ниже рыночных. [1]

Примеры и признаки, перечисленные выше, не всегда являются исчерпывающими. Если становится понятным по каким-то другим признакам, что в рамках аренды не происходит передачи практически всех рисков и выгод, присущих праву собственности, то аренда классифицируется как операционная.

Например, такая ситуация может возникнуть, если право собственности на актив переходит в конце срока аренды за нефиксированную плату, равную его справедливой стоимости, или если существует условная арендная плата, которая делает невозможным переход к арендатору практически всех рисков и выгоды, связанных с владением активом.

Классификация аренды производится на начальную дату аренды и не изменяется в течение срока аренды, кроме случаев, когда арендатор и арендодатель соглашаются на изменение условий аренды (за исключением простого ее продления); в таких случаях классификация аренды должна быть подвергнута пересмотру.

В соответствии с МСФО 17 «Аренда» классификация аренды осуществляется в начале аренды. Если условия договора аренды в дальнейшем существенно пересматриваются сторонами, то пересмотренные условия должны рассматриваться как договор аренды с новыми существенными условиями для цели повторной классификации аренды.

МСФО 17 называет 5 ситуаций, свидетельствующих о наличии финансовой аренды:

1. к концу срока аренды право собственности активом переходит к арендатору;

2. арендатор имеет возможность купить актив по цене, которая значительно ниже справедливой стоимости на дату реализации этой возможности, а в начале срока аренды существует объективная определенность того, что эта возможность будет реализована;

3. срок аренды составляет большую часть срока экономической службы актива, несмотря на то, что право собственности может не передаваться;

4. в начале срока аренды дисконтированная стоимость минимальных арендных платежей составляет, по крайней мере, практически всю справедливую стоимость арендуемого актива;

5. арендованные активы носят специальный характер, так что только арендатор может пользоваться ими без существенных модификаций. [8]

Данный перечень условий позволяет идентифицировать финансовую аренду. Для целей учета необходимо проанализировать каждый из указанных здесь пунктов. В случае, если конкретный договор предусматривает наличие хотя бы одного из условий из указанных пунктов, то данный договор является договором финансовой аренды.

2. Финансовая аренда (лизинг).

2.1. Понятие лизинга. Правовые основы лизинга.

Как у любого сложного экономического понятия, у лизинга есть множество определений. Лизинг — слово английского происхождения, производное от глагола tolease — брать и сдавать имущество во временное пользование. Наиболее точно отражающим сущность термина «лизинг» является следующее определение:

Лизинг представляет собой инвестирование временно свободных или привлеченных финансовых средств, при котором лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование с правом последующего выкупа.

В начале девяностых годов казахстанские коммерческие банки стали осуществлять первые лизинговые операции. Но в то время не было ни нормативной базы, ни опыта проведения таких сделок. Лизинговые сделки осуществлялись в разовом порядке и были незначительны по объемам.

Первым нормативным документом, регулировавшим лизинговые отношения в Казахстане, стало постановление Правительства Республики Казахстан «Об организации обеспечения агропромышленного комплекса машиностроительной продукцией на основе лизинга» от 23.12.1995 года № 1851, которым было утверждено положение «О лизинге в агропромышленном комплексе».

Следующим этапом развития нормативного обеспечения лизинга следует считать принятие Закона Республики Казахстан «О финансовом лизинге» № 78-П от 05.07.2000 года, после которого многие банки стали рассматривать лизинг в качестве нового финансового инструмента и приступили к созданию дочерних лизинговых компаний. Законом достаточно подробно определены права и обязанности лизингодателя, лизингополучателя и продавца предмета лизинга, причем в казахстанском законодательстве много внимания уделено защите прав лизингополучателя.[4]

В настоящее время в Казахстане действуют около 20 лизинговых компаний с различной отраслевой направленностью и спецификой деятельности. А обновление основных фондов путем приобретения имущества в лизинг пользуется все большей популярностью.

Преимущества лизинга неоспоримы. Это отсутствие крупных единовременных затрат на приобретение основных средств, а также необходимости в залоге, гибкий график платежей и др. Кроме того, наличие льгот в Налоговом кодексе и положения законодательных актов, касающихся лизинговых операций, делают этот вид кредитования более привлекательным.

В рамках данной темы автором на практических примерах подробно рассмотрены вопросы лизинговых операций, как-то: правовые аспекты договоров лизинга, бухгалтерский учет и особенности налогообложения по договорам лизинга.

Лизинговые отношения в Казахстане регулируются Гражданским, Гражданским процессуальным кодексами, Законом РК «О финансовом лизинге» и другими законодательными актами.

Гражданский кодекс Республики Казахстан (Особенная часть) включил в состав главы 29 «Имущественный наем (аренда)» параграф 2 «Лизинг» в 1999 году, в котором были даны понятия договора лизинга и его существенные условия, предмета лизинга, ответственность за риск порчи или гибели предмета лизинга, платежи, порядок передачи предмета лизинга и ответственность продавца.

В развитие концептуальных положений по лизингу, установленных Гражданским кодексом, 5 июля 2000 года принимается Закон РК «О финансовом лизинге».

Закон РК «О финансовом лизинге» содержит следующие положения, знать которые необходимо для использования в бухгалтерском и налоговом учетах.

· Финансовый лизинг — вид инвестиционной деятельности, при котором лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на срок не менее трех лет для предпринимательских целей.

При этом передача предмета лизинга по договору лизинга должна отвечать одному или нескольким из следующих условий:

1) передача предмета лизинга в собственность лизингополучателю и (или) предоставление права лизингополучателю на приобретение предмета лизинга по фиксированной цене определены договором лизинга;

2) срок лизинга превышает 75% срока полезной службы предмета лизинга;

3) текущая (дисконтированная) стоимость лизинговых платежей за весь срок лизинга превышает 90% стоимости передаваемого предмета лизинга.

Лизингодатель — участник лизинговой сделки, который за счет привлеченных и (или) собственных денег приобретает в собственность предмет лизинга и передает его лизингополучателю на условиях договора лизинга. В рамках одной лизинговой сделки лизингодатель не вправе одновременно выступать в качестве другого ее участника.

· Лизингополучатель — участник лизинговой сделки, который принимает на условиях договора лизинга предмет лизинга для предпринимательских целей.

· Продавец — участник лизинговой сделки, у которого лизингодатель приобретает предмет лизинга на основании договора купли-продажи или договора лизинга. Продавец может одновременно выступать в качестве лизингополучателя предмета лизинга (возвратный лизинг).

· Срок лизинга — срок, на который предмет лизинга предоставляется лизингополучателю во временное владение и пользование в соответствии с договором лизинга. При этом досрочное расторжение договора лизинга при сохранении права собственности на предмет лизинга за лизингодателем не влечет за собой изменения срока лизинга.

2.2. Виды лизинговых отношении

1) возвратный лизинг -разновидность лизинга, при котором продавец продает предмет лизинга лизингодателю с условием получения данного предмета лизинга в лизинг в качестве лизингополучателя;

1-1) вторичный лизинг — разновидность лизинга, при котором предмет лизинга, оставшийся в собственности лизингодателя в случае прекращения или расторжения договора лизинга, передается в лизинг другому лизингополучателю;

2) банковский лизинг — разновидность лизинга, в котором в качестве лизингодателя выступает банк;

3) полный лизинг — разновидность лизинга, при котором техническое обслуживание предмета лизинга и его текущий ремонт осуществляются лизингодателем;

3-1) сублизинг — разновидность лизинга, при котором лизингополучатель (сублизингодатель) передает третьим лицам (сублизингополучателям) во временное владение и пользование для предпринимательских целей за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга;

4) чистый лизинг — разновидность лизинга, при котором техническое обслуживание предмета лизинга и его текущий ремонт осуществляются лизингополучателем.[9]

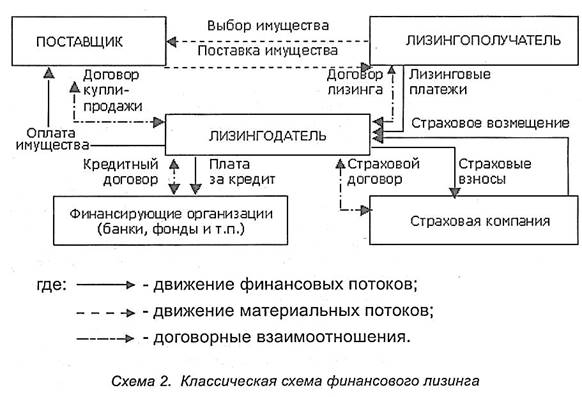

Несмотря на разнообразие видов лизинга, все они являются разновидностью классической модели лизинга, при которой потенциальный лизингополучатель, у которого нет свободных финансовых средств, обращается в лизинговую компанию с деловым предложением о заключении лизинговой сделки, согласно которой лизингополучатель выбирает продавца, располагающего требуемым имуществом, а лизингодатель приобретает его в собственность и передает лизингополучателю во временное владение и пользование на платной основе. По окончании договора в зависимости от его условий имущество возвращается лизингодателю, переходит в собственность лизингополучателя или используется на тех же условиях путем продления договора лизинга.

Схема взаимоотношений субъектов лизинга приведена на схеме 2.

|

При этом необходимо отметить, что страховой договор может заключаться как непосредственно лизингодателем (в таком случае страховые платежи входят в состав лизинговых), так и лизингополучателем в пользу лизингодателя (в таком случае страховые платежи уплачиваются непосредственно лизингополучателем и не входят в состав лизинговых платежей).

Все лизинговые операции имеют ряд специфических особенностей, которые определяют их отношение к той или иной форме или разновидности лизинга. Знание этих особенностей позволяет четко структурировать все разнообразие лизинговых операций, что чрезвычайно важно при выборе той или иной схемы лизинговых отношений.

Так, в зависимости от сектора рынка, где проводятся лизинговые операции, различают:

· внутренний лизинг — когда все участники сделки представляют одну страну;

· внешний (международный) лизинг — к нему относятся сделки, в которых лизингодатель и лизингополучатель являются резидентами разных стран. Схема международного финансового лизинга приведена на рисунке 3.

В свою очередь, внешний лизинг подразделяется на:

· импортный — когда зарубежной стороной является лизингодатель;

· экспортный — когда зарубежной стороной является лизингополучатель.

По объему обслуживания арендуемого имущества лизинг делится на:

· чистый — когда все расходы по обслуживанию предмета лизинга берет на себя лизингополучатель. При этом лизингополучатель переводит лизингодателю чистые, или нетто, платежи;

· полный, или «мокрый», лизинг — когда все расходы по обслуживанию имущества несет лизингодатель. Как правило, эту разновидность лизинга используют сами изготовители оборудования. Такой лизинг считается одним из самых дорогих, т.к. лизингодатель несет дополнительные расходы на техническое обслуживание и связанный с этим квалифицированный персонал, ремонт, поставку запчастей необходимого сырья и др;

· частичный (с частичным набором услуг) — когда лизингодатель осуществляет лишь часть функций по обслуживанию имущества.

По типу финансирования лизинг делится на:

· срочный — когда имеет место одноразовая аренда имущества;

· возобновляемый (револьверный) — при котором после истечения первого срока договор лизинга продлевается на следующий период. При этом объекты лизинга через определенное время в зависимости от износа и по желанию лизингополучателя меняются на более совершенные образцы. Лизингополучатель принимает на себя все расходы по замене оборудования. Количество объектов лизинга и сроки их использования по возобновляемому лизингу заранее сторонами не оговариваются;

· генеральный лизинг (разновидность возобновляемого лизинга) — который позволяет лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов. Используется предприятиями с непрерывным производственным циклом и при жесткой контрактной кооперации с партнерами, а также когда требуется срочная поставка или замена уже полученного по лизингу оборудования. По условию соглашения в режиме генерального лизинга лизингополучателю в случае возникновения срочной непредвиденной необходимости в получении дополнительного оборудования достаточно направить лизингодателю запрос на поставку требуемого оборудования со ссылкой на согласованный перечень или каталог. В конце периода, на который заключено соглашение, производится перерасчет лизинговых платежей с учетом разновременности затрат лизингодателя и заключается новое соглашение.

В зависимости от состава участников (субъектов) сделки различают:

· прямой лизинг — когда собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двусторонняя сделка). По сути, эту сделку нельзя назвать классической лизинговой сделкой, т.к. в ней не участвует лизинговая компания;

· возвратный лизинг (одна из форм прямого лизинга) — система взаимосвязанных соглашений, при которой фирма — собственник предмета лизинга продает данный предмет лизинговой компании, банку или инвестиционному фонду с одновременным оформлением соглашения о долгосрочной аренде своей бывшей собственности на условиях лизинга. В данном случае возвратный лизинг выступает как альтернатива залогу. Продавец будущего предмета лизинга в результате сделки становится ее лизингополучателем, а покупатель лизингодателем. Этот вид лизинга часто используется для пополнения рабочего капитала. При этом в качестве предмета лизинга может выступать находящееся в эксплуатации оборудование, что само по себе является большим преимуществом возвратного лизинга. Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении банковских ссуд, особенно если платежеспособность предприятия ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным капиталом и заемными фондами. При возвратном лизинге арендная плата устанавливается по следующей схеме: сумма платежей должна быть достаточной для полного возмещения инвестору всей суммы, которая была выплачена им при покупке, и плюс к этому обеспечивать среднюю норму прибыли на инвестированный капитал.

· косвенный лизинг — когда передача имущества в лизинг происходит через посредника. Такого рода сделка схожа с классической лизинговой операцией, т.к. в ней участвуют поставщик, лизингодатель и лизингополучатель, причем каждый из них выступает самостоятельно;

· раздельный лизинг (лизинг с участием множества сторон). Этот вид лизинга распространен как форма финансирования сложных, крупномасштабных объектов, таких как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и т.п. Такой лизинг называется еще групповым или акционерным лизингом с участием нескольких компаний поставщиков, лизингодателей и привлечением кредитных средств у ряда банков, а также со страхованием лизингового имущества и возвратом лизинговых платежей с помощью страховых пулов. Специфической особенностью данного вида лизинга является то, что лизингодатели обеспечивают лишь часть суммы, которая необходима для покупки объекта лизинга. Эти средства привлекаются и аккумулируются путем выпуска акций и распространения их среди лизингодателей, принимающих участие в финансировании сделки. Оставшаяся часть контрактной стоимости объекта лизинга финансируется кредиторами (банками, другими инвесторами);

· сублизинг (субаренда, подаренда, поднаем). Сделка сублизинга предусматривает, что имущество, которое получено в соответствии с договором лизинга, сдается в свою очередь в лизинг третьей стороне.

Договор сублизинга может быть заключен только с согласия на это лизингодателя. Несмотря на тот факт, что лизингополучатель переуступает право пользования лизинговым имуществом третьему лицу, он остается ответственным перед лизингодателем за выполнение всех своих обязательств по договору лизинга. Договор сублизинга может быть заключен на срок, не превышающий срок договора лизинга.

По типу имущества лизинг различают:

· лизинг движимого имущества (оборудование, техника, автомобили, суда, самолеты и т.п.). При этом предмет лизинга может быть как новым, так и бывшим в употреблении;

· лизинг недвижимости (здания, сооружения).

По степени окупаемости имущества лизинг подразделяется на:

· лизинг с полной окупаемостью (или близкой к полной) — когда в течение срока действия договора лизинга происходит полная или близкая к полной амортизация имущества и, соответственно, выплата лизингодателю стоимости предмета лизинга;

· лизинг с неполной окупаемостью — когда в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только часть ее.

В зависимости от степени окупаемости (амортизации имущества) выделяют:

· финансовый (капитальный, прямой) лизинг — взаимоотношения партнеров, предусматривающие в течение периода действия соглашения между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя.

Данный вид лизинга имеет характерные черты, в том числе:

а) участие лизингодателя, лизингополучателя и третьей стороны (производителя или поставщика предмета лизинга);

б) невозможность прекращения договора лизинга в течение срока возмещения расходов арендодателя;

в) длительный период лизингового соглашения (обычно близкий к сроку службы предмета лизинга);

· оперативный (сервисный) лизинг — представляет собой лизинг, при котором расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. По причине того, что риск порчи или утери предмета лизинга лежит в основном на лизингодателе, что приводит к отсутствию гарантии окупаемости затрат, ставка лизинговых платежей при оперативном лизинге обычно выше, чем при финансовом лизинге. По окончании оперативного лизингового договора лизингополучатель имеет право:

— продлить срок договора на более выгодных условиях;

— вернуть оборудование лизингодателю;

— купить оборудование у лизингодателя при наличии соглашения (опциона) на покупку по рыночной стоимости.

Критерии разделения лизинга на финансовый и оперативный показаны в схеме 6:

|

По отношению к налоговым, амортизационным льготам различают лизинг:

· с использованием льгот;

· без использования льгот.

По характеру лизинговых платежей в зависимости от:

· вида лизинга (финансовый, оперативный)

формы расчетов между лизингодателем и лизингополучателем:

а) денежные — когда все платежи производятся в денежной форме;

б) компенсационные — когда платежи осуществляются в форме

поставки товаров, произведенных на сданном в лизинг оборудовании (бартер), или путем зачета услуг, оказываемых друг другу лизингополучателем и лизингодателем;

в) смешанные — когда применяются обе указанные формы платежа;

· состава учитываемых элементов платежа (амортизация, дополнительные услуги, лизинговая маржа, страхование и т.д.);

· применяемого метода начисления:

а) с фиксированной общей суммой;

б) с авансом (депозитом);

в) с учетом выкупа имущества по остаточной стоимости;

г) с учетом периодичности внесения (ежегодные, полугодичные, ежеквартальные, ежемесячные);

д) с учетом срочности внесения (в начале, середине или в конце периода платежа);

3.Учет и правовое регулирование лизинга в Казахстане

3.1 Бухгалтерский учет

Отражение в бухгалтерском учете поступления основных средств, приобретенных по договору финансового лизинга.

Несмотря на то, что право собственности по договору финансового лизинга переходит от лизингодателя к лизингополучателю только лишь после уплаты последней части лизинговых платежей, предмет лизинга учитывается на балансе лизингополучателя в течение всего срока лизинга.

Бухгалтерский учет поступления предмета лизинга на баланс лизингополучателя оформляется следующими проводками:

· стоимость предмета лизинга, полученного по договору лизинга:

Д-т 2410 «Основные средства»

К-т 3360 «Краткосрочная задолженность по аренде».

При этом основанием для отражения стоимости предмета лизинга будет служить договор лизинга;

· НДС к возмещению на договорную стоимость полученного предмета

лизинга:

Д-т 1420 «Налог на добавленную стоимость»

К-т 3360 «Краткосрочная задолженность по аренде».

При этом основанием для отнесения в зачет суммы НДС будет являться счет-фактура, выставленный лизингодателем.

В соответствии со ст. 21 Закона РК «О финансовом лизинге» «лизинговые платежи — периодические платежи, представляющие собой общую сумму платежей по договору лизинга за весь срок действия договора лизинга, которые должны быть рассчитаны с учетом возмещения всей или существенной части стоимости предмета лизинга по цене на момент заключения договора лизинга и осуществляемые на протяжении срока действия договора лизинга, которые включают в себя:

1) возмещение лизингодателю затрат на приобретение предмета лизинга и любых других расходов, непосредственно связанных с приобретением, поставкой предмета лизинга и приведением его в рабочее состояние для использования по назначению в соответствии с договором лизинга;

2) вознаграждение по лизингу». [5]

Бухгалтерский учет лизинговых платежей оформляется следующими проводками:

— у лизингодателя:

· выставлен счет лизингополучателю на стоимость переданного предмета лизинга:

Д-т 1280 «Прочая краткосрочная дебиторская задолженность»

К-т 3520 «Доходы будущих периодов»

3130 «Налог на добавленную стоимость»;

· начислено вознаграждение за весь период финансового лизинга:

Д-т 1270 «Краткосрочные вознаграждения к получению»

К-т 3520 «Доходы будущих периодов»;

· поступление суммы основного долга по финансовому лизингу и уменьшение дебиторской задолженности:

Д-т 1032 «Деньги на валютном счете»

1031 «Деньги на расчетном счете»

1010 «Наличность в кассе в национальной валюте»

К-т 1260 «Краткосрочная дебиторская задолженность по аренде»;

· поступление денежных средств в счет оплаты вознаграждения и уменьшение дебиторской задолженности по общей сумме вознаграждения:

Д-т 1032 «Деньги на валютном счете»

1031 «Деньги на расчетном счете»

1010 «Наличность в кассе в национальной валюте»

К-т 1270 «Начисленные вознаграждения»;

— у лизингополучателя:

· начислено обязательство по финансовому лизингу на сумму стоимости предмета лизинга по договору лизинга:

Д-т 2410 «Основные средства»

К-т 3360 «Краткосрочная задолженность по аренде»;

· произведена выплата в счет основного долга:

Д-т 3360 «Краткосрочная задолженность по аренде»

К-т 1032 «Деньги на валютном счете»

1031 «Деньги на расчетном счете»

1010 «Наличность в кассе в национальной валюте»;

· начислена сумма вознаграждения к выплате за весь период финансового лизинга:

Д-т 2920 «Арендная плата (расходы будущих периодов)»

К-т 3380 «Краткосрочные вознаграждения к выплате»;

· произведена выплата вознаграждения

Д-т 3380 «Краткосрочные вознаграждения к выплате»

К-т 1032 «Деньги на валютном счете»

1031 «Деньги на расчетном счете»

1010 «Наличность в кассе в национальной валюте».

Дисконтированная стоимость и ставка дисконтирования.

Согласно определению текущая дисконтированная стоимость или приведенная стоимость — это реальная стоимость денежных средств, которые ожидаются к получению или расходованию в будущем.

В английском языке используется термин «presentvalue» (что буквально означает «стоимость на сегодняшний день»). В русском же переводе можно найти несколько вариантов этого термина, например: приведенная стоимость, современная стоимость, текущая стоимость, дисконтированная стоимость.

Дисконтирование стоимости основано на реально существующем положении, что некоторая сумма денег сегодня стоит больше, чем в будущем (через год или через несколько лет), из-за того, что она может быть использована для получения дохода в виде процентов.

Чтобы корректно сравнить разные потоки денежных средств, их необходимо привести к одному моменту времени, т.е. дисконтировать.

Дисконтированная сумма определяется по формуле сложных процентов в зависимости от принятой в расчет нормы (ставки) процента и числа временных периодов.

В настоящее время существует два метода определения ставки процента для дисконтирования лизинговых платежей.

Так, в соответствии с МСФО 17 «Аренда» предусмотренная ставка при лизинге — ставка дисконта, которая определяет:

— дисконтированную стоимость имущества в начале лизинга для определенияминимальных лизинговых платежей;

— негарантированную остаточную стоимость в начале лизинга по текущей стоимости.

Предусмотренную процентную ставку можно определить исходя из:

— уровня коэффициентов инфляции стоимости активов, рассчитываемых органами статистики;

— движения рыночных цен на подобные активы, рассчитываемых соответствующими органами индексов цен.

Если предусмотренную процентную ставку невозможно определить практически, используется приростная процентная ставка на заемный капитал лизингополучателя.

Приростная процентная ставка на заемный капитал лизингополучателя:

— процентная ставка, которую должен будет заплатить арендатор за подобную аренду;

— или ставка, которую примет арендатор в начале аренды за пользование кредитом за такой же период для покупки актива. [8]

Пример:

В соответствии с договором финансового лизинга от 01.01.1999 г. срок аренды составляет 5 лет.

Стоимость реализации предмета лизинга на момент заключения договора финансового лизинга составляет 200,0 тыс. тенге.

Предусмотренная ставка лизингодателя — 8%.

Периодичность перечисляемых лизингодателю лизинговых платежей — ежегодная с выплатой в конце каждого года.

Исходя из исходных данных рассчитаем размер минимальных лизинговых платежей.

Минимальные лизинговые платежи рассчитываются по формуле:

Р = Кх N: 1 — 1 : (1 + N ) х (1 + N ) х (1 + N ) х (1 + N ) х (1 + N ),

где Р — минимальные лизинговые платежи, подлежащие выплате за отчетный период;

К — стоимость реализации предмета лизинга на момент подписания договора лизинга;

N — предусмотренная процентная ставка или приростная процентная ставка на заемный капитал лизингополучателя;

t — количество сроков выплаты;

Подставим приведенные в условии значения в формулу и получим:

Р = 200 000х 0,08 :1-1 :1,08х 1,08х1,08х1,08х 1,08;

Р = 200 000×0,08 : 1-0,68;

Р = 16 000: 0,32;

Р = 50 000 тенге.

Из произведенного расчета видно, что размер лизинговых платежей в год составил 50 000 тенге;

Учитывая, что срок лизинга составляет 5 лет, текущая дисконтированная стоимость предмета лизинга составит 250 000 тенге (50 000 тенге х 5 сроков).

Осталось только определить, какая сумма лизинговых платежей приходится на погашение стоимости предмета лизинга, а какая — на погашение лизингового вознаграждения.

| Период |

Непогашенные обязательства по лизингу |

Лизинговые платежи |

Вознаграждение по предусмотренной процентной ставке 8% |

Плата в гашение лизинговых обязательств |

| 1-й год | 200 000 | 50 000 | +16 000 | 34 000 |

| 2-й год | 166 000 | 50 000 | 13 280 | 36 720 |

| 3-й год | 129 280 | 50 000 | 10 342 | 39 658 |

| 4-й год | 89 622 | 50 000 | 7170 | 42 830 |

| 5-й год | 46 792 | 50 000 | 3 208 | 46 792 |

| Итого | 250 000 | 50 000 | 200 000 |

Таким образом, текущая дисконтированная стоимость лизинговых платежей за весь срок лизинга составит всего 250 000,0 тенге, в т. ч.:

— возмещение лизингодателю затрат, связанных с предметом лизинга,- 200 000,0 тенге;

— вознаграждение по лизингу — 50 000,0 тенге.

Для того чтобы понять, как различные характеристики лизинговых платежей влияют на их текущую дисконтированную стоимость, рассмотрим это на конкретном примере.

Пример:

Срок лизинга — 3 года.

Стоимость предмета лизинга на момент подписания договора — 200 000 тенге.

Предусмотренная процентная ставка — 12% годовых.

· Влияние момента выплаты на текущую дисконтированную стоимость.

Если по условиям договора финансового лизинга лизингополучатель выплачивает лизинговые платежи не в конце, а в начале периода, то его реальные затраты сократятся и текущая дисконтированная стоимость лизинговых платежей за три года составит 223 000 тенге, что на 27 000 тенге меньше, чем в случае, когда лизинговые платежи выплачиваются в конце периода.

· Влияние частоты выплат на текущую дисконтированную стоимость лизинговых платежей.

В том случае, если лизингодатель предложит не ежегодные платежи в начале периода, а поквартальные платежи в начале периода, то это также увеличит реальные затраты лизингополучателя. Текущая дисконтированная стоимость составит 234 000 тенге, что на 11 000 тенге больше, чем при ежегодных платежах.

| № варианта | Характеристика лизинговых платежей | Текущая дисконтированная | Увеличение расходов по сравнению с | |

| Частота выплат | Момент выплат | стоимость лизинговых платежей за весь период лизинга |

первым вариантом на: |

|

| 1 | ежегодно | в начале | 223 000 | |

| 2 | поквартально | в начале | 234 000 | 11000 |

· Комбинированное влияние момента выплаты и частоты выплат на текущую дисконтированную стоимость лизинговых платежей

Увеличение реальных затрат произойдет и тогда, когда лизинговые платежи будут ежеквартальные и будут выплачиваться в конце периода. Текущая дисконтированная стоимость в этом случае составит 241 000 тенге, что на 18 000 тенге больше, чем при ежегодных платежах в начале периода.

Это наглядно видно из сводной таблицы влияния изменений характеристик лизинговых платежей на величину реальных затрат лизингополучателя.

| № варианта | Характеристика лизинговых платежей | Текущая дисконтированная стоимость лизинговых платежей за весь период лизинга | Увеличение расходов по сравнению с первым вариантом на: | |

| Частота выплат | Момент выплат | |||

| 1 | ежегодно | в начале | 223 000 | |

| 2 | ежегодно | в конце | 250 000 | 27 000 |

| 3 | поквартально | в начале | 234 000 | 11 000 |

| 4 | поквартально | в конце | 241 000 | 18 000 |

В бухгалтерском и налоговом учете отражается досрочное завершение договора лизинга в результате:

1) досрочного погашения лизинговых платежей;

2) ликвидации лизингополучателя;

3) реорганизации лизингополучателя путем слияния.

1. В случае досрочного погашения лизингополучателем лизинговых платежей право собственности на предмет лизинга в соответствии с п. 1 ст. 2 Закона РК «О финансовом лизинге» перейдет к лизингополучателю.

В бухгалтерском учете в связи с досрочным погашением обязательств по финансовому лизингу необходимо будет произвести следующие учетные записи.

Улизингодателя:

· Признается сумма дохода будущих периодов в размере всей непогашенной стоимости предмета лизинга на момент досрочного погашения лизинговых платежей:

Д-т3520 «Доходы будущих периодов»

К-т 6210 «Доходы от выбытия активов».

· На сумму денежных средств, поступивших в счет погашения задолженности по лизингу:

Д-т1030 «Расчетный счет»

К-т1280 «Прочая краткосрочная дебиторская задолженность».

· Сторно (проводка с минусом) начисленных доходов будущих периодов по лизинговому вознаграждению за период с момента досрочного погашения основного обязательства до кониа срока по договору лизинга:

Д-т 2170 «Долгосрочные вознаграждения к получению»

К-т3520 «Доходы будущих периодов».

У лизингополучателя:

· На сумму лизинговых платежей по основному обязательству, оставшуюся на момент досрочного погашения:

Д-т3360 «Краткосрочная задолженность по аренде»

К-т1030 «Расчетный счет».

· Сторно (проводка с минусом) начисленного вознаграждения за весь период финансового лизинга, отнесенного на расходы будущих периодов на сумму непогашенного вознаграждения на момент досрочного погашения:

Д-т 2920 «Арендная плата (расходы будущих периодов)»

К-т 3380 «Краткосрочные вознаграждения к выплате».

В налоговом учете досрочное погашение лизинговых платежей практически никаких изменений не вызовет, т.к. предмет лизинга остался у лизингополучателя, а сумма расходов по вознаграждению учитывается в налоговом учете ежегодно в размере начисленных в бухгалтерском учете. Учитывая, что сумма вознаграждения по лизингу в связи с досрочным погашением лизинговых платежей в бухгалтерском учете сторнирована, следовательно, в налоговом учете вычетов по вознаграждению также не будет.

2. В соответствии с п. 2 ст. 5 Закона РК «О финансовом лизинге» при ликвидации лизингополучателя предмет лизинга подлежит возврату лизингодателю.

В связи с ликвидацией лизингополучателя в бухгалтерском учете производятся следующие системные записи.

У лизингодателя:

· Лизингодателем получен предмет лизинга на сумму начисленной амортизации и сумму остаточной стоимости предмета лизинга на момент ликвидации лизингополучателя:

Д-т 2410 «Основные средства»

К-т2420 «Амортизация основных средств»

К-т 1280 «Прочая краткосрочная дебиторская задолженность».

· На сумму НДС по счету-фактуре лизингополучателя:

Д-т 1420 «НДС к возмещению»

К-т1280 «Прочая краткосрочная дебиторская задолженность».

· Сторно (проводка с минусом) дебиторской задолженности по доходам будущих периодов в виде лизингового вознаграждения в связи с ликвидацией лизингополучателя на сумму вознаграждения, срок погашения по которым еще не наступил:

Д-т2170 «Долгосрочные вознаграждения к получению»

К-т3520 «Доходы будущих периодов».

Ликвидация лизингополучателя в период действия договора лизинга приводит к переходу предмета лизинга к лизингодателю, в связи с чем налоговый учет предмета лизинга будет осуществляться у лизингодателя в общеустановленном порядке.

У лизингополучателя:

· Лизингополучателем возвращен предмет лизинга на сумму начисленной амортизаиии и сумму остаточной стоимости предмета лизинга на момент ликвидаиии лизингополучателя:

Д-т 2420 «Амортизация основных средств»

3360 «Краткосрочная задолженность по аренде»

К-т2410 «Основные средства».

· На сумму НДС:

Д-т3360 «Краткосрочная задолженность по аренде»

К-т3130 «Налог на добавленную стоимость».

· Сторно (проводка с минусом) кредиторской задолженности по расходамбудущих периодов в виде вознаграждений по лизингу в связи с ликвидацией на сумму вознаграждения, срок уплаты по которым еще не наступил:

Д-т 2920 «Арендная плата (расходы будущих периодов)»

К-т 3380 «Краткосрочные вознаграждения к выплате».

Возврат предмета лизинга лизингодателю в налоговом учете лизингополучателя признается как реализация, в связи с чем выбытие предмета лизинга из стоимостного баланса подгруппы уменьшит стоимостный баланс данной подгруппы на стоимость такой реализации, т.е. на величину балансовой стоимости предмета лизинга по бухгалтерскому учету на момент ликвидации лизингополучателя.

В случае, если выбытие предмета лизинга повлечет за собой превышение стоимости выбывших фиксированных активов над стоимостным балансом подгруппы, тогда у лизингополучателя возникнет доход по ст. 87 Налогового кодекса. Это может произойти при несоответствии методик исчисления и норм амортизации между налоговым и бухгалтерским учетом.

3. Чтобы правильно представить весь процесс передачи прав и обязательств по договору лизинга в случае, когда лизингополучатель реорганизуется путем слияния, необходимо понимать реальные процессы, связанные со слиянием, как одну из форм реорганизации юридического лица.

Так, слияние — это форма реорганизаций, при которой сливающиеся организации прекращают деятельность, а на их базе возникает новое юридическое лицо, причем:

-реорганизация проводится по решению собственника на основании договора о слиянии;

— права и обязанности реорганизуемых субъектов переходят к правопреемнику в соответствии с передаточным актом;

— передаточные акты служат основой для составления консолидированного вступительного баланса нового юридического лица;

— новое юридическое лицо проходит государственную регистрацию, при которой из регистра исключаются прекратившие деятельность организации, о чем указывается в приказе о регистрации образованного юридического лица.

В соответствии с ст. 18 Закона РК «О финансовом лизинге» лизингополучатель, если иное не предусмотрено данным Законом, договором лизинга или законодательными актами Республики Казахстан, вправе передать все принадлежащие ему права по договору лизинга третьим лицам по обоюдному согласию сторон.

Из вышеизложенного следует, что при реорганизации лизингополучателя путем слияния правопреемником по всем обязательствам, предусмотренным договором лизинга, становится вновь созданное предприятие.

Таким образом, после согласования с лизингодателем лизингополучатель вправе пройти реорганизацию без расторжения договора лизинга. После реорганизации на основании регистрационных документов, предоставленных лизингодателю правопреемником лизингополучателя, в бухгалтерском учете лизингодателя появится новый контрагент, который с момента государственной регистрации будет нести все обязательства по договору лизинга.

3.2 Налоговый учет

Относится ли вознаграждение по финансовому лизингу на вычеты или же увеличивает стоимостный баланс подгруппы?

На практике встречаются разные решения данного вопроса.

Часть бухгалтеров считает, что т.к. финансовый лизинг — это приобретение ОС в рассрочку, следовательно, вся сумма лизинговых платежей должна включаться в первоначальную стоимость приобретаемого в лизинг основного средства.

По этой причине вознаграждение по лизингу в налоговом учете они относят на увеличение стоимостного баланса подгруппы вместе со стоимостью самого предмета лизинга. Однако данная позиция ошибочна.

Прежде чем говорить о налоговом учете, необходимо понять, куда относится вознаграждение по лизингу в бухгалтерском учете.

«Стоимость основных средств, арендованных на условиях финансируемой аренды, определяется в соответствии с НСФО-1 «УЧЕТ АРЕНДЫ».

Финансовый лизинг отвечает всем требованиям финансируемой аренды, в связи с чем бухгалтерский учет финансового лизинга должен осуществляться в соответствии с разделом 10 НСФО-1 «УЧЕТ АРЕНДЫ».

Согласно р.10НСФО-1 «УЧЕТ АРЕНДЫ» «расходы на выплату вознаграждения признаются в каждом отчетном периоде в течение всего срока аренды». Это означает, что расходы, понесенные лизингополучателем на выплату вознаграждения по лизингу, относятся к расходам периода, в связи с чем не могут увеличивать балансовую стоимость полученного в лизинг основного средства. [10]

Налоговый учет расходов лизингополучателя в части вознаграждений по лизингу осуществляется в соответствии с пп. 1) п. 1 ст. 94 Налогового кодекса, согласно которому вычетами по вознаграждению является вознаграждение по полученным кредитам (займам), в т.ч. в виде финансового лизинга. [11]

Таким образом, лизинговые платежи в части вознаграждения по лизингу не увеличивают стоимость предмета лизинга и являются расходами периода, относимыми на вычеты в соответствии с нормами ст. 94 Налогового кодекса.

В соответствии с п. 1-1 Налогового кодекса «плательщиком налога на транспортные средства по объектам обложения, переданным (полученным) по договору финансового лизинга, является лизингополучатель».

Исчисление и уплата налога на транспортные средства, являющиеся предметом лизинга, осуществляются в следующем порядке:

У лизингодателя:

1) в соответствии с ч. 1 пп. 1) п. 2 ст. 348 Налогового кодекса по транспортным средствам, имеющимся на начало налогового периода, сумма налога исчисляется за период с начала налогового периода до первого числа месяца, в котором предмет лизинга передан лизингополучателю.

Пример:

По состоянию на 01.01.2005 г. на балансе лизингодателя имелось транспортное средство, которое было передано в лизинг 15.02.2005 г. по договору лизинга от 10.02.2005 г.

Таким образом, из приведенных условий следует, что лизингодатель несет обязательство по налогу на транспортное средство за период с 01.01.2005 г. по 31.01.2005 г.

2) в соответствии с ч. 2 пп. 1) п. 2 ст. 348 Налогового кодекса по транспортнымсредствам, приобретенным в течение налогового периода, сумма налога исчисляется за период с первого числа месяца, в котором было приобретено право собственности на предмет лизинга, до первого числа месяца, в котором предмет лизинга был передан лизингополучателю по договору финансового лизинга.

Пример:

29.01.2005 г. лизингодатель приобрел в собственность транспортное средство с целью передачи его в лизинг.

03.02.2005 г. лизингодатель передал транспортное средство в лизинг лизингополучателю по договору финансового лизинга от 02.02.2005 г.

В данном случае лизингодатель несет обязательство по уплате налога на транспорт за период с 01.01.2005 г. по 31.01.2005 г.

У лизингополучателя:

В соответствии с пп. 2) п. 2 ст. 348 Налогового кодекса для лизингополучателя сумма налога исчисляется за период с первого числа месяца, в котором транспортное средство было получено в лизинг, до конца налогового периода или до первого числа месяца, в котором лизингополучатель возвратил предмет лизинга лизингодателю или же передал предмет лизинга в сублизинг.[11]

Пример:

По договору от 10.03.2005 г. лизингополучатель 15.03.2005 г. получил в лизинг транспортное средство. Договор финансового лизинга был заключен сроком на три года, т.е. до 15.03.2008 г. Лизингополучатель будет использовать данное автотранспортное средство до 15.01.2006 г., после чего по согласованию с лизингодателем передаст предмет лизинга в сублизинг на 1 год до 15.01.2007 г. По истечении договора сублизинга лизингополучатель вновь начнет использовать автотранспортное средство в рамках договора финансового лизинга. По окончании договора лизинга — 16.03.2008 г. предмет лизинга будет возвращен лизингодателю.

В данном случае обязательство лизингополучателя по уплате налога на транспорт будет периодически то возникать, то прекращаться.

Так, впервые обязательство по налогу на транспорт у лизингополучателя возникает в 2005 г. в период с 01.03.2005 г. по 31.12.2005 г.

В200бг. с01.01.2006г. по 31.12.12.2006г. обязательство по налогу на транспорт перейдет к сублизингополучателю.

По окончании договора сублизинга предмет лизинга вновь перейдет к лизингополучателю, в связи с чем плательщиком налога на транспорт за 2007г. вновь станет лизингополучатель.

В марте 2008 г. договор лизинга прекратит свое действие, после чего поусловиям договора предмет лизинга возвратится лизингодателю. Следовательно, в 2008 г. обязательство по налогу на транспорт лизингополучатель будет нести только за период с 01.01.2008 г. по 28.02.2008 г.

Стоимость предмета лизинга, переданного в финансовый лизинг, формируется за счет лизинговых платежей. При этом необходимо учесть, что часть лизинговых платежей относится на стоимость предмета лизинга и списывается на расходы через амортизацию, а другая часть лизинговых платежей относится на расходы периода.

Рассмотрим структуру лизинговых платежей, которые относятся на стоимость предмета лизинга как актива при передаче предмета лизинга лизингополучателю.

Так, в соответствии с пп. 1) ст. 21 Закона РК «О финансовом лизинге» стоимость предмета лизинга у лизингополучателя формируется за счет возмещения лизингодателю затрат на приобретение предмета лизинга и любых других расходов, непосредственно связанных с приобретением, поставкой предмета лизинга и приведением его в рабочее состояние для использования по назначению в соответствии с договором лизинга. [5]

Согласно НСФО-1 стоимость основных средств, арендованных на условиях финансируемой аренды, определяется в соответствии с разделом 10 НСФО-1 «УЧЕТ АРЕНДЫ».

В соответствии с разделом 10 НСФО-1 «УЧЕТ АРЕНДЫ»арендатор (лизингополучатель) учитывает активы и обязательства в начале аренды по более низкой из двух оценок:

— по стоимости реализации;

— по дисконтированной стоимости минимальных арендных платежей. [10]

Пример:

Транспортное средство передается в финансовый лизинг. Стоимость реализации транспортного средства на начало срока аренды составила 100 000,0 тенге. В то же время дисконтированная стоимость минимальных арендных платежей составила 125 000,0 тенге.

Так как стоимость реализации ниже дисконтированной стоимости минимальных арендных платежей, транспортное средство отражается в балансе лизингополучателя по стоимости реализации -100 000,0 тенге.

При реализации договора возвратного лизинга фактически между участниками лизинговой сделки происходят две хозяйственные операции — это купля-продажа имущества, передаваемого в лизинг, и собственно сам возвратный лизинг.

В этой связи налоговые обязательства, возникающие при возвратном лизинге, можно разбить на две части:

1) налоговые обязательства, связанные с куплей-продажей имущества, передаваемого в лизинг;

2) налоговые обязательства по договору возвратного лизинга.

При сделке купли-продажи налоговое обязательство возникает у продавца-лизингополучателя в виде налога на добавленную стоимость и корпоративного подоходного налога.

Основным отличием возвратного лизинга от других видов финансового лизинга при определении налогового обязательства в части НДС является определение даты совершения оборота по реализации и размера облагаемого оборота у лизингодателя (покупателя).

Здесь специалистам по налогам необходимо знать, что при передаче имущества по договору возвратного лизинга у лизингодателя возникает налоговое обязательство по НДС в момент передачи имущества в финансовый лизинг сразу на всю стоимость предмета лизинга.

Заключение

В нашей стране лизинг является сравнительно новой формой предпринимательской деятельности в сфере услуг, основанной на кредитных отношениях. С помощью лизинга можно без крупных капитальных вложений обновить технику предприятий. Это очень актуально, поскольку по технической оснащенности предприятий мы значительно отстаем от развитых стран мира. Вот почему для нашей страны необходимо широко внедрять в экономику лизинг как эффективный вид инвестиционной деятельности.

Привлечение лизинговых компаний с их неограниченными возможностями финансирования крупных жизненно важных проектов позволит нашей республике в минимальные сроки обрести полноценную экономическую независимость, значительно улучшить техническую оснащенность предприятий.

Рынок лизинговых услуг в республике начал формироваться с принятием в июле 2000 г. Закона «О финансовом лизинге». В настоящее время лизинг становится одним из важнейших секторов финансового рынка. В стране быстро формируется рынок экспортного и импортного лизинга, в частности лизинг самолетов, автомобилей и сельскохозяйственной техники.

Среди практических и методических вопросов лизинга на сегодня недостаточно исследована система организации учета лизинговых операций. Несмотря на наличие серьезных трудов отечественных ученых, многие аспекты этой проблемы еще не решены, некоторые требуют детализации, научной доработки, а также их практической апробации и реализации в условиях перехода на международные стандарты финансовой отчетности.

Список литературы

1. Аренда в различных ситуациях. — г.Алматы: Издательский дом «БИКО», 2008.

2. Лизинговые операции в бухгалтерском и налоговом учете // Вестн. Кокшетауского ун-та им. Ш. Уалиханова. – 2002. – № 1–2. – С. 225–227.

3. Лизинг без ошибок. – г.Алматы: Издательский дом «БИКО», 2005.

4. Бухучет на практике. Ежемесячный журнал ТОО ЦДБ. (www. grossbuh. kz)

5. Закону РК «О финансовом лизинге» от 05.07.2000 г. № 78-И

6. Гражданским кодексом РК (Особенная часть) от 01.07.1999 г. № 409-1;

7. Типовой план счетов бухгалтерского учета. Утверждено приказом Министра финансов РК № 185 от 23 мая 2007.

8. Международные стандарты финансовой отчетности. Перевод полного официального текста МСФО, действующих по состоянию на 1 января 2008 года — ИД БИКО, Алматы, 2008.

9. ББ Библиотека бухгалтера и предпринимателя. Ежемесячный журнал, ИД БИКО.- Алматы..

10. Национальный стандарт от 21.06.2007 N 218

«НАЦИОНАЛЬНЫЙ СТАНДАРТ ФИНАНСОВОЙ ОТЧЕТНОСТИ N 1»

11. Кодексом РК от 10.12.2008 г. № 99IV «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

(3 оценок, среднее: 4,67 из 5)

(3 оценок, среднее: 4,67 из 5)