Федеральное агентство по образованию

ФГОУ СПО ЕКАТЕРИНБУРГСКИЙ КОЛЛЕДЖ ТРАНСПОРТНОГО СТРОИТЕЛЬСТВА

Специальность 080110«Экономика и бухгалтерский учет»»

Утверждаю:____________

Председатель цикловой комиссии

Т.Г.Мальцева

«___»____________20__г

КОМПЛЕКСНАЯ КУРСОВАЯ РАБОТА

по дисциплине: Бухгалтерский учет и Анализ финансово-хозяйственной деятельности

на тему «Бухгалтерский учет и анализ финансово-хозяйственной деятельности предприятия ООО «Лесопил+»

Исполнитель:

студент группы ЭБ-31

___________Е.В. Ментемирова

Руководитель:

Преподаватель АФХД

___________Т.С.Брусницына

Преподаватель Бухгалтерского учета

___________Е.Ю.Чеботарева

Екатеринбург, 2010

СОДЕРЖАНИЕ

3

1.БУХГАЛТЕРСКИЙ УЧЕТ В СТРОИТЕЛЬНОМ ПРЕДПРИЯТИИ ООО «ЛЕСОПИЛ+»: УЧЕТ ЗАЙМОВ 4

1.1. Характеристика займов 4

1.1.1. Нормативно-законодательные документы по учету займов 4

1.1.2. Понятие займы. Их сущность 4

1.1.3. Пути получения займов 5

1.2. Документация по учету займов 6

1.3. Бухгалтерские счета по учету займов 8

1.4. Отражение займов в бухгалтерской отчетности 10

1.5. Особенности учета займов в строительной организации 13

ЗАКЛЮЧЕНИЕ 14

15

2.АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «ЛЕСОПИЛ+» 16

2.1.АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «ЛЕСОПИЛ+» 16

2.1.1.Анализ технико-организационного уровня предприятия на примере ООО «Лесопил+»16

2.1.2. Анализ производства и реализации продукции, товаров, работ, услуг 17

2.1.3. Анализ состояния и эффективности использования основных средств 20

2.1.4. Анализ использования трудовых ресурсов 23

2.1.5. Анализ затрат на производство 28

2.1.6. Анализ финансовых результатов деятельности организации 31

2.2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «ЛЕСОПИЛ+» 43

2.2.1. Анализ деловой активности организации 43

2.2.2. Горизонтальный и вертикальный анализ баланса 50

2.2.3. Оценка финансового состояния предприятия 54

2.2.4. Оценка ликвидности и имущественного положения предприятия 57

2.2.5.Анализ лизинговой деятельности 70

2.2.6.Анализ инвестиционной деятельности 73

2.2.7.Разработка рекомендаций по улучшению финансовой деятельности организации 76

ЗАКЛЮЧЕНИЕ 79

СПИСОК ЛИТЕРАТУРЫ 83

Приложение 1 84

Приложение 2 86

Приложение 3 88

Кроме собственных источников финансирования, предназначенных для формирования хозяйственных средств и обеспечения хозяйственных операций, предприятия в своей деятельности используют заемные средства.

Среди заемных главными являются: кредиты банков, коммерческие кредиты поставщиков, займы других предприятий и физических лиц.

Как показывает мировая практика, заемные средства – необходимая статья финансирования деятельности предприятий.

Актуальность темы курсовой работы заключается в том, что у предприятий всех форм собственности всё чаще, объективно возникает потребность привлечения заемных средств, для осуществления своей деятельности и извлечения прибыли.

Правильный учет заемных средств позволит в дальнейшем выбрать наиболее удобный и выгодный для предприятия вид получения дополнительных денежных средств.

Целями написания данной курсовой работы являются:

— углубление теоретических знаний по теме «Учет займов в организации»;

— систематизация и закрепление полученных теоретических знаний и практических умений по бухгалтерскому учету;

— развитие творческой инициативы, самостоятельности, ответственности, организованности;

— подготовка к итоговой государственной аттестации.

В соответствии с поставленной целью, задачами данной работы будут:

— изучить теоретический материал по теме «Учет займов»;

— рассмотреть документальное оформление движения заемных средств, их отражение на бухгалтерских счетах;

— выявить отражение займов в бухгалтерской отчетности.

Объект курсовой работы — строительная организация ООО «Лесопил+».

Для написания курсовой работы была использована следующая бухгалтерская литература: «Бухгалтерский учет» под редакцией В.М. Богаченко, Н.А. Кириллова, «Бухгалтерский и налоговый учет кредитов и займов» – С.А.Бредихина, ПБУ 2/08 «Учет договоров строительного подряда», ПБУ 4/99 «Бухгалтерская отчетность организации», ПБУ 15/2008 «Учет расходов по займам и кредитам».

1.БУХГАЛТЕРСКИЙ УЧЕТ В СТРОИТЕЛЬНОЙ ОРГАНИЗАЦИИ ООО «ЛЕСОПИЛ+»: УЧЕТ ЗАЙМОВ

1.1 Характеристика займов

1.1.1 Нормативно-законодательные документы по учету займов

Учет займов в организации ведется на основании следующих документов:

— ПБУ 15/2008 «Учет расходов по займам и кредитам»;

— Гражданский кодекс Российской Федерации.

1.1.2 Займы. Их классификация

Заем — одна из форм кредита, оформляемых в виде договора, соглашения между двумя договаривающимися сторонами: заимодавцем и заемщиком. Согласно такому договору заемщик получает от заимодавца в собственность или в оперативное управление деньги либо товары, а через определенный срок обязан вернуть равную сумму денег или товары эквивалентной значимости и ценности.

Займы государственные – разновидность кредитных отношений, в которых заёмщиком выступает государство (или его местные органы).

Обычно займы государственные выпускаются в денежной форме, хотя иногда (при обесценении денег) они выпускались в натуральной форме и погашались продуктами.

Существует несколько видов государственных займов.

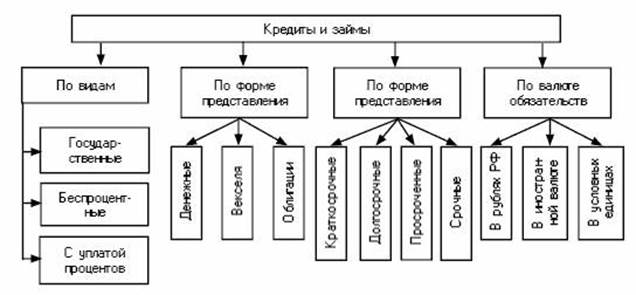

Схема 1. Виды государственных займов

В соответствии с действующим Планом счетов и требованиями по составлению финансовой отчетности займы, прежде всего, подразделяются на краткосрочные и долгосрочные.

Краткосрочные займы — займы на срок менее 12 месяцев с уплатой низкой процентной ставки.

Долгосрочные займы — займы с длительными сроками погашения – более 12 месяцев.

Так же займы классифицируются по другим различным признакам.

Схема 2. Классификация займов

1.1.3 Пути получения займов

Займы могут быть получены организацией следующими путями:

— получены от займодавцев (кроме банков);

— в счет займов выданы векселя;

— выпущены краткосрочные и долгосрочные ценные бумаги (облигации).

1.2 Документация по учету займов

Основным документом, в котором фиксируется намерение сторон произвести сделку по предоставлению займа является договор займа.

Договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо — независимо от суммы.

В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

Физическое лицо может перечислить сумму займа на расчетный счет организации — заемщика (к примеру, со своего счета в банке) либо внести ее в кассу предприятия наличными деньгами.

В таких случаях соответственно оформляются:

— платежное поручение;

— банковская выписка;

— приходный кассовый ордер (КО-1)

Кроме того, необходимо иметь в виду, что предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

Таким образом, полученную в кассу сумму займа организация обязана сдать в банк для зачисления ее на расчетный счет. В противном случае за нарушение лимита хранения наличных денег в кассе к организации и ее должностным лицам могут быть применены следующие санкции:

· на должностных лиц — в размере от 40 до 50 минимальных размеров оплаты труда;

· на юридических лиц — от 400 до 500 минимальных размеров оплаты труда.

Заемщик может возвратить (погасить) физическому лицу заем либо посредством перечисления денежных средств на счет гражданина в банке, либо наличными деньгами через кассу предприятия.

В последнем случае выдача оформляется расходным кассовым ордером (КО-2).

Займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Договор займа предполагается беспроцентным в случаях, когда:

— договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

— по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

В ГК РФ займы и кредиты, как договора, имеющие одинаковую сущность, объединены в одну главу 42 «Заем и кредит». Необходимо отметить, что эти договора имеют существенные различия.

Таблица 1. Основные различия между договорами кредита и займа

|

Кредиты |

Займы |

|

Выдают |

|

|

Банки и банковские организации. Обязательное условие – наличие лицензии (ст.819 ГК РФ) |

Любые физические или юридические лица (не банки), лицензия не требуется (ст.808 ГК РФ) |

|

Форма сделки |

|

|

Только письменная (ст.820 ГК РФ) |

Письменная, если договор между юридическим лицом (ст.808 ГК РФ) Если договор между физическим лицом, то возможна устная форма сделки |

|

Предмет договора |

|

|

Только денежные средства (ст.819 ГК РФ) |

Деньги и другие вещи, определенные родовыми признаками (ст.807 ГК РФ) |

|

Платность |

|

|

Обязательно предусматриваются проценты (ст.819 ГК РФ) |

Могут быть беспроцентными (ст.809 ГК РФ) |

|

Учет |

|

|

На счетах: 66 «Расчеты по краткосрочным кредитам и займам»; 67 «Расчеты по долгосрочным кредитам и займам» |

66 «Расчеты по краткосрочным кредитам и займам»; 67 «Расчеты по долгосрочным кредитам и займам» |

|

Списание процентов |

|

|

На финансовые результаты |

|

1.3. Бухгалтерские счета по учету займов

Для учета займов используются бухгалтерские счета:

— 66 «Расчеты по краткосрочным кредитам и займам»;

— 67 «Расчеты по долгосрочным кредитам и займам».

По кредиту счетов 66 и 67 отражаются суммы полученных краткосрочных (долгосрочных) займов и номинальная стоимость выпущенных краткосрочных (долгосрочных) ценных бумаг, а по дебету — суммы погашенной задолженности по займам и ценным бумагам. Кредитовое сальдо показывает задолженность по займам и ценным бумагам на начало и конец отчетного периода.

Аналитический учет по счетам 66 и 67 ведется по видам займов, займодавцам и отдельным займам.

Бухгалтерские записи по отражению операций, связанных с движением кредитов и займов, представлены в следующих таблицах.

Таблица 2. Корреспонденция счетов по учету движения займов

|

№ |

Содержание хозяйственной операции |

Корреспонденция счетов |

|

|

Дебет |

Кредит |

||

|

1 |

Принято к учету полученное по договору займа оборудование к установке |

07 |

66,67 |

|

2 |

Приняты к учету полученные по договору займа материалы |

10 |

66,67 |

|

3 |

Приняты к учету полученные по договору займа денежные средства: в кассу на расчетный счет на валютный счет |

50 51 52 |

66,67 66,67 66,67 |

|

4 |

Отражается погашение задолженности перед поставщиками за счет полученных займов |

60 |

66,67 |

|

5 |

Краткосрочные займы переоформлены в долгосрочные |

66 |

67 |

|

6 |

Долгосрочные займы переоформлены в краткосрочные |

67 |

66 |

|

7 |

Отражаются отрицательные курсовые разницы по займам, выраженным в иностранной валюте |

91 |

66,67 |

|

8 |

Отражаются положительные курсовые разницы по займам, выраженным в иностранной валюте |

66,67 |

91 |

|

9 |

Отражается возврат займодавцу оборудования к установке по окончании срока действия договора |

66,67 |

07 |

|

10 |

Отражается возврат займодавцу материалов по окончании срока действия договора займа |

66,67 |

10 |

|

11 |

Отражается выдача наличных денежных средств в счет погашения задолженности по ранее полученным займам |

66,67 |

50 |

|

12 |

Отражается погашение задолженности по займам при перечислении денежных средств с расчетного счета |

66,67 |

51 |

Таблица 3. Корреспонденция счетов по учету расходов на обслуживание займов

|

№ |

Содержание хозяйственной операции |

Корреспонденция счетов |

|

|

Дебет |

Кредит |

||

|

1 |

Отражаются проценты, начисленные по займам, направленным на предварительную оплату или выдачу авансов, задатков в счет оплаты материально-производственных запасов (работ, услуг) |

60,76 |

66,67 |

|

2 |

Проценты по займам включаются в фактические затраты на приобретение материально-производственных запасов (работ, услуг) |

07, 10, 15 |

60,76 |

|

3 |

Отражаются проценты, начисленные по займам |

91 |

66,67 |

|

4 |

Отражается уплата процентов по займам |

66, 67, |

50,51 |

1.4.Отражение займов в бухгалтерской отчетности

Бухгалтерская отчетность — единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам.

Значение бухгалтерской отчетности определяется требованиями, предъявляемыми к ней.

Бухгалтерская отчетность должна соответствовать следующим требованиям:

— достоверности;

— целостности;

— своевременности;

— простоте;

— проверяемости;

— сравнимости;

— экономичности;

— соблюдении строго установленных процедур оформления;

— публичности.

Организация составляет бухгалтерскую отчетность, отражающую состав имущества и источники его формирования, включая имущество производств, хозяйств, иных структурных подразделений, а также филиалов и представительств, выделенных на отдельный баланс и не являющихся юридическими лицами.

Отчетным годом считается период с 1 января по 31 декабря включительно.

Первым отчетным годом для создаваемых организаций считается период с даты их государственной регистрации по 31 декабря включительно. Вновь созданным организациям после 1 октября разрешается считать первым отчетным годом период с даты их государственной регистрации по 31 декабря следующего года включительно.

Информация, содержащаяся в бухгалтерской отчетности, основывается на данных синтетического и аналитического учета.

Данные вступительного баланса должны соответствовать данным утвержденного заключительного баланса за период, предшествующий отчетному. В случае изменения вступительного баланса на 1 января отчетного года причины следует объяснить.

Изменения в бухгалтерской отчетности, относящиеся как к текущему, так и к прошлому году (после ее утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных.

Исправления ошибок в бухгалтерской отчетности подтверждаются подписью лиц, ее подписавших, с указанием даты исправления.

Организация представляет в обязательном порядке годовую бухгалтерскую отчетность:

1. учредителям, участникам юридического лица в соответствии с учредительными документами;

2. государственной налоговой инспекции (в одном экземпляре).

Представление бухгалтерской отчетности в другие адреса и с иной периодичностью производится в случаях, предусмотренных налоговым и иным законодательством РФ или учредительными документами.

Организация представляет годовую бухгалтерскую отчетность не позднее 1 апреля следующего за отчетным года, а квартальную бухгалтерскую отчетность — не позднее 30 дней по окончании отчетного периода, если иное не предусмотрено законодательством РФ. В пределах указанных сроков конкретную дату представления бухгалтерской отчетности устанавливают участники (учредители) организации.

Бюджетная организация представляет месячную, квартальную и годовую бухгалтерскую отчетность об исполнении смет расходов вышестоящему органу в установленные им сроки, а организация, состоящая на федеральном бюджете, представляет месячную отчетность также территориальному органу федерального казначейства.

Датой представления бухгалтерской отчетности для организации считается день фактической передачи ее по принадлежности или дата ее отправления, обозначенная на штемпеле почтовой организации. Если дата представления отчетности приходится на нерабочий (выходной) день, сроком представления отчетности считается первый следующий за ним рабочий день.

Бухгалтерскую отчетность подписывают руководитель и главный бухгалтер (бухгалтер) организации. В организации, где бухгалтерский учет ведется на договорных началах специализированной организацией или специалистом, бухгалтерскую отчетность подписывают руководитель этой организации и специалист, ведущий бухгалтерский учет.

Годовая бухгалтерская отчетность организации является открытой для заинтересованных пользователей: банков, инвесторов, кредиторов, покупателей, поставщиков и др., которые могут знакомиться с годовой бухгалтерской отчетностью и получать ее копии с возмещением расходов на копирование.

В случаях, предусмотренных законодательством РФ, организация публикует годовую бухгалтерскую отчетность не позднее 1 июня следующего за отчетным годом и квартальную — не позднее 60 дней по окончании отчетного периода.

В состав годовой бухгалтерской отчетности включаются:

— Бухгалтерский баланс — форма № 1;

— Отчет о финансовых результатах — форма № 2;

— Приложения к форме №1 и форме №2;

— Пояснения к форме №1 и форме №2;

— Аудиторское заключение.

Бухгалтерский баланс.

Бухгалтерский баланс должен характеризовать имущественное и финансовое положение организации по состоянию на отчетную дату путем представления данных о хозяйственных средствах (актив) и их источниках (пассив[i] ).

Существуют определенные правила составления баланса:

— данные бухгалтерского баланса на начало года должны соответствовать данным на конец прошлого года;

— не допускается зачета между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими Положениями по бухгалтерскому учету;

— отдельные показатели отражаются в нетто-оценке, т.е. за минусом регулирующих величин (износа, амортизации, оценочных резервов и др.);

— активы и пассивы показываются в зависимости от срока их обращения с подразделением на задолженности со сроком платежа в течение 12 месяцев включительно (краткосрочные) и со сроком платежа более чем через 12 месяцев (долгосрочные).

Отчет о прибылях и убытках

Отчет о прибылях и убытках должен характеризовать финансовые результаты деятельности организации за отчетный период.

По ст. 010 “Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)” (стр. 010) показывается выручка от реализации готовой продукции (работ, услуг), от продажи товаров и т.п., учитываемая на счете 46 для определения финансовых результатов от реализации исходя из допущения временной определенности фактов хозяйственной деятельности.

Пояснительная записка

Основное назначение пояснительной записки к годовой бухгалтерской отчетности дополнить содержание приведенных в ней форм с целью получения более полной информации о финансовом положении организации и ее месте на рынке продукции, товаров, работ и услуг.

Для реализации данной задачи должна быть обеспечена сопоставимость показателей за отчетный и предшествующий ему годы, единообразие в применяемых методах оценки отдельных, наиболее существенных, видов имущества и обязательств, представленных в общей сумме валюты баланса (ф. № 1) и отчета о финансовых результатах (ф. № 2).

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать следующие дополнительные данные:

— о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов нематериальных активов;

— о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов основных средств;

— о наличии на начало и конец отчетного периода и движении в течение отчетного периода арендованных основных средств;

— о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов финансовых вложений;

— о наличии на начало и конец отчетного периода отдельных видов дебиторской задолженности;

— об изменениях в капитале (уставном, резервном, добавочном и др.) организации;

— о количестве акций, выпущенных акционерным обществом и полностью оплаченных; количестве акций, выпущенных, но не оплаченных или оплаченных частично; номинальной стоимости акций, находящихся в собственности акционерного общества, ее дочерних и зависимых обществ;

— о составе резервов предстоящих расходов и платежей, оценочных резервов, наличие их на начало и конец отчетного периода, движении средств каждого резерва в течение отчетного периода;

— о наличии на начало и конец отчетного периода отдельных видов кредиторской задолженности;

— об объемах продаж продукции, товаров, работ, услуг по видам (отраслям) деятельности и географическим рынкам сбыта (деятельности);

— о составе затрат на производство (издержках обращения);

— о составе прочих доходов и расходов;

— о чрезвычайных фактах хозяйственной деятельности и их последствиях;

— о любых выданных и полученных обеспечениях обязательств и платежей организации;

— о событиях после отчетной даты и условных фактах хозяйственной деятельности;

— о прекращенных операциях;

— об аффилированных лицах;

— о государственной помощи;

— о прибыли, приходящейся на одну акцию.

В бухгалтерской отчетности организации подлежит раскрытию, как минимум, следующая информация по учету займов:

— о наличии и изменении величины обязательств по займам;

— о суммах процентов, причитающихся к оплате заимодавцу, подлежащих включению в стоимость инвестиционных активов;

— о суммах расходов по займам, включенных в прочие расходы;

— о величине, видах, сроках погашения выданных векселей, выпущенных и проданных облигаций;

— о сроках погашения займов;

— о суммах дохода от временного использования средств полученного займа в качестве долгосрочных и (или) краткосрочных финансовых вложений, в том числе учтенных при уменьшении расходов по займам, связанных с приобретением, сооружением и (или) изготовлением инвестиционного актива;

— о суммах включенных в стоимость инвестиционного актива процентов, причитающихся к оплате заимодавцу, по займам, взятым на цели, не связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

В бухгалтерском балансе займы отражаются в пассиве по статье IV.Долгосрочные обязательства (стр. 510) – долгосрочные займы и по статье V.Краткосрочные обязательства (стр. 610) – краткосрочные займы.

1.5.Особенности учета займов в строительной организации

Учет расходов по займам в организациях ведется на счете № 91.2 «Прочие расходы». Но в случае, если организация связанна с приобретением займа для инвестиций строительства, то проценты по займам включаются в стоимость инвестиционного актива (08 «Вложения во внеоборотные активы»).

В таком случае делается бухгалтерская запись: Дт 08 Кт 66 (67).

Условия для включения расходов по займам в стоимость инвестиционного актива:

— возникновение расходов по приобретению и (или) строительству инвестиционного актива;

— фактическое начало работ, связанных с созданием инвестиционного актива;

— наличие фактических затрат по займам и кредитам или обязательств по их осуществлению.

При прекращении работ, связанных со строительством инвестиционного актива в течение срока, превышающего три месяца, включение в первоначальную стоимость этого актива затрат по полученным займам, использованным для создания указанного актива, приостанавливается. В этом случае затраты по займам включаются в состав прочих расходов.

ЗАКЛЮЧЕНИЕ

Являясь одним из средств стимулирования развития экономики займы нуждаются в правильном бухгалтерском учете.

Правильный бухгалтерский учет такого вида операций позволяет точнее узнать финансовое положение предприятия, эффективность использования заемных средств.

Займы, выполняя функции кредита, имеют различные формы и помогают более гибко использовать полученные средства. Предприятие может получить заем в наиболее удобной для себя форме – непосредственно заем, в вексельной форме либо выпустив облигации.

В этих условиях возросла роль правильного учета кредитов и займов в бухгалтериях предприятий. От правильности и достоверности учета кредитов и займов зависит знание руководством предприятия их объемов их структуры, позволяет принимать правильные решения по изменению данных характеристик, анализировать рентабельность полученных средств.

Правильный учет позволит в дальнейшем выбрать наиболее удобный и выгодный для предприятия вид получения дополнительных денежных средств.

В процессе написания курсовой работы я более углубленно изучила теоретический материал по теме «Учет займов», что является положительным фактором при подготовке к государственной аттестации; выявила и разобралась с особенностями учета займов в строительных организациях, что немаловажно при профессиональной подготовке по специальности «Экономика и бухгалтерский учет в строительстве». Так же теоретическая часть была закреплена практической: оформление документов по бухгалтерской отчетности организации (Форма №1 – Бухгалтерский баланс, Форма №2 – Отчет о прибылях и убытках).

Темой курсовой работы является «Учет и анализ финансово-хозяйственной деятельности предприятия ООО Лесопил+».

Актуальность темы вызвана тем, что в современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организаций и лиц), заинтересованных в результатах его функционирования. На основании доступной им отчётно-учётной информации указанные лица стремятся оценить финансовое положение предприятия. Основным инструментом для этого служит анализ финансово-хозяйственной деятельности, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Цель курсовой работы – проанализировать итоги финансово-хозяйственной деятельности предприятия ООО «Лесопил +» и дать рекомндации по улучшению финансовой деятельности организации.

Задачи:

1. Дать характеристику предприятия с применением организационной структуры;

2. Оценить производство и реализацию услуг;

3. Провести оценку использования основных средств;

4. Выявить эффективность использования трудовых ресурсов;

5. Разработать перечень затрат на производство услуг;

6. Провести факторный анализ финансовых результатов;

7. Разработать показатели лизинговой и инвестиционной деятельности;

8. Выявить влияние показателей ликвидности и платежеспособности на бухгалтерский баланс;

9. Разработать рекомендации по улучшению финансовой деятельности предприятия.

Объектом курсовой работы является ООО «Лесопил+».

Предмет – финансово-хозяйственная деятельность предприятия с целью ее улучшения по итогам разработки рекомендаций.

Курсовая работа состоит из двух разделов, которые включают:

— Анализ технико-организационного уровня предприятия на примере ООО «Лесопил+»;

— Анализ производства и реализации продукции, товаров, работ, услуг;

— Анализ состояния и эффективности использования основных средств;

— Анализ использования трудовых ресурсов;

— Анализ затрат на производство;

— Анализ финансовых результатов деятельности организации;

— Анализ деловой активности организации;

— Горизонтальный и вертикальный анализ баланса;

— Оценку финансового состояния предприятия;

— Оценку ликвидности и имущественного положения предприятия;

— Анализ лизинговой деятельности;

— Анализ инвестиционной деятельности;

— Разработку рекомендаций по улучшению финансовой деятельности организации.

Для анализа использовалась финансовая отчетность:

Форма №1 – Бухгалтерский баланс за I квартал;

Форма №2 – Отчет о прибылях и убытках за I квартал.

Информационной базой курсовой работы является: учебная, справочная литература, материалы периодической печати, нормативно-правовые акты, данные первичного учета и отчетности предприятия.

2.2.АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

2.1.АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «ЛЕСОПИЛ+»

2.1.1 Анализ технико-организационного уровня предприятия на примере ООО «Лесопил+»

Строительное предприятие – ООО «Лесопил+».

Данные о компании:

адрес: г.Екатеринбург, ул.Первомайская, 73;

индекс 620062;

тел. (343)348-24-12

Основной вид деятельности – выполнение строительных работ, в частности:

— Ремонт, реконструкция и строительство повышенных путей и эстакад;

— Ремонт, реконструкция и строительство крановых путей;

— Общестроительные, земляные работы, устройство и монтаж бетонных и железобетонных конструкций;

— Геодезические работы в области транспортного строительства;

— Проектные работы в области транспортного строительства;

— Оформление и согласование установленным порядком эксплуатационно-технической документации;

— Осуществление функций Генерального подрядчика;

— Диагностика состояния пути современными методами неразрушающего контроля;

— Поставка материалов верхнего строения пути и железнодорожного инструмента.

Среднесписочная численность работников предприятия 126 человек.

Штатное расписание предприятия представлено в Приложении 3.

Схема 1. Структура предприятия ООО «Лесопил+»

2.1.2 Анализ производства и реализации продукции, товаров, работ, услуг

Анализ деятельности предприятий начинается с изучения объемов производства и темпов его роста. Основной задачей предприятия является наиболее полное обеспечение спроса населения высококачественной продукцией.

Цель анализа – выявление наиболее эффективных путей максимального удовлетворения потребностей потребителей продукции за счет оптимального ее выпуска и увеличения ее конкурентоспособности

Задачи анализа:

1. формирование оптимального плана производства с учетом удовлетворения спроса на продукцию;

2. выявление причин невыполнения плана и определение мер по их устранению;

3. определение влияния факторов на изменение величины объема производства и реализации продукции;

4. выявление внутрипроизводственных резервов роста объема производства и повышение качества продукции;

5. разработка мероприятий по освоению выявленных резервов.

Источники информации:

— бизнес-план;

— отчет о выпуске продукции;

— регистры бухгалтерского учета по счетам основного производства;

— оперативный отчет предприятия по продукции;

— материалы оперативных совещаний;

— реклама.

Показатели объёма производства промышленной продукции

1. Натуральные показатели объёма производства по отдельным видам однородной продукции (шт., т., м., км) – их используют при анализе объёмов производства.

2. Условно-натуральные показатели, как и стоимостные, применяются для обобщённой характеристики объёмов производства (количество условных ремонтов, 1000 условных балок)

3. Стоимостные показатели — товарная продукция, реализованная, валовая, отгруженная.

Анализ выполнения плана по ассортименту (номенклатуре).

Для обеспечения более полного удовлетворения потребностей населения необходимо, чтобы предприятие выполняло план не только по общему объёму продукции, но и по ассортименту (номенклатуре).

Номенклатура — перечень наименований изделий и их кодов, установленных для соответствующих видов продукции.

Ассортимент — перечень наименований продукции с указанием её объёма выпуска по каждому виду.

Анализ выполнения плана по номенклатуре базируется на сравнении фактического и планового выпуска продукции по изделиям, которые включены в основной перечень.

Причины недовыполнения плана по ассортименту.

К внешним относятся:

1. Изменение спроса на отдельные виды продукции;

2. Несвоевременный ввод в действие производственных мощностей предприятия по независящим от него причинам;

3. Отключение энергии.

К внутренним относятся:

1. Недостатки в организации производства;

2. Плохое техническое состояние оборудование, его простои, аварии;

3. Низкая культура производства.

Анализ структуры продукции.

Неравномерность выполнения плана по отдельным видам продукции приводит к изменению её структуры, то есть соотношение отдельных изделий в общем, объёме их выпуска.

Выполнить план по структуре — значит сохранить в фактическом выпуске продукции запланированные соотношения отдельных её видов.

Изменение структуры производства оказывает большое влияние на все экономические показатели:

— Объём производства в стоимостном выражении;

— Материалоёмкость;

— Себестоимость товарной продукции;

— Прибыль и рентабельность.

Анализ качества произведённой продукции.

Важным показателем деятельности предприятия является качество продукции, которое обеспечивает экономию не только трудовых и материальных ресурсов, но и позволяет наиболее полно удовлетворять потребности общества.

Высокий уровень качества продукции способствует повышению спроса на неё и увеличению суммы прибыли не только за счёт объёма продаж, но и за счёт более высоких цен.

Качество продукции — совокупность показателей, которые характеризуют её способность удовлетворять потребности в соответствии с её назначением.

Существует система показателей, характеризующих качество

продукции:

Обобщающие показатели:

1. Удельный вес новой продукции, в общем, её выпуске;

2. Удельный вес аттестованной и неаттестованной продукции;

3. Удельный вес продукции высшей категории качества;

4. Удельный вес продукции соответствующей мировым стандартам.

Косвенные показатели:

1. Штрафы за некачественную продукцию;

2. Объём и удельный вес забракованной продукции;

3. Удельный вес зарекламированной продукции.

Единичные показатели — характеризуют одно из свойств продукции:

1. Назначения;

2. Надёжности;

3. Технологичности;

4. Стандартизации и унификации;

5. Эргономичности;

6. Эстетичности;

7. Патентно-правовой защищенности;

8. Транспортабельности;

9. Экологичности;

10. Безопасности.

По продукции, качество которого характеризуется сортом, рассчитывается доля продукции каждого сорта в общем объеме производства, средний коэффициент сортности, средняя взвешенная цена изделия в сопоставимых условиях.

(1)

(1)

![]() (2)

(2)

Он характеризует долю первосортной продукции в общем объеме выпуска.

Причины понижения качества продукции

1. Плохое качество сырья;

2. Низкий уровень технологии и организации производства;

3. Невысокий уровень квалификации рабочих, качества оборудования;

4. Аритмичность производства и др.

Анализ ритмичности производства.

Ритмичность — равномерный выпуск продукции в соответствии с графиком, в объёме и ассортименте, предусмотренных планом.

Ритмичная работа является основным условием своевременного выпуска и реализации продукции. Неритмичность ухудшает все экономические показатели деятельности предприятия:

— снижается качество продукции;

— увеличиваются объёмы НЗП и сверхплановые остатки на складах готовой продукции;

— замедляется оборачиваемость капитала;

— не выполняются договорные обязательства, предприятие платит штрафы за несвоевременную отгрузку;

— несвоевременно поступает выручка;

— перерасходуется НЗП, фонд заработной платы и т.д.

Всё это приводит к ухудшению финансового положения предприятия, повышению себестоимости продукции, уменьшению прибыли.

Для оценки выполнения плана по ритмичности используются прямые

и косвенные показатели.

Прямые:

— Коэффициент ритмичности (Кр): характеризует удельный вес продукции, произведенной предприятием (цехом) в установленные планом сроки. Этот коэффициент равен единице, если предприятие успешно выполнило план производства во времени, т.е. в установленные сроки ритма.

![]() (3),

(3),

где VВП1,0 – объем выпуска продукции фактически, но не выше планового задания;

VВП0 – плановый выпуск продукции.

— Коэффициент аритмичности (Кар): характеризует удельный вес продукции, не произведенной в установленные сроки или произведенной с нарушением установленных сроков.

![]() (4),

(4),

где Jвп – индекс роста объема продукции;

Кр1 — фактическое значение коэффициента ритмичности.

— Коэффициент вариации (Квар): характеризует степень отклонения расчетных показателей от фактических

(5),

(5),

где VВП1 – фактический объем выпуска продукции;

VВП0 – плановый объем выпуска продукции;

![]() — среднесуточный выпуск продукции;

— среднесуточный выпуск продукции;

n – число плановых заданий.

Косвенные:

— Наличие доплат за сверхурочные работы;

— Оплата простоев по вине хозяйствующего субъекта;

— Потери от брака;

— Уплата штрафов за несвоевременную отгрузку продукции;

— Наличие сверхнормативных остатков НЗП и готовой продукции на складах.

Аритмичность — это сумма положительных и отрицательных отклонений в выпуске продукции от плана за каждый день (неделю, декаду). Чем менее ритмично работает предприятие, тем выше показатель аритмичности.

Причины аритмичности:

Внутренние:

— Тяжёлое финансовое состояние предприятия;

— Низкий уровень организации технологии и материально-технического обеспечения предприятия;

— Низкий уровень планирования и контроля.

Внешние:

— Несвоевременная поставка сырья и материалов поставщиками;

— Недостаток электроэнергии.

В заключение анализа разрабатывают конкретные мероприятия по устранению неритмичной работы.

Анализ выполнения договорных обязательств по поставкам продукции.

В процессе анализа определяется выполнение плана поставок за месяц и с нарастающим итогом в целом по предприятию в разрезе отдельных потребителей и видов продукции, выясняются причины недовыполнения плана.

Недовыполнение плана по договорам оборачивается для предприятия уменьшением выручки, прибыли, выплатой штрафных санкций. Кроме того, в условиях конкуренции предприятие может потерять рынки сбыта продукции, что повлечёт за собой спад производства.

Рассчитывается коэффициент выполнения договорных обязательств (Квд ):

![]() (6)

(6)

-оценивает результаты выполнения договорных обязательств по поставкам продукции.

Недопоставка продукции отрицательно влияет не только на итоги деятельности данного предприятия, но и на работу торговых организаций, предприятий – смежников, транспортных организаций. При анализе реализации особое значение следует обращать на выполнение обязательств по госзаказу, кооперативным поставкам и экспорту продукции.

2.1.3 Анализ состояния и эффективности использования основных фондов

Основные производственные фонды (ОПФ) являются одним из важнейших факторов любого производства. Их состояние и эффективное использование прямо влияет на конечные результаты хозяйственной деятельности предприятий.

Более полное и рациональное использование основных фондов и производственных мощностей предприятия способствует улучшению всех его технико-экономических показателей: росту производительности труда, повышению фондоотдачи, увеличению выпуска продукции, снижению ее себестоимости, экономии капитальных вложений.

Задачи анализа:

1. оценка состава и состояния оборудования, его соответствия требованиям научно-технического прогресса;

2. оценка сложившейся структуры основных фондов, ее соответствия оптимальным параметрам производства;

3. изучение темпов, форм и методов обновления основных фондов, их эффективности и соответствия требованиям производства;

4. оценка использования парка наличного оборудования, уровня его экстенсивной и интенсивной загрузки;

5. оценка уровня использования действующих мощностей;

6. выявление внутрипроизводственных резервов повышения эффективности использования основных фондов.

Источники информации:

— бизнес-план (план стратегического и социального развития);

— план технического развития;

— отчет о наличии и движении основных средств;

— баланс производственной мощности предприятия;

— отчет о запасах неустановленного оборудования.

Анализ работы предприятия начинается с изучения объемов основных средств, динамики и структуры.

Основные фонды в соответствии с функциональной ролью в процессе производства делятся:

1. промышленно-производственные;

2. непромышленные;

3. фонды непроизводственного назначения.

Различают активную и пассивную части.

Активная часть – основные фонды, участвующие в процессе производства продукции и влияющие на объем выпуска.

Пассивная часть – основные фонды, способствующие созданию продукции косвенно.

Анализ состояния основных фондов включает два вопроса:

1. анализ форм возмещения износа оборудования (модернизация, реконструкция, перевооружение);

2. анализ эффективности использования оборудования.

Анализ возрастного и прогрессивного состава оборудования производится с помощью группировки оборудования по срокам его функционирования, причем в каждой возрастной группе выделяются оборудования, работающие в пределах и сверхнормативных сроках. Для характеристики возрастного состава и морального износа фонды группируются по продолжительности эксплуатации (период – 5 лет).

Для характеристики состояния рабочих машин и оборудования применяют группировку по технической пригодности:

— пригодное оборудование;

— оборудование, требующее капитального ремонта;

— непригодное оборудование.

Такой анализ позволяет сделать предварительные выводы о влиянии морального износа на экономические показатели работы.

Для определения степени износа основных фондов рассчитывается коэффициент износа:

![]() (7)

(7)

Основными показателями обновления являются:

1. Коэффициент ввода:

![]() (8)

(8)

— показывает долю поступивших основных средств в отчетном году.

2. Коэффициент выбытия:

![]() (9)

(9)

— показывает, какая доля основных фондов, имевшихся к началу отчетного периода, выбыла за отчетный период из-за ветхости и износа

3. Коэффициент интенсивности обновления:

(10)

(10)

-характеризует темп технического прогресса.

Темпы роста ![]() должны быть выше, чем

должны быть выше, чем ![]() поскольку новое оборудование производительнее старого.

поскольку новое оборудование производительнее старого.

Анализ структуры и движения основных фондов.

Производственная структура характеризует соотношение в общей их стоимости отдельных элементов, которые различаются по характеру их участия в производственном процессе.

Производственную структуру анализируют в динамике за несколько лет. Прогрессивными считаются такие изменения структуры, при котором увеличивается доля активной части, а, следовательно, конечные результаты работы.

При проведении анализа рассчитывают удельный вес активной части основных средств в общем их количестве и по каждой группе, долю автоматизированного оборудования.

Технологическая структура характеризует распределение основных фондов по их роли и функциям в производственном процессе. В общем виде структуру характеризует распределение основных фондов по видам производства.

Обобщающими показателями, отражающими уровень обеспечения предприятия основными фондами, являются:

1. ![]() (11)

(11)

2. ![]() (12)

(12)

По результатам расчета показателей дается оценка состояния, движения ОС, обеспеченность ими производства.

Анализ использования оборудования.

Проводится по трем направлениям:

1. Анализ использования парка оборудования – проводится по динамике показателя, который называется коэффициентом использования парка наличного оборудования

(13)

(13)

-характеризует степень привлечения оборудования в производство.

Расчет может быть произведен в натуральных и стоимостных измерителях.

Анализ выявляет причины снижения этого показателя. Особое внимание уделяется таким причинам как отсутствие производственных площадей или оснастки, разкомплектованность оборудования, устранение заводских дефектов. Идеальное значение показателя = 1.

2. Анализ уровня экстенсивной загрузки – проводится для характеристики степени экстенсивной загрузки, при котором изучается баланс рабочего времени.

Баланс рабочего времени состоит из:

1. ![]() (14)

(14)

2. ![]() (15)

(15)

3. ![]() (16)

(16)

4. ![]() (17)

(17)

3. Анализ уровня интенсивной загрузки – основным показателем является часовая выработка действующего оборудования, который определяется уровнем техники и технологии.

![]() (18)

(18)

-характеризует отношение планируемой (или фактической) производительности к производительности по техническому паспорту оборудования и показывает степень использования оборудования в единицу рабочего времени.

В процессе анализа выявляют, на каких производственных участках не были выполнены планы внедрения новой технологии, организационно-технических мероприятий и рациональных предложений, каким образом это сказалось на снижении уровня часовой производительности оборудования.

Для обобщающей характеристики эффективности использования основных фондов служат показатели Фондоотдача и Фондоемкость:

![]() (19)

(19)

— характеризует объем выпуска продукции в стоимостном выражении приходящегося на 1 рубль стоимости ОПФ.

![]() (20)

(20)

— характеризует стоимость ОПФ приходящуюся на 1 рубль выпущенной продукции.

В процессе анализа изучается динамика показателей, выполнение плана по их уровню и проводятся межхозяйственные сравнения.

В заключение анализа рассчитывают резервы увеличения выпуска продукции и фондоотдачи. Ими могут быть: ввод в действие неустановленного оборудования, его замена и модернизация, сокращение целодневных и внутрисменных простоев, повышение коэффициента сменности и внедрения мероприятий научно-технического прогресса.

2.1.4 Анализ использования трудовых ресурсов

Обеспеченность предприятия трудовыми ресурсами и эффективность их использования напрямую связана с объемом и своевременностью выполнения всех работ, эффективностью работы оборудования, и как результат, объемом производства, себестоимостью, прибылью и другими экономическими показателям.

Цель анализа – выявление резервов снижения себестоимости за счет эффективного использования трудовых ресурсов

Задачи анализа:

1. выявление эффективности использования трудовых ресурсов;

2. соответствие образовательного и квалификационного уровня работников;

3. оценка режима рабочего времени;

4. выявление и сравнение норм выработки и трудоемкости;

5. выявление значимости повышения образовательного уровня работников.

Источники информации:

— штатное расписание;

— положение по оплате труда;

— положение о премировании;

— данные по начислению заработной платы;

— данные табельного учета;

— данные уровня образованности;

— данные по начислению налогов с фонда оплаты труда;

— данные статистической отчетности.

Обеспеченность предприятия трудовыми ресурсами определяется сравнением фактического количества работников по категориям и профессиям с плановой потребностью.

Особое внимание уделяется анализу обеспеченности предприятия кадрами наиболее важных профессий. Необходимо анализировать и качественный состав трудовых ресурсов по квалификациям.

К анализу привлекают данные о среднесписочной численности работающих по категориям:

Персонала – всего.

В том числе:

1. Промышленно-производственный персонал из него:

— Рабочие;

— Служащие.

2. Непромышленный персонал.

Анализ профессионального и квалификационного уровня работников проводится путем сопоставления наличной численности по специальностям и разрядам, с необходимой для выполнения каждого вида работ по участкам, бригадам и в целом по предприятию.

Для оценки соответствия квалификации рабочих и сложности выполняемых работ рассчитывают средний тарифный разряд рабочих и средний тарифный разряд работ.

(21),

(21),

(22),

(22),

где ![]() — средний тарифный разряд рабочих;

— средний тарифный разряд рабочих;

![]() — тарифный разряд;

— тарифный разряд;

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

В процессе анализа изучают изменения в составе рабочих по возрасту, стажу и образованию.

Ответственным этапом в анализе использования кадров является изучение движения рабочей силы. Анализ проводится в динамике за ряд лет на основе коэффициентов.

1. ![]()

![]()

— характеризует удельный вес принятых работников за период;

2. ![]()

![]()

— характеризует удельный вес выбывших работников за период;

3.

— характеризует уровень увольнения работников по отрицательным причинам;

4. ![]()

![]()

— показывает уровень работающих на данном предприятии постоянно.

5. ![]()

![]()

— определяет восполнение работников, выбывших по различным основаниям из предприятия и вновь принятыми работниками.

6. ![]()

![]()

— показывает какая доля кадров обновляется в течение года.

Полноту использования трудовых ресурсов можно оценить по количеству отработанных дней и часов одним работником за анализируемый период. Такой анализ проводится по каждой категории работников, по каждому виду производств, подразделению и в целом по предприятию.

Фонд рабочего времени (ФРВ) зависит от численности работников (Чр) , количества отработанных дней одним работником в год (Д) и средней продолжительности рабочего дня (tp ).

![]()

![]()

Если фактически одним работником отработанно меньше дней или часов, то можно определить сверхплановые потери рабочего времени и выявить причины их образования.

Каждый вид потерь оценивается подробно и выявляется зависимость от предприятия.

Уменьшение потерь рабочего времени по причинам, зависящим от трудового коллектива, является резервом увеличения производства продукции.

Анализ трудоемкости продукции.

Трудоемкость – затраты рабочего времени на единицу или весь объем изготовленной продукции.

![]()

![]()

где Тр – трудоемкость;

ФРВ – фонд рабочего времени;

VВП – объем выпущенной продукции.

Снижение трудоемкости является главным фактором повышения производительности труда.

В процессе анализа оценивают:

1. обоснованность плановых заданий по снижению трудоемкости;

2. выполнение плана снижения трудоемкости по отдельным видам продукции;

3. снижение трудоемкости по отдельным видам работ.

В процессе анализа выявляют на сколько фактическая трудоемкость отклонялась от плановой в результате производственной программы и за счет каких факторов.

Анализ производительности труда.

Для оценки уровня производительности труда применяется система обобщающих, частных и вспомогательных показателей.

К обобщающим показателям относятся среднегодовая, среднедневная и среднечасовая выработка продукции одним рабочим, а также среднегодовая выработка продукции на одного работающего в стоимостном выражении.

Частные показатели – это затраты времени на производство единицы продукции определенного вида (трудоемкость продукции) или выпуск продукции определенного вида в натуральном выражении за один человеко-день или человеко-час.

Вспомогательные показатели характеризуют затраты времени на выполнение единицы определенного вида работ или объем выполненных работ за единицу времени.

Наиболее обобщающим показателем производительности труда является среднегодовая выработка продукции одним работающим. Величина его зависит не только от выработки рабочих, но и от удельного веса последних в общей численности промышленно-производственного персонала, а также от количества отработанных ими дней и продолжительности рабочего дня.

![]()

![]()

Анализ проводится с помощью методов цепных подстановок, абсолютных и относительных разниц.

Анализ фонда заработной платы.

Анализ использования трудовых ресурсов на предприятии, уровня производительности труда необходимо проводить в тесной связи с оплатой труда (Схема 2). С ростом производительности труда создаются реальные предпосылки для повышения уровня его оплаты. При этом средства на оплату труда необходимо использовать таким образом, чтобы темпы роста производительности труда обгоняли темпы роста его оплаты. Только при таких условиях создаются возможности для наращивания темпов расширенного воспроизводства

Схема 2. Схема взаимосвязи факторов изменения фонда заработной платы

Основным показателем, характеризующим уровень оплаты труда работников, является их средняя заработная плата.

Средняя заработная плата определяется, исходя из фонда оплаты труда работников списочного состава (включая фонд оплаты труда совместителей) и суммы материального поощрения.

Различают среднегодовую, среднемесячную, среднедневную и среднечасовую заработную плату. Приведем их расчет:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Приступая к анализу использования фонда заработной платы, в первую очередь необходимо рассчитать абсолютное и относительное отклонение фактической его величины от плановой.

Абсолютное отклонение (![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Однако нужно иметь в виду, что абсолютное отклонение само по себе не характеризует использование фонда зарплаты, так как этот показатель определяется без учета степени выполнения плана по производству продукции.

Относительное отклонение рассчитывается как разность между фактически начисленной суммой зарплаты и плановым фондом, скорректированным на коэффициент выполнения плана по производству продукции.

Однако при этом необходимо учитывать, что корректируется только переменная часть фонда заработной платы, которая изменяется пропорционально объему производства продукции. Это зарплата рабочих по сдельным расценкам, премии рабочим и управленческому персоналу за производственные результаты и сумма отпускных, соответствующая доле переменной зарплаты.

Постоянная часть оплаты труда не изменяется при увеличении или спаде объема производства (зарплата рабочих по тарифным ставкам, зарплата служащих по окладам, все виды доплат, оплата труда работников непромышленных производств и соответствующая им сумма отпускных):

![]()

![]()

где ![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Эффективность использования фонда заработной платы изучается с помощью показателей:

1. Индекс производительности труда

где ![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

2. Индекс средней заработной платы

где ![]()

![]()

![]()

![]()

![]()

![]()

3. Коэффициент опережения

![]()

![]()

где ![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

4. Экономия или перерасход фонда заработной платы

![]()

![]()

где ![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Анализ использования рабочего времени проводится на основе анализа баланса рабочего времени одного работающего. В ходе анализа определяется удельный вес полезного времени, затраченного работником и удельный вес всех простоев, зависящих и не зависящих от исполнителя.

Показатели баланса рабочего времени:

1. Календарный фонд времени = число календарных дней в году (42);

2. Номинальный фонд времени = календарный фонд – праздничные и выходные дни (43);

3. Эффективный фонд времени = номинальный фонд времени – невыходы на работу (44).

По данным анализа разрабатываются мероприятия, повышающие эффективность использования рабочего времени.

2.1.5 Анализ затрат на производство

В условиях рыночной системы затраты на производство являются одним из основных качественных показателей деятельности хозяйствующих субъектов и их структурных подразделений. От уровня затрат зависят финансовые результаты (прибыль или убыток), темпы расширения производства, финансовое состояние хозяйствующих субъектов.

Цель анализа – выявление резервов снижения затрат и увеличение рентабельности.

Задачи анализа:

1. оценка выполнения плана по себестоимости, динамика ее основных показателей;

2. выявление и оценка причин отклонения в затратах и определение факторов влияющих на себестоимость;

3. оперативное выявление условий, причин и виновников отклонений от действующих норм расхода;

4. выявление резервов снижения себестоимости и возможности их быстрой реализации в ходе производственной деятельности.

Источники информации:

— бизнес-план;

— отчет о затратах на производство и реализацию продукции;

— плановые и отчетные калькуляции себестоимости продукции;

— данные синтетического и аналитического учета затрат по основным и вспомогательным производствам.

Выявление роли себестоимости продукции в условиях применения свободных (договорных) цен имеет существенное практическое значение для всех производственных структур. Предприятия должны самостоятельно планировать свою деятельность, руководствуясь заключенными договорами с поставщиками и покупателями продукции. Они сами с учетом конъюнктуры спроса и предложения должны устанавливать цены на производимую продукцию.

В себестоимости находят свое выражение все затраты предприятия, связанные с производством и реализацией продукции. Ее показатели отражают степень использования материальных, трудовых и финансовых ресурсов, качество работы как производства в целом, так и отдельных его служб.

Таблица 1

Классификация затрат

|

Признак |

Виды затрат |

Характеристика |

|

1 |

2 |

3 |

|

Экономическое содержание |

По экономическим элементам По статьям калькуляции |

Экономический элемент — первичный, однородный вид затрат, который нельзя разделить на составные части: 1. Материальные затраты

4. Прочие Калькуляционная статья — определенный вид затрат, образующий себестоимость как отдельных видов, так и всей продукции в целом: 1. сырье и материалы

|

|

По составу (однородности) |

Одноэлементные Комплексные |

Одноэлементные — затраты, состоящие из одного элемента, не зависят от места возникновения и целевого назначения. Комплексные — состоят из нескольких элементов. |

|

В зависимости от объема производства |

Постоянные Переменные |

Величина переменных затрат изменяется пропорционально объему производства. Постоянные затраты практически не зависят от объема производства. |

|

По целевому назначению |

Основные Накладные |

Основные — затраты, связанные с технологическим процессом выпуска продукции. Накладные — связаны с организацией, обслуживанием производства и реализацией продукции. |

|

По способу включения в себестоимость |

Прямые Косвенные |

Прямые — расходы по производству конкретного вида продукции, могут быть сразу отнесены на объекты калькуляции. Все прямые расходы являются переменными затратами. Косвенные расходы связаны с выпуском нескольких видов продукции (затраты на управление и обслуживание производства), эти расходы собираются на соответствующих счетах, а затем путем распределения включаются в себестоимость продукции. |

Продолжение Таблицы 1

|

1 |

2 |

3 |

|

По времени включения в себестоимость |

Текущие Будущих периодов |

Текущие — расходы по производству и реализации продукции данного периода, которые принесли до-ход в настоящем. Будущих периодов — затраты, произведенные в текущем периоде, но подлежащие включению в себестоимость в будущих периодах, т.к. будут приносить доход в будущих периодах. |

Анализ себестоимости проводится по следующим основным направлениям:

— анализ динамики обобщающих показателей себестоимости и факторов ее изменения;

— анализ себестоимости единицы продукции или себестоимости 1 руб. товарной продукции;

— анализ структуры затрат, ее динамики;

— факторный анализ себестоимости по статьям;

— изучение расходов по обслуживанию производства и управлению;

— анализ потерь от производственного брака;

— выявление резервов снижения себестоимости.

Анализ себестоимости может проводиться как ретроспективный, так и оперативный, предварительный, прогнозный.

Ретроспективный анализ проводится с целью накопления информации о динамике затрат, факторах их изменения.

Оперативный анализ себестоимости (ежедневный или по данным учета за 1, 5, 10 дней) направлен на своевременное выявление непроизводительных затрат и потерь.

Предварительный анализ себестоимости проводится на этапе проведения научно-исследовательских и опытно-конструкторских работ.

Перспективный (прогнозный) анализ проводится для оценки изменения себестоимости продукции как в целом, так и по отдельным изделиям в связи с изменениями в прогнозируемом периоде на рынке ресурсов.

Наиболее известный и широко используемый на практике обобщающий показатель анализа затрат на производство — затраты на один рубль товарной (реализованной) продукции (Сз/т) – он позволяет характеризовать уровень и динамику затрат на производство продукции в целом по промышленности и определяется делением суммы затрат на производство товарной продукции (З) на ее объем (ТП):

![]()

![]()

На изменение уровня затрат на рубль товарной продукции оказывают влияние следующие факторы:

— изменение структуры выпущенной продукции;

— изменение уровня затрат на производство отдельных изделий;

— изменение цен и тарифов на потребленные материальные ресурсы;

— изменение цен на товарную продукцию.

Используя способы абсолютных разниц, цепных подстановок, можно определить влияние каждого из них.

Анализ структуры затрат проводится по направлениям:

— анализ состава себестоимости на основе сопоставления суммы и удельных весов каждой статьи и элементов расходов;

— анализ затрат с группировкой по калькуляционным статьям с целью выявления их функциональной роли в производственном процессе;

— анализ прямых материальных и трудовых затрат;

— анализ косвенных затрат с подразделением на переменные и постоянные.

Анализ себестоимости продукции, работ и услуг имеет большое значение, потому что позволяет определить тенденции изменения затрат производства, выполнение плана по уровню себестоимости, влияние факторов изменения издержек производства и на этой основе дать оценку работы предприятия и установить резервы снижения себестоимости продукции.

2.1.6 Анализ финансовых результатов деятельности организации

Прибыль обеспечивает предприятию возможности самофинансирования, удовлетворения материальных и социальных потребностей собственника капитала и работников предприятия. На основе налога на прибыль формируются бюджетные доходы. Поэтому одна из важнейших составных частей экономического анализа — это анализ формирования прибыли.

Прибыль — часть чистого дохода, созданного в процессе производства и реализованного в сфере обращения. Только после продажи продукции доход принимает форму прибыли. Количественно она представляет собой разность между выручкой (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции.

Цель анализа финансовых результатов – оценка полученных результатов и показателей за отчетный год, разработка рекомендаций по их улучшению на предстоящие периоды.

Источники информации:

— бизнес-план;

— накладные на отгрузку продукции;

— данные аналитического учета по счетам 90, 91, 99, 84;

— формы №1 и №2;

— данные финансового плана.

Задачи анализа:

1. систематический контроль над выполнением планов по реализации продукции и получением прибыли;

2. определение влияния объективных и субъективных факторов на финансовый результат;

3. выявление резервов увеличения прибыли и рентабельности;

4. разработка мероприятий по использование выявленных резервов;

5. разработка рекомендаций по наиболее эффективному использованию прибыли.

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности организации получают законченную денежную оценку в системе показателей финансовых результатов. Обобщенно эти показатели представлены в отчете о прибылях и убытках (форма № 2 годового и квартального бухгалтерского отчета организации).

Общий финансовый результат деятельности организации (схема 2), бухгалтерская прибыль или убыток, представляет собой алгебраическую сумму результата (прибыли или убытка) от реализации продукции, товаров (работ, услуг), результата (прибыли или убытка) от финансовой деятельности (процентов полученных и уплаченных), операционной деятельности (доходов и расходов), доходов и расходов от прочих внереализационных операций.

Формализованный расчет бухгалтерской прибыли представлен ниже.

|

Выручка от реализации продукции (товаров, работ и услуг) в продажных ценах без НДС и иных косвенных налогов и платежей (нетто-выручка) |

Производственная себестоимость реализованной продукции (прямые материальные и трудовые расходы и общепроизводственные расходы) |

|||

|

Валовая прибыль (брутто-прибыль) |

Текущие периодические расходы (коммерческие и управленческие) |

|||

|

Финансовый результат от реализации продукции |

Операционные доходы и расходы (проценты, доходы от участия, результат прочей реализации и др.) |

|||

|

Финансовый результат от финансово-хозяйственной деятельности |

Внереализационные доходы и расходы |

|||

|

Финансовый результат отчетного периода (прибыль до налогообложения или бухгалтерская) |

Налог на прибыль |

|||

|

Прибыль, оставшаяся в распоряжении организации, или чистая прибыль (нетто-прибыль) |

Отвлеченные средства из чистой прибыли (по расчетам с бюджетом и внебюджетными фондами) |

|||

|

Нераспределенный финансовый результат отчетного года |

||||

Схема 3. Формирование показателей прибыли организации.

Анализ динамики балансовой прибыли.

В процессе анализа необходимо изучить состав прибыли от обычной деятельности, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли необходимо учитывать инфляционные факторы изменения ее суммы. Для этого выручку необходимо скорректировать на средневзвешенный рост цен на продукцию предприятия в среднем по отрасли, а себестоимость товаров, продукции (работ, услуг) уменьшить на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период. Основную часть прибыли предприятия получают от обычных видов деятельности, к которой относят прибыль от продаж продукции (работ, услуг).

Прибыль от продаж продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности : объема продаж продукции, ее структуры, себестоимости и уровня среднереализационных цен.

Объем продаж продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема продаж происходит уменьшение суммы прибыли.

Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет, и, наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот.

Схема 4.Балансовая прибыль

Анализ рентабельности деятельности предприятия.

Рентабельность характеризует результативность деятельности предприятия. Показатели рентабельности позволяют оценить, какую прибыль имеет предприятие с каждого рубля средств, вложенных в активы.

Показатели рентабельности являются относительными показателями и определяются как отношение прибыли к стоимости используемых предприятием ресурсов.

Чтобы определить рентабельность конкретного вида продукции, необходимо предварительно определить сумму прибыли по этой продукции. Для этого из цены продажи этого вида продукции необходимо исключить сумму НДС и акцизов и вычесть ее полную себестоимость. Отношение полученной суммы прибыли к полной себестоимости покажет уровень рентабельности конкретной продукции.

Рентабельность всей реализованной продукции зависит от уровня рентабельности отдельных видов продукции и их удельного веса в общем объеме реализованной продукции.

Анализ рентабельности продукции проводится сравнением показателей отчетного года с предыдущим годом и планом.

Таблица 2

Показатели рентабельности организации

|

Наименование |

Способ расчета |

Характеристика |

|

1. Рентабельность реализованной продукции |

|

-показывает сколько прибыли от реализации приходится на 1 рубль затрат на производство |

|

2. Рентабельность изделия |

|

-показывает прибыль, приходящуюся на 1 рубль затрат на изделие |

|

3. Рентабельность предприятия |

|

-отражает величину прибыли, приходящуюся на каждый рубль производственных ресурсов предприятия |

|

4. Рентабельность имущества |

|

-отражает величину прибыли на 1 рубль совокупных активов |

|

5. Рентабельность оборотных активов |

|

-показывает величину общей прибыли, приходящуюся на 1 рубль оборотных активов |

|

6. Рентабельность чистого оборотного капитала |

|

-характеризует величину прибыли на 1 рубль чистого оборотного капитала |

|

7. Рентабельность собственного капитала |

|

-показывает величину чистой прибыли, приходящуюся на 1 рубль собственного капитала |

|

8. Рентабельность инвестиций |

|

-отражает величину чистой прибыли, приходящуюся на 1 рубль инвестиций |

|

9. Рентабельность продаж |

|

-характеризует сколько общей прибыли приходится на 1 рубль объема продаж |

Анализ рентабельности и финансовых показателей в целом имеет существенное значение для определения стратегии развития организации и критериев повышения эффективности деятельности и окупаемости вложений в активы.

Рентабельность активов может рассматриваться с помощью трехфакторной мультипликативной модели (модель Дюпона):

![]()

![]()

Немаловажное влияние на величину валовой прибыли оказывают финансовые результаты от прочей реализации и внереализационные доходы и расходы. Каждый вид реализации прочих активов имеет свою специфику, которую необходимо учитывать при анализе. Доходы от реализации имущества прогнозируются с учетом временного фактора: доход от продаж минус дисконтированный доход от возможной эксплуатации оборудования.

Особое внимание следует обратить на реализацию излишних материалов. При анализе доходов от аренды необходимо учитывать издержки по содержанию сдаваемого в аренду имущества.

Внереализационные доходы и расходы являются результатом нарушений финансово-хозяйственной дисциплины, создания непроизводственных расходов, доходов от ценных бумаг. Каждый вид непроизводственных расходов является самостоятельным объектом анализа.

Результаты аналитических расчетов по финансовым результатам предприятия применяются для обоснования бизнес-планов и отдельных управленческих решений.

Анализ прибыли и рентабельности предприятия ООО «Лесопил+» представлены в таблицах 3, 4, 5.

Таблица 3

Анализ прибыли

|

Показатель |

Код стр. |

Прошедший год |

Отчетный год |

Отклонения за год |

||||

|

тыс.руб |

% к выручке от реализации* |

тыс.руб |

% к выручке от реализации |

тыс.руб гр. 5 – гр. 3 |

% к началу года (+-) гр.5/ гр.3*100** |

% изменение к выручке (+-) гр. 6 – гр. 4 |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Выручка от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и обязательных аналогичных платежей) |

010 |

199 |

100 |

200 |

100 |

+1 |

+100,503 |

0 |

|

Себестоимость проданных товаров, продукции, работ, услуг |

020 |

173 |

86,935 |

174 |

87 |

+1 |

+100,578 |

+0,065 |

|

Валовая прибыль |

029 |

26 |

13,065 |

26 |

13 |

0 |

100 |

-0,065 |

|

Коммерческие расходы |

030 |

– |

– |

– |

– |

– |

– |

– |

|

Управленческие расходы |

040 |

– |

– |

– |

– |

– |

– |

– |

|

Прибыль (убыток) от продаж (стр.010-020-030-040) |

050 |

26 |

13,065 |

26 |

13 |

0 |

+100 |

-0,065 |

|

Проценты к получению |

060 |

– |

– |

– |

– |

– |

– |

– |

|

Проценты к уплате |

070 |

9 |

4,523 |

9 |

4,5 |

0 |

+100 |

-0,023 |

|

Доходы от участия в других организациях |

080 |

– |

– |

– |

– |

– |

– |

– |

|

Прочие операционные доходы |

090 |

– |

– |

– |

– |

– |

– |

– |

|

Прочие операционные расходы |

100 |

– |

– |

– |

– |

– |

– |

– |

|

Прочие внереализационные доходы |

120 |

– |

– |

– |

– |

– |

– |

– |

|

Прочие внереализационные расходы |

130 |

2 |

1,005 |

3 |

1,5 |

+1 |

+150 |

+0,495 |

|

Прибыль (убыток) до налогообложения |

140 |

15 |

7,538 |

14 |

7 |

-1 |

+93,333 |

-0,538 |

|

Отложенные налоговые активы |

141 |

– |

– |

– |

– |

– |

– |

– |

|

Отложенные налоговые обязательства |

142 |

– |

– |

– |

– |

– |

– |

– |

|

Текущий налог на прибыль |

150 |

3 |

1,508 |

3 |

1,5 |

0 |

+100 |

-0,008 |

|

Чистая прибыль (убыток) отчетного периода |

190 |

12 |

6,030 |

11 |

5,5 |

-1 |

+91,666 |

-0,53 |

Таблица 4

Система показателей рентабельности

|

Показатель |

Пояснения |

Способ расчета |

|

|

1. Коэффициент прибыльности от производственной деятельности (рентабельность продаж) |

Показывает, сколько прибыли приходится на единицу реализованной продукции |

(Прибыль от продаж/ выручка от продаж)*100 |

(Стр.050(ф№2) / стр.010(ф№2))*100 |

|

2. Чистая рентабельность |

Показывает, сколько чистой прибыли приходится на единицу выручки |

(Чистая прибыль/ выручка от продаж)*100 |

(Стр.190 (ф№2) / стр.010(ф№2)) *100 |

|

3. Экономическая рентабельность |

Показывает эффективность использования всего имущества организации |

(Чистая прибыль/ средняя стоимость активов)*100 |

(Стр.190 (ф№2) / стр.300* (ф№1)) *100 |

|

4. Рентабельность собственного капитала |

Показывает эффективность использования собственного капитала. Динамика показателя оказывает влияние на уровень котировки акций |

(Чистая прибыль/ средняя стоимость собственного капитала)*100 |

(Стр.190 (ф№2) / стр.490 (ф№1)) *100 |

|

5. Валовая рентабельность |

Показывает, сколько валовой прибыли приходится на единицу выручки |

(Прибыль валовая/ выручка от продаж)*100 |

(Стр.029 (ф№2) / стр.010 (ф№2)*100 |

|

6. Затратоотдача |

Показывает, сколько прибыли от продажи приходится на 1 тыс.руб затрат |

(Прибыль от продаж/ затраты на производство и реализацию продукции)*100 |

(Стр.050 (ф№2) / стр.020 + стр.030 + стр.040)*100 |

|

7. Рентабельность текущих активов |

Показывает эффективность использования мобильных оборотных активов |

(Чистая прибыль/ средняя стоимость оборотных активов)*100 |

(Стр.190/ (стр.290, графа3 + графа4)/2) *100 |

Таблица 5

Анализ прибыльности (рентабельности)

|

Показатель |

Предыдущий год (%) |

Отчетный год (%) |

Изменения (+-) гр. 3 – гр. 2 |

|

1 |

2 |

3 |

4 |

|