Курсовая «Анализ ликвидности и платежеспособности организации»

СОДЕРЖАНИЕ

ГЛАВА 1. АНАЛИЗ ЛИКВИДНОСТИ И ПЛАТЁЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ. ОПРЕДЕЛЕНИЯ И МЕТОДИКА.5

1.1.Экономическое содержание понятий платёжеспособности и ликвидности5

1.2.Анализ показателей платежеспособности и ликвидности. 7

2.1. Краткая характеристика. 13

2.2. Анализ ликвидности платёжеспособности ОАО «ММЗ «Знамя». 17

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 24

Важность анализа финансово — экономического состояния коммерческой организации трудно переоценить, так как собственно он играет роль той базы, на которой основывается разработка финансовой политики организации. На основании получаемых данных итогового финансово — экономического анализа проводится реализация почти всех направлений финансовой политики предприятия, и от того, насколько качественно он проведен, зависит эффективность принимаемых управленческих решений.

Основой постоянного роста и финансовой стабильности экономики России в рыночных условиях служит финансовая устойчивость коммерческой организации как наиболее значимого структурного элемента экономической системы страны. Финансовая устойчивость выступает гарантом прочного положения коммерческой организации. Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше риск оказаться на краю банкротства. Оценка финансовой устойчивости в краткосрочном плане связана с ликвидностью баланса и платежеспособностью организации

Актуальность курсовой работы «Анализ ликвидности и платежеспособности организации» обосновывается тем, что ликвидность и платежеспособность это одни из важнейших характеристик финансового состояния организации, определяющие возможность своевременно оплачивать счета и фактически являются одними из показателей банкротства. Результаты анализа ликвидности и платёжеспособности важны с точки зрения как внутренних, так и внешних пользователей информации об организации.

Целью данной курсовой работы является проведение анализа ликвидности и платежеспособности организации на примере конкретной организации.

Для решения поставленной цели были определены следующие задачи:

1. Дать определение ликвидности и платёжеспособности предприятия;

2. Рассмотреть методику их анализа;

3. Дать краткую характеристику рассматриваемого предприятия;

4. Провести анализ ликвидности и платёжеспособности на его примере.

Объектом анализа выступает ОАО «Московский машиностроительный завод «Знамя».

Цель и задачи работы определили её структуру. Основная часть работы состоит из двух частей: теоретической и практической.

ГЛАВА 1. АНАЛИЗ ЛИКВИДНОСТИ И ПЛАТЁЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ . ОПРЕДЕЛЕНИЯ И МЕТОДИКА.

1.1. Экономическое содержание понятий платёжеспособности и ликвидности

При сложившихся обстоятельствах высокой неплатежеспособности по хозяйственным операциям и применения ко многим коммерческим организациям процедур несостоятельности (банкротства) объективная оценка их финансового положения имеет наиважнейшее значение. Основными критериями такой оценки служат показатели платежеспособности и ликвидности.

Платежеспособность характеризует возможность и способность предприятия своевременно и полностью выполнять свои финансовые обязательства перед внутренними и внешними партнерами, а также перед государством. Платежеспособность непосредственно влияет на формы и условия осуществления коммерческих сделок, в том числе на возможность получения кредитов и займов.

Ликвидность определяет способность предприятия быстро и с минимальным уровнем финансовых потерь преобразовать свои активы (имущество) в денежные средства. Ее характеризуют также наличием у фирмы ликвидных средств в форме остатка денег в кассе, на счетах в банках и легко реализуемых элементов оборотных активов (например, краткосрочных ценных бумаг).

Различают ликвидность:

— текущую — соответствие дебиторской задолженности и денежных средств дебиторской задолженности;

— расчетную — соответствие групп актива и пассива по срокам их оборачиваемости, в условиях нормального функционирования организации;

— срочную — способность к погашению обязательств в случае ликвидации организации.

Понятия платежеспособности и ликвидности хотя и не тождественны, но на практике тесно взаимосвязаны. Ликвидность баланса предприятия отражает его способность своевременно рассчитываться по долговым обязательствам. Неспособность предприятия погасить свои долговые обязательства перед поставщиками, кредиторами, акционерами, персоналом и государством приводит к его финансовой несостоятельности (банкротству). Основаниями для признания хозяйствующего субъекта банкротом являются не только невыполнение им в течение ряда месяцев обязательств перед государством, но и неудовлетворение требований юридических и физических лиц, имеющих к нему имущественные или финансовые претензии.

Улучшение платежеспособности предприятия неразрывно связано с политикой управления оборотными активами и текущими пассивами. Такая политика предполагает оптимизацию оборотных средств и минимизацию краткосрочных обязательств.

Для оценки платежеспособности и ликвидности хозяйствующего субъекта можно использовать следующие основные методы:

— анализ ликвидности баланса;

— расчет и оценку финансовых коэффициентов ликвидности;

— анализ денежных (финансовых) потоков.

При изучении ликвидности баланса осуществляют сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, расположенными по срокам их погашения. Расчет и оценка коэффициентов ликвидности позволяет установить степень обеспеченности краткосрочных обязательств наиболее ликвидными активами и, прежде всего, денежными средствами.

Основная цель анализа денежных потоков — оценить способность предприятия генерировать (формировать) денежные средства в должном объеме и в сроки, необходимые для осуществления предполагаемых расходов и платежей.

1.2. Анализ показателей платежеспособности и ликвидности

Предприятие считают платежеспособным, если соблюдено следующее условие:

ОА ≥ КО, (1)

где

ОА — оборотные активы (итог раздела II баланса);

КО — краткосрочные обязательства (итог раздела V баланса).

Более частный случай платежеспособности: если собственные оборотные средства покрывают наиболее срочные обязательства (кредиторскую задолженность):

СОС ≥ СО, (2)

где

СОС — собственные оборотные средства (ОА — КО);

СО — наиболее срочные обязательства (статьи из раздела V).

На практике платежеспособность предприятия выражают через ликвидность его баланса.

Основная задача оценки ликвидности баланса — установить величину покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения аналитической работы активы и пассивы баланса систематизируют по следующим признакам:

— по степени убывания ликвидности (активы);

— по степени срочности оплаты обязательств.

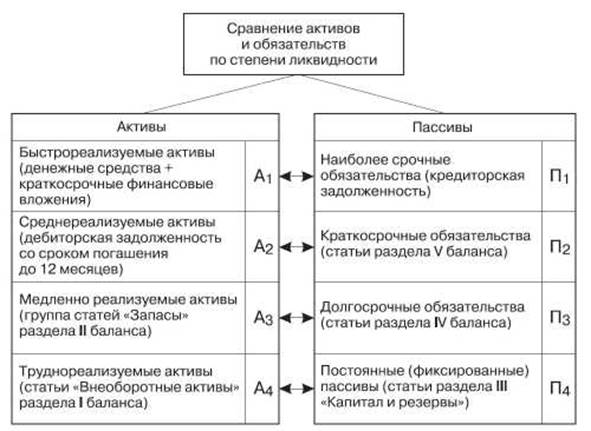

Подобная группировка статей актива и пассива баланса представлена на рис. 1. Для определения ликвидности баланса группы актива и пассива сравнивают между собой.

Рис. 1. Классификация статей актива и пассива баланса для анализа ликвидности

Условия абсолютной ликвидности следующие:

A1 (Стр. 260 + Стр. 250) ≥ П1 (Стр. 620);

А2 (Стр. 230 + Стр. 240 + Стр. 270) ≥ П2 (Стр. 610 + Стр. 630 + Стр. 660);

А3 (Стр. 210 + Стр. 220) ≥ П3 (Стр. 590);

А4 (Стр. 190) ≥ П4 (Стр. 490 + Стр. 640 + Стр. 650).

Условие абсолютной ликвидности баланса — обязательное выполнение первых трех неравенств. Четвертое неравенство носит балансирующий характер. Его выполнение свидетельствует о наличии у предприятия собственных оборотных средств (капитал и резервы — внеоборотные активы). Теоретически дефицит средств по одной группе активов компенсируют избытком по другой. Однако на практике менее ликвидные активы не могут заменить более ликвидные средства. Поэтому если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Сравнение A1 с П1 и A1 + А2 с П2 позволяет установить текущую ликвидность предприятия, что свидетельствует о его платежеспособности на ближайшее время. Сравнение Аз с Пз выражает перспективную ликвидность, что служит базой для прогноза долгосрочной платежеспособности.

Оценку абсолютных показателей ликвидности баланса осуществляют с помощью аналитической формы (Приложение 1).

При изучении баланса на ликвидность необходимо обратить внимание и на такой важный показатель, как чистый оборотный капитал (или свободные денежные средства, находящиеся в обороте предприятия). Чистый оборотный капитал равен разнице между итогами раздела II «Оборотные активы» и раздела V «Краткосрочные обязательства».

Изменение уровня ликвидности устанавливают по динамике абсолютной величины чистого оборотного капитала. Он характеризует сумму средств, оставшуюся после погашения всех краткосрочных обязательств. Поэтому рост данного показателя отражает повышение степени ликвидности предприятия.

Для качественной оценки финансового состояния предприятия кроме абсолютных показателей ликвидности баланса целесообразно определить ряд финансовых коэффициентов. Задача такого расчета — оценить соотношение имеющихся оборотных активов (по их видам) и краткосрочных обязательств для их возможного последующего погашения. Расчет базируется на предположении, что виды оборотных активов имеют различную степень ликвидности в случае их возможной реализации: абсолютно ликвидны денежные средства, далее по убывающей степени ликвидности располагают краткосрочные финансовые вложения, дебиторскую задолженность и запасы.

Таким образом, для оценки платежеспособности и ликвидности используют показатели, которые различаются исходя из порядка включения их в расчет ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Поскольку данные параметры одномоментны (их показывают в балансе на конец квартала), то их целесообразно рассчитывать на конец каждого месяца, используя внутреннюю учетную информацию предприятия (главную книгу, журналы—ордера и др.). В результате можно построить динамические ряды показателей платежеспособности и ликвидности и давать им более объективную и точную оценку.

Основные финансовые коэффициенты, используемые для оценки ликвидности по рассматриваемому акционерному обществу, приведены ниже.

1. Коэффициент абсолютной (быстрой) ликвидности (КАЛ )

Показывает какую часть краткосрочной задолженности предприятие может погасить в ближайшее время (на дату составления баланса)

КАЛ = ДС+КФВ/КО (3)

где

ДС — денежные средства;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства

Рекомендуемое значение 0,15—0,2. Более низкое значение указывает на снижение платежеспособности

2. Коэффициент текущей (уточненной) ликвидности (КТЛ )

Показывает прогнозируемые платежные возможности предприятия в условиях своевременного проведения расчетов с дебиторами

КТЛ = ДС + КФВ + ДЗ/КО (4)

где

ДЗ — дебиторская задолженность

Рекомендуемое значение 0,5—0,8. Более высокое значение указывает на необходимость систематической работы с дебиторами, чтобы обеспечить ее преобразование в денежные средства

3. Коэффициент ликвидности при мобилизации средств (КЛМС )

Степень зависимости платежеспособности от материальных запасов с позиции мобилизации средств для погашения краткосрочных обязательств

КЛМС = З/КО (5)

где 3 — запасы товарно—материальных ценностей

Рекомендуемое значение показателя 0,5—0,7. Нижняя граница показывает достаточность мобилизации запасов для покрытия краткосрочных обязательств

4. Коэффициент общей ликвидности (КОЛ )

Показывает достаточность оборотных средств у предприятия для покрытия своих краткосрочных обязательств. Характеризует также запас финансовой прочности вследствие превышения оборотных активов над краткосрочными обязательствами

КОЛ = ДС+КФВ+ДЗ+3/ КО (6)

Рекомендуемое значение показателя 1—2. Нижняя граница указывает, что оборотных средств должно быть достаточно для покрытия краткосрочных обязательств

5. Коэффициент собственной платежеспособности (КСП )

Характеризует долю чистого оборотного капитала в краткосрочных обязательствах, т. е. способность предприятия возместить за счет свободных средств, находящихся в обороте, его краткосрочные обязательства

КСП = ЧОК/КО (7)

где

ЧОК — чистый оборотный капитал.

ЧОК = ОА – КО (8)

Показатель индивидуален для каждого предприятия и зависит от специфики его производственно—коммерческой деятельности

Главное достоинство приведенных показателей — их простота и наглядность. Однако оно может обернуться существенным недостатком — неточностью выводов. Поэтому следует осторожно подходить к оценке платежеспособности данным методом.

ГЛАВА 2. АНАЛИЗ ЛИКВИДНОСТИ И ПЛАТЁЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ НА ПРИМЕРЕ ОАО «МАШИНОСТРОИТЕЛЬНЫЙ МОСКОВСКИЙ ЗАВОД «ЗНАМЯ»

2.1. Краткая характеристика

1. Общие сведения об ОАО «ММЗ «Знамя»

1.1. Полное и сокращенное фирменное наименование Общества.

Полное наименование Общества: Открытое акционерное общество «Московский машиностроительный завод «Знамя»

Сокращенное наименование Общества ОАО «ММЗ «Знамя»

1.2. Сведения о государственной регистрации Общества.

Дата государственной регистрации Общества: 19.10.1993г.

№ государственной регистрации юридического лица 006.215

Орган, осуществивший государственную регистрацию: Московская регистрационная палата.

Дата внесения записи в единый государственный реестр юридических лиц 14.01.2003 г.

Основной государственный номер 1037739074592

Регистрирующий орган МИМНС России № 39 по г. Москве

1.3. Место нахождения, почтовый адрес Общества:

Адрес места нахождения: РФ, 127015, г. Москва, ул. Большая Новодмитровская, 23

Почтовый адрес: 127015, г.Москва, ул.Большая Новодмитровская, 23

1.4. Основная хозяйственная деятельность Общества:

Производство авиационной техники, в том числе военной техники и техники двойного назначения. ОАО «ММЗ «Знамя» включено в перечень стратегических акционерных обществ. Объем продукции, работ и услуг стратегического назначения составляет 62,7% в общем объеме.

1.5. Уставный капитал Общества составляет 46 400 рублей .

1.6. Сведения о категории (типе) акций Общества

Категория акций: обыкновенные

Форма ценных бумаг: именные бездокументарные

Номинальная стоимость каждой акции – 10 копеек;

Количество акций, находящихся в обращении (количество акций, которые не являются погашенными или аннулированными) – 464 000 штук;

Государственный регистрационный номер и дата государственной регистрации 73—1″n»—5091 от 14.06.1995 г;

Доля Российской Федерации по обыкновенным акциям – 49%.

1.7. Основные акционеры Общества (доля в уставном капитале более 5%).

Государственная Корпорация «Ростехнологии» Доля обыкновенных акций Общества: 49 %.

Общество с ограниченной ответственностью «Промышленное развитие » Доля обыкновенных акций Общества: 17,36 %

Общество с ограниченной ответственностью «Формула МРП» Доля обыкновенных акций Общества: 17, 49%

Общество с ограниченной ответственностью «Офис Центр на Ямском поле» Доля обыкновенных акций Общества: 15, 49%

ОАО «Московский машиностроительный завод «Знамя» является одним из ведущих предприятий по изготовлению гидравлических (плунжерного и шестеренчатого типов) насосов, топливно—регулирующей аппаратуры, воздушных компрессоров высокого давления АК—150 ко многим видам гражданских и военных самолетов и вертолетов, бронетанковой техники, специальной наземной техники, дорожно—строительной и подъемно—транспортной техники.

За более чем 67 лет своей деятельности предприятие завоевало уважение и авторитет среди клиентов и успешно сотрудничает с ведущими авиакомпаниями России и стран СНГ, а также со многими российскими и зарубежными авиационными, вертолетостроительными, двигателестроительными и бронетанковыми заводами. История и развитие завода неразрывно связаны со становлением и процветанием всей отечественной авиации.

Завод № 451 (п/я 192) был организован 15 мая 1942 года приказом Наркома от 10.04.1942 года, основанном на решении ГКО от 05.04.1942 года №20КО—1543 об организации заводов—дублеров по производству моторных агрегатов.

В сентябре 2007 года ОАО «ММЗ «Знамя» отпраздновало 65—летний Юбилей. С приходом в 2004 году нового руководства ОАО «ММЗ «Знамя», начался новый этап развития, ориентированный на клиента, на динамичное развитие партнерских отношений, взаимовыгодное и долгосрочное сотрудничество, что является основным приоритетом сегодняшней деятельности предприятия и залогом стабильного и успешного развития.

На предприятии идет процесс оптимизации и модернизации производства, увеличения объемов выпускаемой продукции и ремонта агрегатов, активно ведется работа по борьбе с контрафактной продукцией и «серым рынком», реализуются проекты по освоению новой продукции и рынков сбыта.

ОАО «ММЗ «Знамя» располагает комплексом современного высокопроизводительного оборудования как отечественного, так и импортного производства, большим количеством испытательных стендов и специального оборудования для контроля выпускаемой продукции и проведения испытаний на надежность.

Механическая обработка производится на универсальном металлорежущем оборудовании, а также на специальных агрегатных станках. Широко применяются станки глубокого сверления, оборудование и многооперационные станки с ЧПУ, в том числе 4—х координатные, электромеханические, электроэрозионные, современное высокоточное шлифовальное и доводочно—финишное оборудование.

Предприятие имеет хорошо оснащенные цеха подготовки производства, в которых изготавливаются станочные приспособления, штампы, пресс—формы, стенды, нестандартное оборудование и различный режущий и измерительный инструмент.

ОАО «ММЗ «Знамя» обладает:

— литейным производством цветных металлов (алюминий, бронза — литье в кокиль), стали (по выплавляемым моделям);

— кузнечно—штамповым производством горячей и холодной штамповки алюминия и стали;

— термическим производством: имеются шахтные и камерные закалочно—отпускные печи, печи с нагревом в инертном газе, печи для вакуумной обработки, оборудование для газовой цементации и азотирования, печи алюминиевых сплавов, нанесение фосфатной пленки и др.

— производством для выполнения различных гальванических защитных покрытий: хромирование, кадмирование, анодноокисные покрытия.

— специализированными участками для изготовления деталей из резиновых смесей, фторопласта.

Ведется поиск новых конструктивных и технологических решений, постоянный контроль над соблюдением требований к материалам и геометрическим характеристикам деталей на всех стадиях их изготовления.

Система качества ОАО «ММЗ «Знамя» сертифицирована по международному стандарту ISO 9001, что позволяет предлагать заказчикам продукцию самого высокого качества.

Завод начал новый этап развития, причём процесс пришёлся на экономический кризис в стране, поэтому очень важно на данном этапе провести анализ ликвидности и платёжеспособности общества и понять правильно ли выбран новый курс.

2.2. Анализ ликвидности платёжеспособности ОАО «ММЗ «Знамя»

В таблице 1 проведена оценка абсолютных показателей ликвидности баланса с помощью аналитической формы (приложение 1)

Таблица 1

Абсолютные показатели ликвидности баланса ОАО «ММЗ «Знамя» за 2009 год, тыс. руб.

| Актив | На начало 2009 г. | На конец 2009г. | Пассив | На начало 2009 г. | На конец 2009г. |

Платежный излишек (+), недостаток (—) |

|

| На начало 2009 г. | На конец 2009г. | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Быстрореализуемые активы (А1 ) | 556780 | 745100 | 1. Наиболее срочные обязательства (П1 ) | 1320120 | 1416620 | — 763340 | — 672320 |

| 2. Среднереализуемые активы(А2 ) | 554660 | 1142020 | 2 Краткосрочные обязательства (П2 ) | 18480 | 36720 | +536180 | +1105300 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 3. Медленно реализуемые активы (А3 ) | 557400 | 439660 | 3. Долгосрочные обязательства (П3 ) | 17760 | 26980 | +539640 | +412680 |

| 4. Труднореализуемые активы (А4 ) | 1865620 | 1750180 | 4. Постоянные (фиксированные) пассивы (П4 ) | 2178100 | 2596640 | -312480 | -846460 |

| Баланс (пп. 1 + 2 + 3 + 4) | 3534460 | 4076960 |

Баланс (пп.1+ + 2 + 3 +4) |

3534460 | 4076960 | — | — |

По данным этой формы можно констатировать, что баланс акционерного общества соответствует критериям абсолютной ликвидности по параметрам: А2 ≥ П2 и А3 ≥ П3 . По параметру A1 ≥ П1 платежный недостаток на начало отчетного года составлял 763340 тыс. руб., или 137,1 % (763340/556780 х 100), а на конец отчетного периода сократился до 90,2 % (672320/745100х 100).

Далее проведём расчёт чистого оборотного капитала (табл.2)

Таблица 2

Расчёт чистого оборотного капитала по ОАО «ММЗ «Знамя», тыс.руб.

| Показатели | На начало 2008 |

На начало 2009 |

На конец 2009 |

Изменения (+ или —) |

| 1. Оборотные активы | 1521740 | 1668840 | 2326780 | +805040 |

| 2. Краткосрочные обязательства | 1223940 | 1338600 | 1453340 | + 229400 |

| 3. Чистый оборотный капитал (строка 1 —строка 2) | 297800 | 330240 | 873440 | +575640 |

| 4. Чистый оборотный капитал, отнесенный к оборотным активам, % | 19,6 | 19,8 | 37,5 | + 17,9 |

В рассматриваемом предприятии краткосрочные обязательства полностью покрываются оборотными активами.

За два последних года величина чистого оборотного капитала увеличилась на 575640 тыс. руб., или 193,3 %. Следовательно, по данному параметру акционерное общество ликвидно и платежеспособно.

Далее рассчитаем основные коэффициенты, используемые для оценки ликвидности (табл.3)

Для расчета показателей использованы данные бухгалтерского баланса (приложение 2), табл. 1 и 2. К объему запасов на начало и конец отчетного года добавлены суммы НДС по приобретенным ценностям и прочих оборотных активов из раздела II баланса.

Таблица 3

Расчет и анализ коэффициентов ликвидности и платежеспособности по ОАО «ММЗ «Знамя»

| Наименование коэффициента | На начало 2009 года | На конец 2009 года | Изменения за период (гр. 3—гр. 2) |

| 1 | 2 | 3 | 4 |

| 1. Коэффициент абсолютной (быстрой) ликвидности (КАЛ ) | 556780/1338600 = 0,416 | 745100/1453340 = 0,513 | +0.097 |

| 2. Коэффициент текущей (уточненной) ликвидности (КТЛ ) | 556780+ 554660/1338600 = 0,83 | 745100+1142020/1453340 = 1,298 | +0,468 |

| 3. Коэффициент ликвидности при мобилизации средств (КЛМС ) |

557400/1338600 = 0,416 |

439660/1453340= 0,303 |

—0,113 |

| 4. Коэффициент общей ликвидности (КОЛ ) |

556780+554660+557400/1338600 = 1,247 |

745100+1142020+439660/1453340 = 1,601 | +0.354 |

| 5. Коэффициент собственной платежеспособности (КСП ) |

330240/1338600 = 0,247 |

873440/1453340= 0,601 | +0,354 |

Таким образом, анализ коэффициентов подтверждает, что «Московский машиностроительный завод «Знамя» находится в устойчивом финансовом положении. Представленные коэффициенты (за исключением коэффициента ликвидности при мобилизации средств) отражают высокую ликвидность и платежеспособность, превышающую рекомендуемые значения показателей:

КАЛ = 0,513 > 0,15—0,2.

КТЛ = 1,298 >0,5—0,8

КЛМС = 0,303 < 0,5—0,7.

КОЛ = 1,601≈ 1—2.

ЗАКЛЮЧЕНИЕ

Выводы по проведённой работе:

1. Под ликвидностью какого—либо актива понимают его способность обращаться в денежную форму без потери своей балансовой стоимости. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена.

2. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для того, чтобы своевременно и в полном объеме погашать свои финансовые обязательства. К основным признакам платежеспособности относятся наличие в достаточном объеме средств на расчетных счетах и отсутствие просроченной кредиторской задолженности.

3. Понятия ликвидности и платежеспособности близки по содержанию, но не тождественны. Ликвидность менее динамична по сравнению с платежеспособностью, так как по мере стабилизации производственно—хозяйственной деятельности предприятия у него постепенно складывается определенная структура активов и источников средств, резкие изменения которой сравнительно редки.

4. При достаточно высоком уровне платежеспособности предприятия его финансовое положение характеризуется как устойчивое. В то же время высокий уровень платежеспособности не всегда подтверждает выгодность вложений средств в оборотные активы, в частности излишний запас товарно—материальных ценностей, затоваривание готовой продукции, наличие безнадежной дебиторской задолженности снижают уровень ликвидности оборотных активов.

5. Устойчивое финансовое положение предприятия — важнейший фактор его застрахованности от возможного банкротства. С этих позиций важно знать, насколько платежеспособно предприятие и какова степень ликвидности его активов.

6. Ликвидность и платежеспособность могут оцениваться с помощью:

— абсолютных показателей, на основе которых определяется основная тенденция изменения финансовой ситуации, а также рассчитывается целый ряд результативных и качественных показателей;

— относительных показателей (коэффициентов), которые выражаются отношением одних абсолютных финансовых показателей к другим и на основе которых в отечественной и зарубежной практике принято делать выводы о сложившейся финансовой ситуации. По уровню ликвидности все активы предприятия можно разделить на четыре группы в порядке убывания уровня ликвидности.

Проведённый анализ ликвидности и платёжеспособности на примере Открытого акционерного общества «Московский машиностроительный завод «Знамя» выявил следующее:

Баланс общества соответствует критериям абсолютной ликвидности по параметрам: А2 ≥ П2 и А3 ≥ П3 .

В рассматриваемом предприятии краткосрочные обязательства полностью покрываются оборотными активами.

За два последних года величина чистого оборотного капитала увеличилась на 575640 тыс. руб., или 193,3 %. Следовательно, по данному параметру акционерное общество ликвидно и платежеспособно.

Анализ относительных показателей (коэффициентов) подтвердил, что предприятие находится в устойчивом финансовом положении.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Бочаров В. В. Финансовый анализ. Краткий курс. 2—е изд. — СПб.: Питер. 2009. — 240 с.

2. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. — M.: OOO «ТК Велби», 2002.— 424 с.

3. Костирко Р.О. Финансовый анализ. Харьков: Фактор, 2007. — 784 с.

4. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов.— 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2006. — 639 с.

5. Тришкина Н.А. Учет и анализ банкротств. Учебный курс (учебно—методический комплекс) http://www.e—college.ru/xbooks/xbook138/book/index/index.html?go=part—004*page.htm

ПРИЛОЖЕНИЕ 1

| Актив | На начало года | На конец отчетного периода | Пассив | На начало года | На конец отчетного периода |

Платежный излишек (+), недостаток (—) |

|

| На начало года | На конец отчетного периода | ||||||

| 1. Быстрореализуемые активы (А1 ) | 1. Наиболее срочные обязательства (П1 ) | ||||||

| 2. Среднереализуемые активы(А2 ) | 2 Краткосрочные обязательства (П2 ) | ||||||

| 3. Медленно реализуемые активы (А3 ) | 3. Долгосрочные обязательства (П3 ) | ||||||

| 4. Труднореализуемые активы (А4 ) | 4. Постоянные (фиксированные) пассивы (П4 ) | ||||||

| Баланс (пп. 1 + 2 + 3 + 4) |

Баланс (пп.1+ + 2 + 3 +4) |

||||||

ПРИЛОЖЕНИЕ 2

Форма N° 1, тыс. руб.

| Актив |

Код строки |

2008 год |

2009 год |

|

| I. Внеоборотные активы | ||||

| Нематериальные активы | 110 | — | — | |

| Основные средства | 120 | 1710920 | 1713760 | |

| Незавершенное строительство | 130 | _ | _ | |

| Доходные вложения в материальные ценности | 135 | 15200 | 12560 | |

| Долгосрочные финансовые вложения | 140 | 4700 | 3500 | |

| Отложенные налоговые активы | 145 | 5280 | 7080 | |

| Прочие внеоборотные активы | 150 | 129520 | 13280 | |

| Итого по разделу I | 190 | 1865620 | 1750180 | |

| II. Оборотные активы | ||||

| Запасы | 210 | 491440 | 416300 | |

|

В том числе: сырье, материалы и другие аналогичные ценности |

211 | 60400 | 75280 | |

| Животные на выращивании и откорме | 212 | — | — | |

| Затраты в незавершенном производстве | 213 | 346300 | 290860 | |

| Готовая продукция и товары для | 214 | 51100 | 27380 | |

| перепродажи | ||||

| Товары отгруженные | 215 | — | — | |

| Расходы будущих периодов | 216 | 33640 | 25180 | |

| Прочие запасы и затраты | 217 | — | — | |

| Налог на добавленную стоимость по приобретённым ценностям | 220 | 47720 | 4760 | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчётной даты) | 230 | |||

| В том числе: покупатели и заказчики | 231 | — | — | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты) | 240 | 554660 | 1142020 | |

| В том числе: покупатели и заказчики | 241 | 230040 | 668300 | |

| Краткосрочные финансовые вложения | 250 | — | — | |

| Денежные средства | 260 | 556780 | 745100 | |

| Прочие оборотные активы | 270 | 18240 | 18600 | |

| Итого по разделу II | 290 | 1668840 | 2326780 | |

| Баланс | 300 | 3534460 | 4076960 | |

| Пассив |

Код строки |

2008 год |

2009 год |

|

| III. Капитал и резервы | ||||

| Уставный капитал | 410 | 46400 | 46400 | |

| Собственные акции, выкупленные у акционеров | 411 | — | — | |

| Добавочный капитал | 420 | 1475600 | 1475600 | |

| Резервный капитал | 430 | 6960 | 6960 | |

| В том числе: резервные фонды, образованные в соответствии с законодательством | 431 | 6960 | 6960 | |

| резервные фонды, образованные в соответствии с учредительными документами | 432 | — | — | |

| Нераспределенная прибыль отчетного года | 470 | 649160 | 1067680 | |

| Итого по разделу III | 490 | 2178100 | 2596640 | |

| IV. Долгосрочные обязательства | ||||

| Займы и кредиты | 510 | — | — | |

| Отложенные налоговые обязательства | 515 | 17760 | 26980 | |

| Прочие долгосрочные обязательства | 520 | — | — | |

| Итого по разделу IV | 590 | 17760 | 26980 | |

| V. Краткосрочные обязательства | ||||

| Займы и кредиты | 610 | 18480 | 36720 | |

| Кредиторская задолженность | 620 | 1320120 | 1416620 | |

| В том числе: поставщики и подрядчики | 621 | 118920 | 252580 | |

| задолженность перед персоналом организации | 622 | 127080 | 239280 | |

| задолженность перед государственными внебюджетными фондами | 623 | 43000 | 43060 | |

| задолженность по налогам и сборам | 624 | 66080 | 104740 | |

| прочие кредиторы | 625 | 965040 | 776980 | |

| Задолженность участникам (учредителям) по выплате доходов | 630 | — | — | |

| Доходы будущих периодов | 640 | — | — | |

| Резервы предстоящих расходов | 650 | — | — | |

| Прочие краткосрочные обязательства | 660 | — | — | |

| Итого по разделу V | 690 | 1338600 | 1453340 | |

| Баланс | 700 | 3534460 | 4076960 | |

| Наименование ценностей | Код строки | На начало 2009 года | На конец 2009 года | |

| Арендованные основные средства | 910 | 38880 | 38880 | |

| В том числе: по лизингу | 911 | 38880 | 38880 | |

| товарно—материальные ценности, принятые на ответственное храпение | 920 | 208560 | 250560 | |

(3 оценок, среднее: 4,67 из 5)

(3 оценок, среднее: 4,67 из 5)